この記事は約 5 分で読めます。

領収書を紛失してしまった。しまった!経費精算できない、って思ったことはありませんか?

大丈夫、落ち着いてください。実は領収書がなくても経費精算できる場合があるんです。このページでは、どのような場合に経費精算が可能なのかを解説していきます。

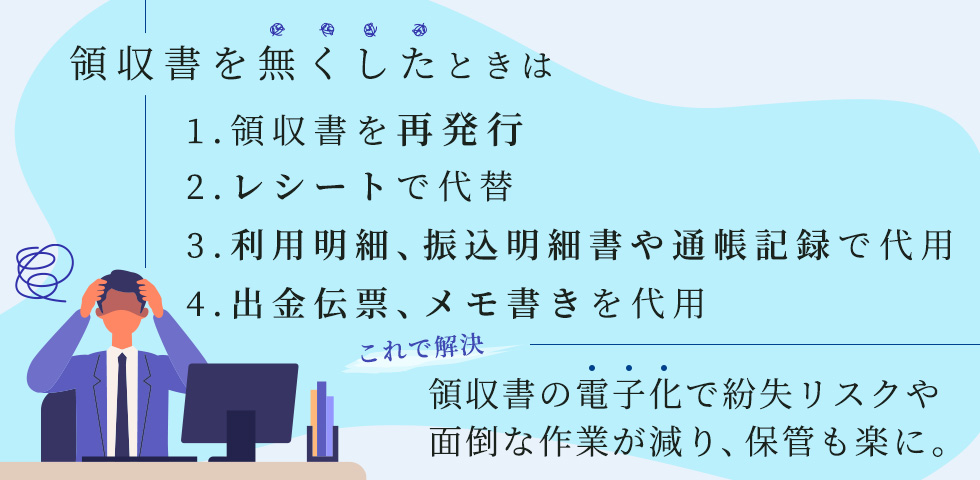

領収書を紛失した際には下記の4つの方法をとることが一般的です。

- 1.領収書を再発行

- 2.レシートで代替

- 3.利用明細、振込明細書や通帳記録で代用

- 4.出金伝票、メモ書き

本記事で詳しく解説していきますので是非ご覧ください。

経費精算には領収書またはレシートが必要

経費精算をするための支払い根拠として領収書が必要です。税法上の領収書は「金銭または有価証券の受理を証明するために作られた受取書」です。

領収書の本来の目的は「金銭を支払った」ことの証明ですから、レシートでも問題ありません。もっと言えば、以下の4つの内容が記載されており、金銭を受領したことが記載されていれば領収書に該当します。

- 取引の年月日

- 取引相手の名前

- 取引の金額

- 購入した品物の名前

日常業務では具体的に次のような書類に「受領」「代済」「相済」「了」と記載されていれば領収書の要件を満たします。

(例)「領収証」「受領書」「お買い上げ票」

レシートには「受領」などの記載はありませんが、代金合計・お預り額・お釣りが明記されており、支払ったことが確認できますので問題ありません。レシートは明細が細かく記載されていますので、但し書きが「お品代」となっている明細のない領収証より信頼性が高いことになります。

手書き領収書は、複写の物でない限り改ざんが可能なため、税務調査を考慮するとレシートでの経費精算をおすすめします。ただし、領収書とレシートの両方を発行されている場合もありますから二重精算には気を付けてください。

また、領収書には印紙を貼りますが、貼られていなくても領収書としては有効です。印紙がないからといって、その領収書が税務調査で経費として認められないわけではありません。印紙税の納付義務は、領収書を発行した相手にありますから経費精算しても問題ありません。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます

領収書とレシートの違いとは?

先程説明したように、レシートであっても領収書と同様に金額・日付・明細が明記されており、「お金を払ったこと」の証明となっています。そのため、領収書と同様に経費精算にもレシートは有効となります。

領収書のほうがレシートより信頼性が高いと考えている人も多いですが、実は逆の意見もあります。

その理由は、領収書には、詳しい明細は書かれていない一方で、レシートにはどの品物を買ったか、どこで買ったかが詳細に書かれているから。そのため、税務の観点からも領収書より証明力・信頼性が高いとされることもあります。

領収書を紛失した時はどうしたらいいの?4つの解決方法

領収書が必要なことはわかりました。しかし、領収書を紛失してしまった、という経験は誰しもお持ちではないでしょうか?領収書がない場合はどうしたらいいのかを見ていきましょう。

方法1.領収書の再発行を依頼

領収書を紛失してしまった場合に、まず第一に考えるべきは再発行です。領収書を発行してくれた取引先や店舗に再発行を依頼しましょう。

領収書は、支払いの相手先が証明してくれる、最も客観的な証拠であるためです。

通常、再発行の手間を考えて発行先が嫌な顔をすることはありますが、拒否されることはあまりありません。支払いをする側が客であり、立場が上の場合が多いためです。

私の経験でも、修繕や物品購入の支払いの領収書を紛失した際に、再発行してもらうことができました。金額が5万円以上となる領収書には収入印紙が必要になるので、相手に負担をかけてしまう場合もあるのですが、私の経験では、追加支払いなしで対応してもらえました。(5万円以上、100万円未満の支払いだったので、200円の収入印紙)

ただし、民法上、支払者からの求めに応じて領収書の発行義務はありますが、再発行に応じる義務はありません。領収書の端に「再発行には応じません」と注意書きが記載してある場合もあります。

方法2.レシートで代替

領収書がなくても、レシートをもらっていればそれで十分です。レシートには、電子的に、いつ、どこで、何を購入したかが明確に記載されており、支払いの客観的な証憑になります。

ただし、レシートの弱点は、宛名がないことです。税務調査が入った時に、この支払いが会社や事業の経費支払いのために行われたのかどうかを完全には証明できていません。特に、高額の支払いの場合には領収書をもらうようにしましょう。レシートよりも領収書の方が信頼感があります。(レシートでも、購入した商品やサービスが、明らかに事業に必要なものということがわかれば問題ありません)

また、レシートは感熱紙に印字しているため、時間が経過すると印字が消えてしまうという意外な弱点もあります。レシートを取っておいたのに印字が消えてしまった、日焼けで見えなくなったという経験はありませんか?私の場合、自宅に保存しておいたレシートの印字が見れなくなることは多々あります。

方法3.利用明細、振込明細書や通帳記録で代用

クレジットカードの利用明細や、ATMの振込証明書、通帳記録、ネット通販の購入確認メールといったものも支払いの証拠になります。

これらは、支払者が改ざんできない形で、領収書がなくても、支払いを証明できるものです。お店や取引先によっては、領収書の再発行はしてくれなくても、購入証明書や支払証明書を発行してくれる場合があります。(有料となる場合もあります)

経理処理の場合でも、振込明細書や通帳記録を活用する場合は多くありますよね。1つだけでは完全な証明にならなくても、例えば決裁記録、メールのやり取りといった文書も合わせて保存しておくことで、支払いの証拠となり得ます。経理処理がしっかりした会社は、複数の証憑を保存しており、いざという時に提示が可能と思います。

【関連する無料ガイドブック】

▶ 領収書の山に埋もれない!経理担当のための「領収書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます

方法4.出金伝票、メモ書き

出金伝票とは、現金を支払った際に起こす書類です。書式に規定はなく、メモの一種ですが、税務署がチェックしても問題のない内容を備えていることが大切になります。

伝票については、100円ショップに売っているものでOKです。冠婚葬祭のご祝儀、香典については領収書は出ません。そのような場合にも出金伝票を活用します。

出金伝票として成り立つには、以下の4項目の記載が必要です。

| 【出金伝票成立の4つの要件】 1.支払日付 2.支払相手の名称 3.支払った金額 4.支払いの目的(品物・サービスの内容) |

出金伝票は、複数の証憑で支払いを裏付けるために、他の税務書類と一緒に資料として保存する必要があります。公共交通機関に乗車した場合、領収書が発行されない場合があります。その時は、どの交通機関を使用し、どの区間でいくら支払ったかをメモしておくようにしましょう。

また、業務日報が交通費の内容を裏付けてくれますので、一緒に保存します。私の会社でも、小口の経費精算の場合、公共交通機関の利用について電子申請で記録しておくだけでOKです。利用目的も記載しますし、電子スケジュールとの併用で利用を裏付けることができます。現金での支払いであれば、出金伝票のほかに現金出納帳への記帳をしておきましょう。現金出納帳は現金の出金・入金が時系列に記載されているので、会計処理のなかで出金伝票が起こされていたことを示す証拠になります。

ただし、客観的な証拠としては領収書となり、出金伝票ばかりというのも変なので、まずは領収書の確保に努めるのが原則です。何もないよりはあった方がいい、というレベルのものです。また、税務署は支払先に対して反面調査を行う場合もあるので、実際の支払いのない出金伝票はNGです。

本記事では、注目されている4社の経費精算システムを徹底比較した資料を無料配布しています。自社に最適な経費精算システムを選定したい方は下記からご覧ください。

【関連する無料ガイドブック】

▶ 経費精算システム選び方ガイド【4社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

経費精算をする領収書でやってはいけない2つのこと

1.領収書のコピーはNG

見落とされがちですが、領収書のコピーはNGです。

コピーには内容の改ざんの余地があるからです。数字を書き足したり、修正した場合、オリジナルならばすぐにわかりますが、修正したものをコピーしてしまうとわからなくなります。改ざんの可能性があるというだけで、税務調査が入った場合に見つかると、NGです。

なんでもそうですが、会社に提出する経理処理の証憑はオリジナルが求められますよね。

2.領収書の金額を自分で入れること

お店によっては、金額を記載しなくてもいい?と言ってくる場合もあるかもしれませんが、これはNGです。

仮に、もらった領収書に実際に支払った以上の金額を記載してしまうと脱税行為になります。もし、金額欄に記載のない領収書をもらってしまった場合は、お店の方に実際に支払った金額を記載してもらうようにしましょう。

領収書を無くさないためにできること

領収書は経費精算をするための支払い根拠として重要なものです。細心の注意を払って管理するようにしてください。

そうはいっても、出張にでれば当日精算処理できないこともあります。宿泊を伴う出張であれば、領収書は溜まっていきます。領収書をなくさないための対策ツールとして1.~3.のようなものがあります。

1. ファイルバインダー

領収書ポケット付きのバインダーが市販されています。多機能で1つあると便利です。

2. 領収書ファイル

メーカーから持ち歩きしやすい「領収書ファイル」が発売されています。利用した順にクリアポケットにいれれば時系列がわかります。

3. トラベルオーガナイザー

領収書・レシート・パスポート・カード・チケットなどこまごましたものの収納用に設計されたポーチなので長期出張には便利です。

もし、領収書を紛失した場合は、再発行を依頼することもできます。しかし、領収書の再発行は「お願いできる」だけで相手に再発行する義務はありません。断られることもあると認識しておきましょう。

領収書は電子化するのがおすすめ

領収書や証憑の保存には経費精算システムでの電子化がおすすめです。

これまで述べてきた通り、領収書を紛失した場合には再発行をお願いしますが、再発行してくれない可能性もあります。また、破損する可能性もゼロではありません。それらの問題を解決してくれる手段が電子化です。

領収書の紛失リスク軽減の他にも、面倒な経理フローの削減をすることで、経理担当者や申請者の負担削減も実現でき、利益アップも見込めます。

電子化をおすすめするのは、以下の5つの理由があります。

- 領収書をスマホで撮影したり、スキャナで取り込むと自動で仕訳が入力されるので、システム入力の手間がなくなる

- いつでもどこでも確認が可能。ネット環境があれば、クラウド上でどこでも確認が可能となる

- システムを使用できる環境があれば、いつでもどこでも承認できるので、承認フローが早くなる

- 紙特有の紛失、保管、記入ミスというリスクがなくなる

- ファイリングの必要がなくなる。糊付けしたり、順番に並べる手間がなくなる

経費精算システムの導入で面倒な経理業務フローを効率化

レシートや領収書の電子化といっても、自社で電子保存の体制を整えるには「電子帳簿保存法」の要件を満たすだけでも大変です。また、領収書や証憑をただ電子保存するだけでは業務効率は上がりません。そのため、法対応と業務効率化の同時実現を目指す場合は、『TOKIUM経費精算』などの経費精算システムの導入がおすすめです。

TOKIUM経費精算は、電子帳簿保存法に関する認証機関である日本文書情報マネジメント協会(JIIMA)の認証を受けるだけでなく、認証元のJIIMAが実際に利用しているサービスです。機能やプランなどの詳細を資料で確認したい場合は、下記リンクからお進みいただけます。

▶︎【JIIMAが実際に利用】TOKIUM経費精算の資料を見る

また、「TOKIUM経費精算の料金体系が知りたい」という方は、下記より料金表のダウンロードへお進みください。

▶︎TOKIUM経費精算の料金表をダウンロード

まとめ

領収書は経理処理や税金に係る証憑であり、大切な書類です。受領したら紛失しないように大事に保管・保存する癖をつけましょう。

仮に紛失してしまった場合には、これまでに述べてきたやり方で、再発行を依頼したり、レシートやクレジットカードの利用明細、メールの履歴といった他の証憑を手配し、また、支払いの内容を明らかにできる出金伝票やその他のメモを直ちに作成し、保存しておきましょう。

領収書が無くても全て経費精算できない訳ではないですが、支出の事実を裏付けることができない場合は、税務署から否認される可能性もありますので、慎重な対応が必要です。

領収書の大切さを、改めて確認することになりましたね。最後に、領収書は電子化することで経理フローは効率化します。さらに経費精算システムを導入すれば効果は倍増です。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます