この記事は約 6 分で読めます。

決算書は、企業の経営状況を正しく読み取るために欠かせない書類であり、決算書の作成は経理業務において非常に重要度が高い業務です。経理担当者にとって、決算書の作成業務は最も負担が大きいといっても過言ではありません。

しかし、決算に直接関わったことがない人には、重要性や作業負担の大きさがピンとこないかもしれません。決算書の読み方や作り方に興味がある人は、まずは決算書の基本的な知識に触れることから始めてみましょう。

この記事では、決算書の役割と内容、決算書の読み方のポイントについて詳しく解説します。決算書の作成方法と効率良く決算業務を進めるポイントも併せて紹介するため、「決算書の見方が知りたい」「決算書を適切に作成したい」という人は、ぜひ最後までご覧下さい。

決算書とは?

決算書の読み方や作り方を知る前に、まずは決算書とはそもそもどのような書類なのか知っておくことが大切です。決算書には役割があり、種類もいくつかあります。企業によって作成する決算書の種類も異なるため、自社の種別や規模と照らし合わせながら理解を深めましょう。

以下では、決算書が果たす役割と種類について詳しく解説します。

決算書の役割

決算書とは、事業年度ごとの企業の収入と支出をまとめた書類です。決算書の正式名称は、「財務諸表」「計算書類」といいます。

決算書が果たす主な役割は、下記の通りです。

- 業績や財務状態を明らかにする

- 株主や取引先や金融機関に経営状況を示す

- 納税額の算出に用いる

決算書は、企業がより良い取引を獲得するために重要な役割を持ちます。さらに、金融機関から融資を受けるためには決算書の提出が必須です。決算書から分かる経営状態や安全性が、融資決定に大きく影響します。

また、全ての法人は事業年度終了日の翌日から2ヶ月以内に決算書を作成し提出するように法律で義務付けられています。期日までに確定申告書と決算書を併せて、税務署に開示しなければなりません(法人税法第74条1項)。

なお、事業年度とは、決算書を作成する対象期間を意味します。最終的な法人税の納付額を算出する対象期間でもあります。法人の場合、1年以内の期間であれば事業年度を自由に定めることができますが、1年間とする企業がほとんどです。

決算書の種類

決算書と聞くと1つの書類をイメージする人が多く見られます。しかし、実際には複数の書類をまとめて「決算書」といいます。

決算書には、「計算書類」と「その他書類」の2種類があります。計算書類は企業の業績や経営状況を示し、その他書類は計算書類の補足をする書類です。

計算書類に分類される書類は、下記の5つです。

- 貸借対照表

- 損益計算書

- キャッシュフロー計算書

- 個別注記表

- 株主資本等変動計算書

特に重要度の高い貸借対照表・損益計算書・キャッシュフロー計算書は、財務三表と呼ばれ、貸借対照表と損益計算書は、全ての企業に作成義務があります。

キャッシュフロー計算書は黒字倒産を回避するためのものです。作成義務があるのは上場企業のみですが、現金の流れを正確に把握するために作成する中小企業も少なくありません。

その他書類には、事業報告書と付属明細書の2つがあります。事業報告書は全ての企業に作成義務があり、付属明細書は株式会社のみ作成義務があります。

決算書の内容

知識がない状態で決算書に目を通しても、業績や経営状況を正しく理解することはできません。決算書の適切な読解や正確な作成には、記載内容への理解を深めておくことが大切です。

決算書にはどのような内容が記載されているのか、以下で詳しく確認しておきましょう。

貸借対照表

貸借対照表は、決算時の会社の財務状態を示す書類です。

資産と会社が保有するお金、負債などが一目で分かり、資金の運用や調達の仕方も把握できるため、経営判断の重要な材料となります。

貸借対照表を読解するためには、構造を理解しておくことが大切です。貸借対照表は、左側に資産の部、右側の上段に負債の部、下段に純資産の部が配置されています。それぞれの項目が意味する内容は、下記の通りです。

| 資産 | 会社が有している資産の一覧 |

| 負債 | 会社の資産を調達した方法 |

| 純資産 | 会社の財産 |

1年以内に現金化や費用化ができる資産は流動資産、1年以内に返済できる負債は流動負債といいます。「純資産=自己資産」で、返済の必要がないお金です。株主からの出資金やこれまで積み上げてきた利益の総額を意味します。

貸借対象の左右の合計が一致することから、英語では「Balance Sheet」と呼ばれています。貸借対照表の分析により、自己資本比率や流動比率を算出することが可能です。

貸借対照表については、以下の記事で詳しく解説しています。

損益計算書

損益計算書は、事業年度における利益を把握するための書類です。

収益と費用、さらに利益を把握することで、事業の問題点をあぶり出せます。会社の業績は、5つの利益で表され、それぞれの利益の求め方は以下の通りです。

| 売上総利益 | 売上 - 原価 |

| 営業利益 | 売上総利益 - (販売費 + 一般管理費) |

| 経常利益 | 営業利益 + 営業外利益 - 営業外費用(※) |

| 税引前当期純利益 | 経常利益 + (特別利益 - 特別損失) |

| 当期純利益 | 税引前当期純利益 - 税金 |

(※)営業外利益:本業以外の利益、営業外費用:本業以外でかかった費用

売上総利益は、粗利や限界便益、売上純利益と呼ぶこともあります。

当期純利益は事業年度における最終的な利益で、当期純利益が「-」であれば赤字を意味します。

財務諸表の中身については、以下の記事で詳しく解説しています。

キャッシュフロー計算書

キャッシュフロー計算書は、会社における現金の流れを示す書類です。貸借対照表や損益計算書に記載されている状況と、実際に存在する現金との間のギャップを埋める役割があり、手元の現金の流れを把握できます。

キャッシュフロー計算書の詳細は、下記の通りです。

| 営業キャッシュフロー | 本業で稼げた現金を示す |

| 投資キャッシュフロー | 会社が何にお金を使ったかを示す |

| 財務キャッシュフロー | 会社がお金を調達した方法を示す |

投資キャッシュフローは、設備投資をすると「-」、固定資産や株を売却すると「+」になります。また、財務キャッシュフローは、投資のために借り入れをすると「+」、株主に配当をすれば「-」になります。

投資キャッシュフローと財務キャッシュフローに関しては、「+」だから良い、「-」だから悪いなどと一概にはいえません。さまざまな要素を考慮して読み解く必要があります。

キャッシュフロー計算書については、以下の記事で詳しく解説しています。

個別注記表

個別注記表は、貸借対照表や他の書類の注記事項をまとめて記載した表です。

会社法では個別注記表も計算書類に設定されており、全ての企業に作成義務があります。記載する義務がある注意事項は、公開会社か否かなどの条件によって異なります。

注記事項の具体例は、下記の通りです。

- 重要な会計方針に係る事項に関する注記

- 会計方針の変更に関する注記

- 表示方法の変更に関する注記

- その他の注記

ただし、該当する注記事項がない場合は記載する必要はありません。

参考:中小企業庁|中小企業の会計 31問31答 「個別注記表」って、何ですか?

株主資本等変動計算書

株主資本等変動計算書は、株主資本の変動を表す書類で、合同会社では「社員資本等変動計算書」といいます。会社法では個別注記表と共に計算書類に設定されており、全ての企業が作成しなければなりません。

資本等変動計算書の当期末残高の金額は、貸借対照表の純資産の部と一致します。そのため、株主資本等変動計算書を読むことで、貸借対照表の純資産における株主資本各項目の資金の動きと要因の把握が可能です。

決算書を読み解くポイント

決算書からは企業の財務状態を読み解くことができます。しかし、具体的にどのような指標があって何を意味しているのか知らない人も多いのではないでしょうか。

決算書で注目すべきポイントは、次の4つです。

- 安全性

- 収益性

- 成長性

- 生産性

以下では、それぞれのポイントについて詳しく解説します。

安全性が高いか

決算書からは、企業の安全性の高さを知ることができます。安全性とは、企業の支払い能力の高さです。支払い能力が高い企業は潰れにくく信用度が高いといえます。

安全性を分析するためには、貸借対照表から自己資本比率と流動比率を読み取る必要があります。

自己資本比率と流動比率の計算式は、下記の通りです。

| 自己資本比率 | 純資産 ÷ 総資本(負債 + 純資産) × 100 |

| 流動比率 | 流動資産 ÷ 流動負債 × 100 |

自己資本比率が低いということは、負債が多いことを意味し、経営が不安定な状況に陥っている可能性が高いと考えられます。

流動比率が高いほど、短期で返済すべき債務に対して早期に返済できる資産が多いことを意味し、短期における会社の資本的な余裕を把握できます。流動比率の平均は業種によって異なるため、それぞれの業種において適切な水準を保ちましょう。

収益性はどうか

会社が利益を出せているか、つまり儲かっているかどうかをチェックします。株主や取引先などのステークホルダーにとっても重要な視点です。

損益計算書・貸借対照表から売上高総利益率(粗利率)と総資本利益率(ROA)を求めて分析します。

それぞれの計算式は、下記の通りです。

| 売上高総利益率 | 売上総利益 ÷ 売上高 × 100 |

| 総資本利益率(ROA) | 営業利益 ÷ 総資産 |

売上総利益(粗利)は、損益計算書で一番初めに計上される利益です。後に続く利益全ての源泉となるため、売上総利益が大きくなるほど営業利益なども大きくなり、収益性の高さにつながります。

総資本利益率(ROA)は総資本に対する営業利益の比率です。資本を用いてどれくらい効率的に収益を上げられたかを示します。

総資本利益率については、以下の記事で詳しく解説しています。

成長性はどうか

成長性は、企業がこれからどれくらい成長していくのかを図る指標で、投資家などの意思決定に用いられます。成長性をチェックするために、増収率と増益率に注目しましょう。

それぞれの計算式は、下記の通りです。

| 増収率 | (当期売上高 - 前期売上高) ÷ 前期売上高 × 100 |

| 増益率 | (当期経常利益 - 前期経常利益) ÷ 前期経常利益 × 100 |

増収率では、前期と比べてどれくらい売り上げが伸びたかを把握し、商品やサービスの開発力や販売力が優れているか否かを判断できます。

前期から経常利益がどれくらい伸びたかを知りたい場合は、増益率をチェックしましょう。増益率では、会社が成長しているか否かを判断できます。

生産性はどうか

労働生産性に注目することで、投入した労働や設備を有効活用して利益につなげられているかを判断できます。労働生産性は、1人当たりの売上高と売上総利益を求めて分析します。

それぞれの計算式は、下記の通りです。

| 1人当たりの売上高 | 売上高 ÷ 従業員数 |

| 1人当たりの売上総利益 | 売上総利益 ÷ 従業員数 |

1人当たり売上高が高くても、1人当たり売上総利益が低ければ生産性が高いとはいえません。原価高騰の影響を受けている可能性もあるでしょう。

財務分析については、以下の記事で詳しく解説しています。

決算書は企業の経営状況を把握する上で欠かせませんが、IT活用のリスク管理も同様に重要です。以下の資料から、リスク管理強化の具体的なポイントをぜひご確認ください。

決算書の作成方法

決算書の作成は、おおまかに3つのステップに分けられます。正確な決算書を作成するためには、1つ1つの作業を丁寧に進めることが大切です。

ここでは、決算書の作成方法を詳しく解説します。

会計年度中の帳簿を記帳する

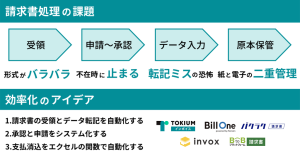

決算書の作成に取りかかる最初のステップは、帳簿の記帳です。

まずは試算表で決算時点の残高を集計し、会計年度中の未処理の取引を整理します。仮払金・売掛金・買掛金・未払金などは、未処理の取引が発生しやすい勘定科目です。

帳簿の金額と決算時点の金額のズレを修正するためには、決算整理仕訳が必要です。決算整理仕訳のためには、売上原価の計算や減価償却費の計算、有価証券の評価替えなど通常とは異なる会計処理が求められます。

帳簿の記帳を完了させるために、事業年度における領収書などの資料のほか、決算整理仕訳のデータも準備しておきましょう。

税額を計算する

帳簿の残高を基に、消費税と法人税の計算をします。

税額の計算方法は、下記の通りです。

| 消費税額 | 売上にかかる消費税額 ― 仕入にかかる消費税額 |

| 法人税額 | 事業年度中の課税所得額 × 規定の法人税率 |

決算書の作成と確定申告は全く異なる業務です。確定申告は決算日の2ヶ月後が提出期限のため、決算書の作成と同時期に行わなければなりません。税額は決算書にも記載する必要があります。

決算書を作成する

帳簿への記帳や税額の計算で確定した金額を、決算書に反映させます。作成が義務付けられている書類は企業によって異なるため、事前に把握しておきましょう。

作成した決算書を発表するには、会社法が定める機関からの承認が必須です。株式会社であれば、決算期に行われる定時株主総会で承認を得ることになります。決算書の発表が完了したら、確定申告も期限内に済ませましょう。

決算書の効率的な作成法

決算書の作成は、金額の正確な計算から反映まで複雑な業務が多いことが特徴です。書き方も複雑で決算書が完成するまでには膨大な時間がかかります。

以下では、決算書を効率的に作成する方法を紹介します。

システムを用いる

会計システムの導入は、決算書の作成に関する業務負担の軽減に効果的です。会計システムの中には、決算書の作成機能が付いたものもあります。

会計ソフトには日頃から入力された取引データが集約されており、決算書の作成に必要な情報も取り込まれています。そのため、手作業による転記作業がほぼ必要なく、転記ミスの発生を防止できるでしょう。

会計ソフトの多くは簡単に操作できるため、経理経験が浅い人でも無理なく決算書を作成できます。

税理士に依頼する

決算を正確かつ効率的に行うために、税理士に相談するのも1つの方法です。税務の専門家である税理士に相談することで、決算書の作成や納税に関する有益なアドバイスを受けられます。決算書の作成や発表後の確定申告もフォローしてもらえるため、手続きの不備やミスを防げます。

顧問契約を結んでいる場合は、決算時だけでなく日頃からこまめに相談できるでしょう。スポット契約の場合は顧問契約より費用を抑えられるのがメリットですが、繁忙期は十分なサービスを受けられない可能性があるため注意が必要です。

会計システムを導入して効率的かつ適切に決算書を作成しよう

この記事では、決算書の概要から作成方法、読み方までを詳しく解説しました。

決算書には、業績や財務状態を把握できる情報が詰まっています。経営者や株主、取引先や金融機関に役立つだけでなく、会社で働く従業員にとっても有益な情報です。

決算書を作成するまでには、帳簿の計算や税額の計算などさまざまな業務が発生します。決算書の作成業務の負担が大きいと感じている人は、本記事で紹介した効率的な作成方法を検討してみてはいかがでしょうか。