この記事は約 5 分で読めます。

税務調査というと「厳しいチェックが入って追加徴税を課される」といったイメージがあり、身構えてしまうかもしれません。税務調査は、税金が正しく申告、納付されているかを調べることであり、適切な準備をしておけば問題なく終了するケースがほとんどです。

とはいえ、税務調査を受ける際に、必要な領収書が見つからず焦ってしまうこともあるのではないでしょうか。

この記事では、税務調査時に領収書がない場合の対処方法や、領収書がどのようにチェックされるかなどについて解説します。税務調査の目的や税務調査官の本音も紹介しますので、税務調査に向けて領収書を含めて準備をするために、ぜひお役立てください。

税務調査は何が行われるのか

税務調査とは、納税者の申告内容が正確かどうかを確認する調査です。法人税や所得税は、確定申告などで納税者が自ら税額を申告し、内容に基づいて納税します。すべての申告が適正に行われ、正しく納税されていれば問題ありませんが、記載ミスや不正などの可能性もゼロではないため、申告内容に間違いがないかを確認するために実施されています。

税務調査は、「任意調査」と「強制調査」の2種類に分けられます。任意調査は、税務署職員が実施する税務調査で、一般的な税務調査の大半はこちらに該当します。調査実施日から約1〜3週間前を目安に、納税者本人または顧問税理士宛に通知があり、2日間ほどかけて帳簿などを調べます。

任意調査という名称ではありますが、受忍義務があるため拒否はできません。黙秘や虚偽の回答はもちろん、正当な理由なく帳簿を見せないといった行為を取ると、罰則を受ける可能性があるため、注意が必要です。

一方、強制調査は、裁判所からの令状を得て、国税局査察部が実施する調査です。犯則調査とも呼ばれます。立件を目的とした犯罪捜査の一種として、脱税行為が疑われる場合に事前連絡なく行われます。強制力があるため、調査対象となった場合は拒否できません。

強制調査では、納税資料などを押収して調査が行われ、脱税が発覚した場合は刑事事件となり、逮捕の可能性も出てきます。

税務調査の目的

税務調査の主たる目的は、適切で公平な課税を実現することです。特定の納税者の課税標準または税額を認定し、申告内容の正確性や申告の基となる帳簿を確認します。

また、税務調査には、納税者にあらかじめ注意を促すという目的もあり、脱税や法令違反に対する指導も実施します。意図的でなくても、ルールを知らないために誤って納税しているケースもあるため、正しい理解と納税を促すために助言などを行います。

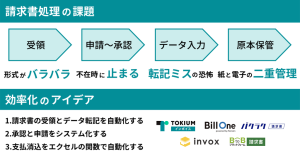

税務調査の対象書類

税務調査の対象となる書類は、基本的には帳簿類や申告書などです。具体的には、以下のようなものが挙げられます。

- 確定申告で提出する申告書類全般

- 帳簿書類

- 請求書

- 契約書

- 通帳

上記それぞれについて、具体的な書類を見ていきましょう。

【確定申告で提出する申告書類全般】

- 法人税申告書(所得税申告書)

- 消費税申告書

- 決算書

- 内訳書

- 概況書

- 給与支払報告書

- 源泉徴収簿

- 源泉徴収票

【帳簿書類】

- 仕訳帳

- 総勘定元帳

- 現金出納帳

【請求書】

- 支払いの請求書

- 売り上げの請求書

上記に加えて、見積書や注文書もあわせてチェックされる場合があります。

【契約書】

- 仕入れや受注、業務委託の契約書

- 事務所や社宅の賃貸借契約書など

手書きか電子データかによらず、契約書の内容から作成日、紙の劣化状態、印紙の有無などがチェックされます。

【通帳】

- 事業用の通帳

銀行通帳は改ざんされにくいため、お金の流れをチェックするために使用されます。

調査対象となる書類の多くは、一定期間の保存が法律で義務付けられています。たとえば、法人・個人事業主(青色申告の場合)は、領収書を原則として7年間保管しなければなりません。法人で赤字の年度があり、繰越欠損金の控除を受けたい場合には、領収書は10年保管する必要があります。

万が一領収書が適切に保管されていないと、追徴課税が課される可能性があります。税務調査が入った際に調査官にすぐ書類を提出できるように、適切に保管しておくことが重要です。

領収書の保管期間については、以下の記事でも詳しく紹介しています。

税務調査で領収書を全部見るのか?

税務調査では、基本的にすべての領収書をチェックするため、適切に保存しておく必要があります。また、複数の記載項目を見て、本当に取引が行われたのか、経費として計上できる内容であるか、といった点を判断します。

税務調査で確認される主な領収書の項目や内容について、次で詳しく説明します。

領収書でチェックしている項目

税務調査では、領収書の以下のような点についてチェックしています。

- 内容・中身の確認

- 数字の改ざんなど不正がないか

- 不自然な筆跡や修正の形跡はないか

- 売り上げの記入漏れがないか

- 架空計上がないか

- 資産計上すべきものがないか

領収書を見て、経費に計上できない私的な買い物ではないか、生活費に関する支払いが混ざっていないか、などを確認します。

領収書の金額を後から書き換えるなどの不正は、筆跡やボールペンのインクの色合いなどからバレてしまう可能性が高いでしょう。架空の領収書や、空の領収書をもらって後で記入している場合も同様です。

日付についても、曜日やスケジュールをチェックして、内容の正確性や整合性を確認します。「日曜日なのに接待費として飲食店の領収書がある」「出張中で不在であるにもかかわらず、いるはずのない場所の領収書がある」なども不正を見抜かれる可能性が高いでしょう。

支払い金額が10万円以上などの場合、原則として一括で経費計上せずに減価償却資産として扱う必要があり、資産計上についてもチェックの対象となります。

上記を踏まえ、領収書は以下の情報が明確に読み取れるような状態で保存しておく必要があります。

- 領収書の日付

- 代金を受け取った側の情報(宛名、住所など)

- 代金を支払った側の情報(宛名、住所など)

- 支払い金額

領収書がない場合どうすればよいか

税務調査の際に、領収書が残っていない場合はどうしたら良いのでしょうか。税務調査において、領収書がないために経費として認められない可能性はあります。ただし、領収書がなくても経費計上が可能なケースもあることは事実です。

領収書は支払ったという事実を証明する書類であり、領収書がなくても他の方法で同様の証明ができれば問題ない場合もあります。ここでは、領収書がない経費についての対処方法をお伝えします。

領収書がなくても経費として認められるのか?

前述の通り、領収書がなくても経費として認められる可能性はあります。法律では、書類が不十分などの理由で正確な税額計算が困難な場合に、課税庁が間接的な資料を基に所得を計算し課税するという「推計課税」が認められているからです。

推計課税は、法人税と所得税の計算に使われ、原則として白色申告を行っていることが前提です。したがって、領収書がまったく残っていなくても、一定額の経費計上は認めてもらえる可能性があるでしょう。

一方で、消費税については、推計課税が採用される場合領収書がないと経費として認められない傾向があるため、領収書は必ず保管しておくことが大切です。

領収書を紛失してしまった場合の対処法

領収書を紛失してしまった場合、以下のような対処方法があります。

- 領収書の再発行を依頼する

- 購入証明書や支払い証明書を請求する

- レシートを探してみる

- 出金伝票に記録する

まずは、領収書の再発行を各支払い先に依頼してみましょう。新幹線や飛行機の料金のように、期間内であればオンラインで領収書の再発行ができる場合もあります。また、領収書を破損または汚損してしまった場合にも、元の領収書があれば再発行が認められるケースも存在します。

ただし、領収書には法的な発行義務があっても再発行する義務はなく、必ず再発行できるとは限らないため注意が必要です。また、領収書の二重発行が、架空計上や経費の水増し請求など不正に利用された場合、発行した側も共犯とみなされる可能性があり、再発行を拒否するケースも多く見られます。

また、事業者によっては、購入証明書や支払い証明書の発行に応じてもらえる可能性があります。これらの書類は、領収書と同様に支払いの証明として使えますが、多くの場合は発行費用がかかります。

領収書を捨てた場合でも、レシートが手元にあれば代わりになります。証憑書類としての信頼性は領収書よりも低いものの、レシートがないか探してみると良いでしょう。

出金伝票とは、香典や自動販売機での購入など、領収書が発行されない場合に作成する伝票です。日付や金額、支払い先、領収書のただし書きなどを記載することで、出金伝票で領収書の代用ができます。余白部分に「領収書の紛失」といった記載を残しておくと、管理時に便利でしょう。

ただ、出金伝票は自由に作成することができるため、領収書の代わりとしてすべてが認められるとは限りません。支払いの事実を客観的に確認できるように記載することが大切です。

クレジットカードの場合、どうなるか?

クレジットカードで支払った場合、領収書がなくても、控えや利用明細のコピーで経費計上ができる場合があります。近年は、経費の支払いにクレジットカードを利用するケースが増えています。

カードの利用明細はそのまま領収書代わりとなり、税務調査にも対応可能です。領収書の紛失が心配な場合などにも、カード払いが役立つでしょう。

経費の支払いのために、企業や個人事業主向けに発行される法人カードを利用することも可能です。法人カードで出張費や消耗品の購入費などの支払いをすることで、経費の一元管理が可能になります。また、支払いの内容や金額が明細に記録され、不正のリスクがなくなるため負担軽減につながるでしょう。

法人カードの作り方については、以下の記事で詳しく解説しています。

税務調査官のホンネ

ここでは、税務調査官の肩書や調査を通じた評価や目的といった「税務調査官のホンネ」を紹介します。税務調査を行う側について理解を深めれば、調査に対する漠然とした不安を軽減でき、納得感を持って対応できるでしょう。

税務調査官の肩書き

税務調査を行う税務調査官は、国税局もしくは税務署に所属する国家公務員です。一般的な任意調査を行う調査官は、以下5つのいずれかの肩書きに該当します。

- 特別国税調査官

- 統括国税調査官

- 上席国税調査官

- 国税調査官

- 財務事務官

税務調査官になるには、税務職員採用試験もしくは国税専門官採用試験に合格した後、数年間の厳しい専門教育や実務研修を受ける必要があります。

なお、上記の肩書きを持つ人は、国税通則法第74条に則って納税者に税金や会計内容に関する質問を行う「質問検査権」を保持しています。税務調査官は、その権限に基づいて税務調査を実施します。調査官の納税に関する質問に対し、納税者には黙秘権は認められておらず、正しく回答しない場合には罰則規定があるため注意しましょう。

税務調査官が何で評価されるのか

税務調査官には、1人当たりの調査件数などのノルマが設定されている場合があります。表向きはノルマなしとされていますが、国税庁は「年間税務調査〇件」といった目標を掲げており、必然的に各税務署に件数が振り分けられ、調査官1人当たりの件数が設定されます。

1件ごとの調査時間が長引いて、目標件数をクリアできなければ自分の評価に響いてしまうでしょう。そのため、税金徴収における成果を出しつつ、ノルマを達成するために、トラブルなく効率的に税務調査を終わらせようと意識している人も少なくないのです。

税務調査をできるだけ早く、円滑に終えるために、納税者側の協力も求められています。納税者側としても、税務調査が長引けば通常の業務に支障をきたす可能性があります。トラブルを避けるためにも適切に準備し、調査を受けることが大切です。

税務調査を短期間で問題なく終わらせるために

税務調査は、納税者の申告が正しく行われているか確認するための調査です。税務調査では、確定申告の提出書類や帳簿、領収書、契約書など多くの書類を確認します。

領収書は基本的にはすべてチェックされ、日付や支払い先、金額などが経費として計上できるか、記載ミスや架空請求などの不正がないかを調べます。領収書がなくても、支払い証明書やカードの利用明細、出金伝票を使うことで、経費として計上できる場合もあります。

税務調査官はノルマを達成するために税務調査を短期間で問題なく終わらせたいと考えています。納税者側としては、税務調査官が求めているものを理解した上で、日ごろの業務で必要な書類や情報を整理しておくことが重要です。