この記事は約 5 分で読めます。

出張手当や出張旅費は原則非課税です。一般的に出張手当は従業員の出張における金銭や精神的負担軽減のために導入されることが多く、出張時に増えがちな外食や身の回り品の購入などの支出に対し支払われます。

ただし、非課税として処理するには条件があり、条件から外れると課税対象となるので注意が必要です。課税対象とみなされた場合、従業員の負担増だけではなく、経理担当者の負担も増加するため、正しい理解が欠かせません。

この記事では、出張手当や出張旅費が非課税になる理由や条件、従業員に支払われる日当の相場などをお伝えします。出張手当の疑問を解消し、適切な企業経営を実現するためにもぜひ、参考にして下さい。

出張手当とは?

出張手当とは、従業員が通常の勤務地から離れた場所で業務に従事する必要が生じた際、交通費や宿泊費の他に支給される手当です。ただし、出張手当は法律で定められた賃金ではないため、企業によっては出張手当の支給がない場合もあります。また、支給される企業であっても、定額支給や実費支給など独自の制度のもとに運用されるので、企業により手当の額は一定ではありません。

2020年7月に産労総合研究所が発表した「2019年度 国内・海外出張旅費に関する調査」によると日帰り出張で84.2%、宿泊を伴う出張では91.2%の企業が手当を支給しています。

参考:産労総合研究所 | 2019年度 国内・海外出張旅費に関する調査

出張手当を支給すべき主な理由として挙げられるのは、通常の業務では発生しない費用が生じる可能性が高い点です。具体的には、出張先の相手と会食をする、電話やインターネットなど通信費を立て替えるなどが考えられます。

その他、宿泊を伴う出張の場合、当日の夕食や翌日の朝食などの費用がかかります。これらを全て本人負担とすれば、従業員のモチベーション低下につながってしまうリスクもあるでしょう。

また、出張手当は費用面での負担に対するものだけではありません。業務の都合上、夜行での移動や長時間の移動、慣れない場所での業務といった肉体や精神的な負担に対する慰労といった側面もあります。

出張手当が非課税になる条件

冒頭でも触れたように、出張手当は原則として非課税です。しかし、業務に関係のない支出は課税対象になります。また、業務に関係があったとしても、金額によっては課税対象になる可能性もあります。

例えば、出張に行ったついでに個人で観光地を巡る、通常の食事以外に高級なレストランで食事をするなどです。また、国税庁では、「非課税とされる旅費の範囲」として、手当の金額は次に挙げる2つの事項を勘案することとしています。

- その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

- その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

具体的には、役員と一般の従業員で著しく手当の金額に差がなく、全従業員に対しバランスの取れた金額になっていることが条件になります。そして、同業・同規模の会社と比べ、妥当な金額かどうかも非課税となる条件です。

出張手当で支給される金額が妥当かどうかは税務調査のポイントともなるため、後述する出張旅費規程に基づいた支給が必要となります。

ただし、出張の経費精算は不正が発生しやすい領域でもあります。なぜ出張費に関する不正が起こりやすいのか、その対策も含めて下記で詳しく説明しておりますので、ぜひご覧ください。

【関連する無料ガイドブック】

▶ 出張費精算の5大不正を経費精算システムで解決!

※すぐにPDF資料をお受け取りいただけます

出張手当の相場

出張手当の支給額が同業や同規模の会社と比べ、妥当な額かどうかが非課税になる条件の一つと解説しました。しかし、他社の出張手当の相場が分からないと、妥当性の検討もできません。そこで、上述した産労総合研究所による「2019年度 国内・海外出張旅費に関する調査結果」から出張手当の相場を紹介します。

「2019年度 国内・海外出張旅費に関する調査結果」によると、国内での日帰り出張の場合、部長クラスで2,666円、一般社員で2,094円。宿泊を伴う出張では部長クラスで2,900円、一般社員で2,355円です。

こちらの金額は業種や企業規模に関わらず一律の相場のため、必ずしも自社の支給額と照らし合わせ妥当性があるかどうかの検討は難しいかもしれません。しかし、この相場から著しく離れていなければ、基本的には支給額として妥当性があり、非課税と判断される可能性は高いでしょう。

ちなみに同研究所の2023年の調査結果によると、出張時の新幹線のグリーン車利用状況は役員で36.3%、課長クラスで2.3%、一般社員で1.2%です。この結果から出張手当としては役員と従業員で大きな差は付けられないものの、出張経費としてはある程度の裁量が認められると考えられます。

参照:産労総合研究所|2023年度 国内・海外出張旅費に関する調査結果

出張手当の導入には出張旅費規程が必要

出張手当を導入するには、出張旅費規程の作成が必要になります。出張旅費規程とは、出張時にかかる旅費の規程を明確にすることで、公平性を保つほか、無駄遣い防止、予算管理の効率化、法律遵守、トラブル防止などを実現させるものです。

ここでは、出張旅費規程を作成する上で欠かせない「対象者・出張の定義・旅費の種類・宿泊費の限度・日当の計算方法・精算方法」の決め方について解説します。

- 出張手当の対象者

出張手当は公平性を保つ上で支給する人を限定はできません。そのため、対象者は、役員を含めた全社員です。

- 出張の定義

出張の定義とは、通常業務を行うオフィスからどれだけ離れた場所で業務をした場合に、出張扱いになるかを決めることです。後にトラブルにならないようにするには、明確にkm数で決める必要があります。

具体的には日帰り出張は、通常勤務地から片道で50km以上100km以内の場所で業務をする場合。宿泊を伴う出張は100km以上離れた場所で業務をする場合といった形です。また、新幹線や飛行機など特定の移動手段を用いる場合、片道3時間以上などといった形で定義する場合もあります。

- 旅費の種類

会社から支給する旅費とは何かを決めるもので、一般的には「交通費」「宿泊費」「日当」の3つです。なお、出張旅費規程に転勤も含める場合は「支度金」や「荷造運送費」なども含まれます。

旅費の勘定科目については、以下の記事で紹介しています。

- 宿泊費の限度

宿泊を伴う出張をする際の宿泊費の限度額を決めます。ちなみに前述した「2023年度 国内・海外出張旅費に関する調査結果」によると実費上限は9,117円です。ただし、通常は役員、役職者、一般社員でそれぞれ1,000円程度ずつ上限額には差をつけます。

- 日当の計算・精算方法

日当の計算はあらかじめ決められている日当に出張の日数を掛けたものです。精算は通常、出張先から帰社後、〇日以内に「出張旅費精算書」と領収書を併せて提出するといった規則を設けます。

出張手当の従業員側のメリット2選

出張手当を導入することで、従業員側が得られる主なメリットは「出張負担の軽減」「手取り増加」の2点です。ここでは、それぞれについて解説します。

出張の負担が軽減される

従業員側にとって出張手当を導入するメリットの一つは、出張の負担が軽減される点です。普段、仕事をしている場所を離れ、知らない場所で業務を遂行するのは精神的な負担を伴います。

また、長時間の移動もあるため、肉体的な疲労、負担も相当なものとなるでしょう。出張手当はそうした従業員の負担に対し、日当を出すことで緩和しようというものです。

もし出張手当が出なければ、従業員にとって出張は単純に負担が増加するだけで、自分にとってのメリットは少ないと感じてしまう可能性が高まります。低いモチベーションのまま出張に行けば、高い成果も期待できなくなってしまうでしょう。

しかし、出張手当を導入し、従業員の精神的・肉体的な負担を少しでも軽減できるようになれば、モチベーションは向上し、高い成果を上げる可能性が高まります。そうした意味では、従業員の負担軽減は会社側にとっても大きなメリットだといえるでしょう。

手取りが増える

従業員側にとって出張手当を導入する二つ目のメリットは、手取りが増える点です。通常、従業員の手取りを増やすには給与を上げる必要があります。

しかし、単純に給与を上げれば、増額分に応じて所得税や住民税、社会保険料なども増加するため、必ずしも手取りが増加するとは限りません。

出張手当は出張旅費規程の「旅費の種類」でも定義しているように給与ではなく旅費(旅費交通費)です。そのため、出張手当を支給したとしても、所得税や住民税、社会保険料が増加することはありません。結果として、純粋に従業員の手取りを増やせます。

注意点としては、出張のついでに個人旅行も含めた場合の日当は、旅費交通費ではなく給与所得として扱われる点です。

法第9条第1項第4号で、「給与所得を有する者が勤務する場所を離れてその職務を遂行するためにした旅行」は給与所得とし、課税対象にするとされています。

通常、出張後に業務とは関係ない旅行分までの日当を求めることは考えにくいものの、法的には給与所得になるということは把握しておきましょう。

出張手当の会社側のメリット2選

出張手当を導入することでメリットを得られるのは従業員側だけではありません。会社側としても、「節税対策」や「旅費精算業務の効率化」といったメリットを得られます。具体的には次の通りです。

節税対策になる

会社側にとって出張手当を導入するメリットの一つ目は、節税対策になる点です。出張手当が非課税となる条件でも解説したように、「その旅行について通常必要であると認められる部分」は非課税となります。

これは、所得税法第9条第1項第4号の規定により、出張手当として支出した分について「旅費交通費」として損金に算入することができるからです。

また、出張手当は従業員が業務を適切に遂行するために必要な経費を補填するものであり、会社の事業活動に直接的に関連する支出となります。

そして、消費税法上、事業として行ったものに対し会社の資産譲渡に係る支払対価は課税仕入れです。つまり日当として従業員に支給するものは、課税仕入れに該当するため、消費税計算の際、出張手当にかかる消費税分を安くできます。

もちろん、出張手当の額が通常必要であると認められないと課税仕入れには該当しません。そのため、課税仕入れとして認定されるには、出張旅費規程において適正な額を明示する必要があります。

また、出張手当は従業員の給与に含まれないため、社会保険料の計算には影響しません。その結果、同額を給与として支給するよりも社会保険料の負担が少なくなり、会社が負担する社会保険料も抑えることができます。

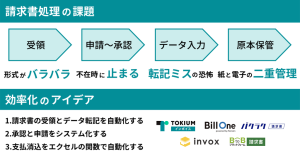

旅費精算業務を効率化できる

出張手当を導入すれば、煩雑な旅費精算業務の効率化が実現するのも会社側が得られるメリットです。

通常、旅費精算業務は交通費だけではなく宿泊費、雑費などさまざまな経費が発生します。交通費も電車代以外に飛行機代や出張先でのバス代、タクシー代などさまざまです。

しかも交通費は普段、利用しない地域のものであるため、一つひとつ利用が妥当なものか、請求額に間違いはないかを確認しなければなりません。また、雑費についても仕事上必要な経費であったのかを確認する必要があり、その手間は膨大です。

そこで出張手当を導入し、一律で支給すると出張旅費規程で定めればこれらの清算手続きは大幅に効率化され、担当者の負担も軽減されます。さらに、「出張終了後3日以内に出張旅費精算書の提出と旅費精算を行う」など、具体的な精算方法をルール化すれば、旅費精算の申請漏れや遅延も回避できます。

注意点としては、出張旅費規程に「出張手当は実費精算ではなく出張手当として一律で支給する」としなくてはならない点です。実費精算にすれば上述した精算業務が必要になるため、担当者の負担は変わりません。業務効率化にもつながらないため、必ず一律支給とするようにしましょう。

出張旅費計算のやり方について詳しくは、以下の記事で紹介しています。

出張手当の支給が手間に感じている方は、システム導入で解決するのも一つの方法です。出張手当もシステム上で管理できるサービスについての資料がありますので、ご興味のある方はぜひご覧ください。

▶︎ 機能や導入メリットがわかる!TOKIUM経費精算の資料をダウンロード

※すぐにPDF資料をお受け取りいただけます

従業員にも会社にも多くのメリットをもたらす出張手当を導入しよう

出張手当とは、従業員が通常の勤務地から離れた場所で業務の必要が生じた際、交通費や宿泊費のほかに支給される手当です。

これまで出張手当を導入していなかった会社にしてみれば、余計な支出が増えるだけでメリットはないと思われるかもしれません。しかし、実際には従業員にメリットがあるのはもちろん、会社側にとっても節税効果や旅費精算業務の効率化などのメリットを得ることが可能です。

ただし、導入する際にはいくつか注意すべき点があります。特に重要なのは出張旅費規程の作成です。支給額を確認せずに決めてしまうと、場合によっては旅費交通費の範囲外と認定され、非課税にできなくなってしまうケースも考えられます。

そのため、出張手当の相場や旅費の上限などをしっかりと確認し、公平性を保ちつつ、会社にとっても不利益のない規程を作成しましょう。