この記事は約 5 分で読めます。

どんな企業でも避けて通れない業務の1つが経理業務です。お金を動かさずに事業を営むことはあり得ない以上、お金の動きの把握を中心とした管理は欠かせません。しかし、これまで経理業務を体験したことがなければ、いつ、何をやるのかが皆目見当もつかないでしょう。

今回の記事では、経理業務は具体的にどのような業務を指すのか、いつ、何をやるのかというスケジュールと併せて解説します。

そもそも経理業務とは

そもそも経理業務とは、会社経営に関するお金を管理する業務のことを指します。具体的には以下の業務が含まれるとイメージすると分かりやすいでしょう。

- 売上管理

- 仕入管理

- 税金計算

- 給与の支払い

- 代金の支払い

- 入金対応

- 請求書対応

- 税務調査対応

- 会計監査対応

これらの業務に加え、会社の経済状況をまとめ、正しい内容を反映した試算表や資金繰り表などの書類作成も担当します。経営陣はこれらの書類を見て意思決定の参考にするため、非常に重要な役割を担っているのも事実です。この点において、売り上げに直接貢献はしないものの、会社経営においては欠かせない業務であるといえます。

経理が行う業務について、以下の記事でより詳しく紹介しております。未経験の方でもわかりやすい内容となっておりますので、ぜひご覧ください。

会計業務との違い

経理業務と混同されがちな言葉に会計業務がありますが、これはお金だけでなく、設備や備品など会社が持つ全資産を管理することです。

決算報告書のような書類の作成・報告なども業務に含まれるため、経理業務より広い範囲の業務が含まれます。ただし、これはあくまで一般論であり、会社の規模・業種によってはこの限りではありません。

年間業務の全体像を確認

経理業務がどのような業務か基本的な部分を理解したところで、年間業務の全体像を確認しましょう。

日次業務

日時業務とは、毎日行う必要がある業務のことです。具体的には、以下の業務が含まれます。

- 預貯金の管理

- 伝票入力

- 入出金明細の確認

- 債権債務のチェック

伝票や帳簿など、さまざまな書類を扱う業務でもあるため、丁寧に整理、管理することが必要です。また、債権債務の確認、売掛帳・買掛帳の情報の更新や資金繰り表の作成を行い、常に資金管理の情報を最新のものに保つことも重要な課題となります。

月次業務

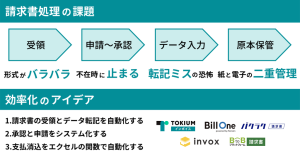

月次業務とは、ひと月の間に発生したお金の流れを記録・管理する業務のことです。具体的には以下の業務が含まれます。

- 請求書の精査・支払処理

- 請求書の発行・送付

- 月次決算書の作成

また、企業によっては約束手形や為替手形の対応が必要になるケースも少なくありません。加えて、取引先が関与する業務が多いため、それぞれに異なる締め日・支払い日を正確に把握し、必要な処理を適切に進めることが求められます。

年次業務

年次業務とは、1年間の会計記録を締めくくるために必要な業務のことです。具体的には、以下の業務が含まれます。

- 決算書の作成

- 確定申告書の作成

- 納税

- 棚卸しと現物確認

- 仮払金・仮受金の精査

加えて、上場企業では内部・外部監査対応や決算開示関連の業務、グループ会社では連結決算の対応準備なども進めなくてはいけません。短期間でさまざまな業務を同時並行で進められるよう、決算日から逆算しスケジューリングをしましょう。

経理業務の年間スケジュール(3月決算法人の場合)

経理業務の年間スケジュールについて、3月決算法人の場合を想定して解説します。

4月の経理業務

4月に行う経理業務は以下の通りです。

- 「給与支払報告に係る給与所得者異動届出書」の提出

- 決算整理仕訳

- 財務諸表・連結財務諸表の作成

- 役員報告

まず、「給与支払報告に係る給与所得者異動届出書」は、前事業年度に従業員の転職・退職があった場合、従業員の居住地がある地方自治体に提出する必要があります。

また、期中仕訳と決算期の情報のずれを修正するために決算整理仕訳を行った上で、その内容を元に財務諸表や連結財務諸表を作成します。この時点で前期の業績が確定するため、役員への決算報告も4月中に行うのが通例です。

5月の経理業務

5月に行われる経理業務は以下の通りです。

- 確定申告・税金の納付

- 自動車税などの納付

- 決算書の作成

まず、法人税・消費税の確定申告・税金の納付期限は期末から2ヶ月以内です。法人住民税・法人事業税も期末から2ヶ月以内に申告・納付する必要があります。社用車がある場合は自動車税もしくは軽自動車税など、他にも納期限を迎える税金の納税手続きも忘れてはいけません。

さらに、3月決算の企業の場合、6月に株主総会が行われるため、5月中には決算書を作成していないと間に合いません。企業の規模によってもつくるべき決算書は異なるので違いを理解しましょう。

| 法令名 | 会社法 | 税法(法人税) | 金融商品取引法 |

| 名称 | 計算書類 | 計算書類等 | 財務諸表 |

| 作成対象会社 | 上場・非上場 | 上場企業 | |

| 提出先 | 株主総会など | 所轄税務署 | 内閣総理大臣 |

| 内容 | 貸借対照表、損益計算書、株主資本等変動計算書、個別注記表 | 貸借対照表、損益計算書、株主資本等変動計算書 | 貸借対照表、損益計算書、株主資本等変動計算書、キャッシュフロー計算書、附属明細表 |

6月の経理業務

6月の経理業務は以下の通りです。

- 1期目の固定資産税納付

- 株主総会の開催・決議

- 有価証券報告書の提出

- 個人住民税の納付(納特・1回目)

店舗や倉庫、パソコンなど土地・家屋・償却資産に対しては固定資産税がかかります。東京都は6月末日が1回目の納付期限ですが、地域によって異なることもあるため確認して下さい。

また、3月決算の法人では6月に株主総会の開催・決議を行うのが一般的であるため、必要な書類の用意などの業務が発生します。上場企業など有価証券報告書の提出が義務付けられている企業であれば、事業年度終了後3ヶ月以内に済ませなくてはいけません。

また、給与を支給する従業員が9人以下であれば、納期の特例といって特別徴収した個人住民税を半年分まとめて納められます。ただし、この特例の適用を受けている場合は、6月10日までに個人住民税を地方自治体に納めなくてはいけません。

7月の経理業務

社会保険料の定時決定といって、7月10日までに4月から6月までの社会保険料の合計額を日本年金機構に提出しなくてはいけません。また、従業員が常時9名以下の企業であり、所得税について納期の特例を受けていたなら、半年分の源泉所得税を納付します。

8月の経理業務

8月に関しては、特に大きな業務はありません。ただし、直前期の消費税額が400万円から4,800万円以下の大規模事業者に分類される場合、この時期に消費税の四半期中間申告・納付が必要です。

9月の経理業務

9月末には土地・家屋・償却資産にかかる固定資産税について、2回目の納付期限を迎えます。ただし、あくまで東京都の場合の期限であり、地域によっては異なるので事前に確認して下さい。

10月の経理業務

10月も比較的余裕がある時期といえます。上場企業では中間決算が法律で義務付けられていますが、それ以外の企業でも銀行、取引先への報告目的で中間決算を行うことがあるので、準備を進めましょう。

11月の経理業務

11月に入るとだんだん業務が増えてきます。主な業務は以下の2つです。

- 年末調整の準備

- 法人税・消費税の中間申告

ます、12月には年末調整といって従業員に対して給与・賞与から源泉徴収で天引きした所得税の過不足を調整する手続きを行わなくてはいけません。そのための準備として、以下の書類を従業員に記入・提出してもらう必要があります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

- 住宅(特定増改築等)借入金等特別控除申告書

- 前職の源泉徴収票 ※中途入社した従業員のみ

不備があった場合は再提出を求めることになるので、できるだけ早めに回収しましょう。

また、法人税・消費税の中間申告・中間納付も必要です。これは、支払うべき税金の何割かを確定申告前に申告・納税する制度を指します。納付期限はいずれも11月末日です。

12月の経理業務

12月の経理業務は以下の通りです。

- 年末調整

- 個人住民税の納付(2回目)

- 固定資産税の納付(3回目)

前述したように、12月には年末調整を行います。源泉徴収額に過不足があった場合は、12月または翌年1月の給与で過不足額の還付・聴衆を行う仕組みです。なお、以下の条件に該当する従業員に関しては、年末調整の対象外となるので事前に確認しましょう。

- 給与総額が2,000万円を超えている

- 災害減免法の規定により、給与に対する所得税・復興特別所得税の源泉徴収について徴収猶予・還付を受けた

また、従業員の個人住民税に関して納期の特例を受けていたなら、12月10日までに6月から11月分をまとめて納付します。固定資産税に関しても、東京都の場合は12月末日が3回目の納付期限となるため、忘れずに手続きを済ませましょう。年末調整があったり、年末年始休暇に入ったりするので、早めの手続きが望ましいです。

1月の経理業務

1月の経理業務は以下の通りです。

- 償却資産の申告

- 法定調書の作成・提出

- 源泉所得税の納付(2回目)

まず、事業のために所有している構築物・機械・器具・備品などの資産があるなら、償却資産として所在地の市町村に申告・納税しなくてはいけません。東京23区にある場合は東京都への申告・納税を行います。1月1日時点で所有している償却資産の内容をまとめ、1月31日までに申告しましょう。

また、法定調書として、以下の書類を税務署や各従業員の居住する市区町村に提出しなくてはいけません。

- 法定調書合計表

- 源泉徴収票

- 給与支払報告書

- 給与支払報告書(総括表)

源泉徴収票は従業員への交付も必要です。

さらに、納期の特例の適用を受けていたなら、源泉所得税の納付(2回目)を1月20日までに行います。7月から12月までの半年分でまとめた源泉徴収税を納めるので、必要な資金を準備しておきましょう。

2月の経理業務

2月の経理業務として重要になるものの1つが、決算準備です。3月から4月にかけて、大規模に決算業務を行うことになるため、決算計画を作成し、各部門への協力依頼を行わなくてはいけません。また、固定資産税の4期目の納付期限が2月末日(東京都の場合)となっているため、忘れずに手続きを行いましょう。

3月の経理業務

3月の経理業務において重要になるのが、実地棚卸です。4月の決算を前に、期末などの一定期間を基準とし、実際に数量を数えた上で帳簿上の在庫と実際の在庫にどれだけ差異があるかを確認します。

経理業務におけるスケジュールの管理方法とは

経理業務は短期間で複数の業務を同時並行で行うので、スケジュール管理が重要です。効果的な管理方法を紹介します。

方法1:エクセル

1つ目の方法は、エクセルで表を作成し、日次業務などのタスクを管理することです。リマインドメールも併せて活用するとスケジュールに余裕が生まれます。記載項目は自分の好みに合わせてかまいません。

方法2:タスク管理ツール

2つ目の方法はタスク管理ツールやグループウエアです。同じ部署の他のメンバーと共同で作業することが多い場合は、タスク管理ツールやグループウエアを使うと、作業内容の共有や予定変更などをリアルタイムで共有できます。

経理業務の年間スケジュールを確認して、効率的に動こう!

経理業務は年間を通じて発生しますが、夏から秋は比較的業務が少なく、冬から春にかけて多くなるという特徴があります。夏から秋は業務が少ない分、他時期の業務準備を入念にするなどして、時間を有効に使いましょう。

また、経理業務はさまざまな作業を同時並行で進めていく以上、スケジューリングとタスク管理が重要になります。忙しい中でもミスなく、効率的に作業を進めていくにはシステムの導入も有効です。