この記事は約 7 分で読めます。

税金を正しく申告、納付していたとしても、税務署から税務調査を行う連絡が来ると何か問題があったのではと不安になるでしょう。

しかし多くの場合、申告内容に誤りがないかどうかの確認が目的であり、問題がなければ現場での調査は1〜3日程度で終わります。ただし初めての税務調査の場合、準備や対応が分からず、無駄に時間を費やしてしまいかねません。

この記事では、スムーズに税務調査を進めるために知っておくべき事前の準備、税務調査の通知から当日、そして結果が出るまでの流れなどを解説します。税務調査に対する不安を解消して適切に対応するために、経営者や当日対応する経理担当者をはじめ、税務調査に関わる人はぜひ参考にして下さい。

税務調査とは

税務調査に適切に対応するには、税務調査の目的と種類について把握しておかなければなりません。ここでは、それぞれの概要について理解を進めていきましょう。

税務調査の目的

税務調査を行う目的は、法人や個人事業主から提出された申告内容に間違いがないかどうか確認することです。日本では申告納税制度が採用されているため、納税者が税額を税務署に申告し、申告内容に基づいて納税を行います。

ただし、全ての法人や個人事業主の財務管理を税理士や税の専門家が行っているわけではないため、ミスや不正が起こる可能性もゼロではありません。そこで税務署がミスや不正がないか確認するために行うのが税務調査です。

税務調査の種類

税務調査の種類は、強制調査と任意調査の大きく2つに分けられます。それぞれの概要や違いは次の通りです。

強制調査

強制調査とは、税務署ではなく国税局査察部が実施する調査で、裁判所の令状を取得した上で事前の予告なく強制的に行います。

税務調査は申告内容にミスや不正がないかどうか確認することが目的と解説しましたが、強制調査は脱税や不正の疑いがある場合に行う立件が目的です。強制調査の場合、納税者は拒否や日程の調整もできません。

任意調査

任意調査とは、事前に通告した上で税務署の職員が行う調査で、前述したように申告内容にミスや不正がないか確認することを目的としています。税務調査といえば強制調査ではなく、任意調査を指すのが一般的です。

任意調査は通常、電話で調査を予告して日程を調整した上で実施されます。「任意調査」とありますが、納税者にとっては義務であり調査を拒否できません。

もし調査を拒否したり税務署職員からの質問に回答しなかったりすれば、国税通則法第128条により、1年以下の懲役または50万円以下の罰金を科せられます。ただし、任意調査であっても違法もしくは不当行為の恐れがある、正確な課税額の調査を適正に遂行するのが難しいと判断される場合は、予告なく調査が行われます。

法人では4〜5年ほどのスパンで任意調査が行われることが多いですが、これは定期的な検診のような意味合いがあり、必ずしも不正を疑った調査ではありません。この記事では主に任意調査の対応について解説します。

税務調査の対象

税務調査は法人以外に個人事業主も対象です。ここでは税務調査の対象になりやすい法人と個人事業主の特徴を見てみましょう。

税務調査の対象になりやすい法人の特徴

税務調査の対象になりやすい法人の主な特徴には以下が挙げられます。

- 業績に急激な変化がある法人

業績が急激に増加もしくは減少している場合、利益を減らすなど不正を行っている恐れがあるため、税務調査の対象になりやすいといわれています。

- 同業他社に比べ利益率が低い法人

一般的に同じ業種の法人であれば、企業規模の違いはあれど、同じような利益率になる可能性が高いでしょう。その中で同業他社に比べ利益率が低いと判断されれば、対象になる場合があります。

- 景気が上昇している業界の法人

景気が上昇している業界の法人も税務調査の対象になる可能性が高くなります。そのような業界では利益を隠す不正を行うケースが多く、税務調査の対象になりやすいでしょう。

- 長期間税務調査を受けていない法人

一般的に一定以上の規模の法人であれば、5年に1回は税務調査が行われます。そのため10年程度にわたって税務調査が行われていない場合などは、近い時期に税務調査が行われる可能性が高いでしょう。

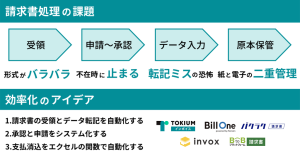

本記事では、請求書支払業務を取り巻く内部統制の課題とその解決策をご紹介するPDF資料を無料配布しております。請求書支払業務を見直して内部統制を強化したい方は是非ご覧ください。

【関連する無料ガイドブック】

▶ 請求書支払業務を取り巻く内部統制・セキュリティコンプライアンスの課題と4つの解決策

※すぐにPDF資料をお受け取りいただけます

税務調査の対象になりやすい個人事業主の特徴

個人事業主の場合、次のような特徴があると税務調査の対象になる場合があります。

- 申告漏れが多い業種に属する個人事業主

2023年11月に発表された国税庁の調査によると、申告漏れが多い主な業種には、経営コンサルタントやくず金卸売業、ブリーダーが挙げられました。申告漏れが多い業種は税務調査の対象となる確率が高くなります。

出典:国税庁|令和4事務年度 所得税及び消費税調査等の状況(2023年)

- 事業に直接関係のない経費が多く計上されている個人事業主

業種によるものの、仕事とプライベートの区別がつきにくいガソリン代やパソコンの購入費など、私的に使うものも全て経費として計上する個人事業主も中にはいます。

他にも取引先と直接やり取りをすることがないのに交際費が多い、実家として住んでいる家の光熱費も全て経費にしているといった場合、税務調査の対象になりやすいでしょう。

経費で落とせるか否かの基準については、以下の記事を参考にしてください。

- 顧問税理士がいない、もしくは確定申告をしていない個人事業主

顧問弁護士に依頼することなく確定申告をすると、ミスが起こる確率が高まります。知らずに不正をしてしまうことも考えられるため、税務調査の対象になる傾向にあります。

また、ある程度の利益があるのに確定申告をしていない場合も、調査対象となる確率が高いでしょう。特に飲食や小売など現金のやり取りが多い個人事業主は、税務調査の対象になりやすいといえます。

税務調査の流れ

税務調査の目的や種類、対象を理解したところで、実際の税務調査の流れを順に見てみましょう。

準備調査と実地調査

税務調査は「準備調査」「実地調査」という流れで進みます。準備調査とは、提出された申告内容と税務調査官が自身で収集したデータを照合し、問題点がないことを確認するものです。この時点ではまだ対象となる法人や個人事業主への連絡はありません。

準備調査を行った後、不明点や問題点があった場合に行うのが実地調査です。具体的には次の4つの中で状況に応じて調査を行います。

- 一般調査

最もオーソドックスな税務調査で、税務調査官が現地に赴き、帳簿や領収書などをもとに申告内容を確認するものです。場合によってはオフィス以外に、工場や倉庫などを確認するケースもあります。

- 現況調査

任意調査ではあるものの事前に連絡をせずに行うもので、主に飲食や小売、サービス業など現金商売の法人に対して行うことが多い調査手法です。不正の懸念がある場合に実施されるため、詳細な調査が行われます。

ただし強制調査ではないため、拒否はできないものの税務調査官と協議した上で、日程の調整は可能です。

- 特別調査

通常、税務調査は1〜3日程度で行われますが、特別調査は長期間にわたって行われる調査です。不正の疑いが高い場合だけでなく、多くのグループ会社を持つ大企業も特別調査によって税務調査が行われることがあります。

- 反面調査

反面調査は、事前通知なく税務調査の対象である納税者の取引先や取引銀行などを調査するものです。不正の懸念があるものの調査対象だけでは明確にならない場合に、より幅広く詳細に調べるために行われます。

税務調査の進行順序

税務調査の流れを順に沿って見てみましょう。

- 税務署から税務調査の通知

税務調査は税務署から電話で通知されます。通常は税務調査を実施する1~2週間前に、日程や調査対象税目なども併せて伝えられます。

現況調査のように事前通知が来ないケースもありますが、その場合は調査当日に日程調整の要請が可能です。また、申告時に顧問税理士が税務代理権限証書を添付した場合は、法人や個人事業主ではなく税理士に通知されます。

- 税務調査を実施する日を決定

税務署からの通知が来た際に具体的な日程が指定されるものの、納税者側の都合による日程の変更は可能です。顧問税理士に立ち会ってもらう場合は、税理士とも協議の上で具体的な日程を決めます。

- 帳簿や書類の準備

税務調査の日程が確定したら、事前に帳簿や書類の準備を進めましょう。顧問税理士がいる場合は打ち合わせをした上で準備を進めます。その際、想定される質問の答えも用意しておくとスムーズに税務調査を実施できます。

- 税務調査の実施

税務調査は税務署の税務調査官が、オフィスや店舗に出向く形で行われるのが一般的です。その際に税務調査官から質問や指摘があった場合、顧問税理士がいれば自分だけで判断せず、必ず相談した上で対応します。

調査によっては書類の提出を求められる場合があります。この際、必ず預り証を受け取って下さい。預り証とは提出した書類を一覧にまとめたもので、税務調査時に提出した書類の欠損を防ぐために発行されます。

預り証がないとどの書類を提出したのかが分からなくなるだけでなく、書類を返却されなくても気付けない場合があるでしょう。

- 税務調査の結果通知

税務調査が全て終わると、税務署から結果が通知されます。

税務調査当日の流れ

調査日数は、中小企業では1〜2日程度のケースがほとんどです。当日は会社や店舗、事務所など、事前に打ち合わせた場所に調査官が来訪します。

調査官の人数は事前に通知され、小規模な法人や個人事業主であれば1人の場合もありますが、中小企業では2〜3人、大規模な法人の場合は4〜5人、状況によってはそれ以上の人数で行われることもあります。

以下、実地調査が2日間行われた場合の実施例を見てみましょう。

【訪問初日の午前】

税務調査1日目の午前中は、税務職員と納税者、税理士の顔合わせの意味合いがあります。納税者は会社や事業の概要を説明し、それに対して税務職員から口頭で質問を受けます。想定される主な質問は以下の通りです。

- 設立の経緯

- 経営者の経歴

- 営業所や店舗の開業時期

- 得意先や仕入れ先、取引銀行

- 販売や管理などの主な業務フロー

- 従業員の状況、給与の締め日 など

質問の内容は、業種や規模などによって異なります。最初は書類を見ずに、雑談や口頭での質問が多いでしょう。税務署側はさまざまな情報を参考にするため、事業とは関係ないような雑談をすることもあります。

また、書類だけでは分からない実情を探るため、会社だけでなく経営者個人の状況を確認する場合もあります。例えば経営者による不正・隠蔽は見つけにくいため、個人の資金の用途を探り、不正の懸念があるかどうか参考にすることなどが考えられるでしょう。

金庫やキャビネットの位置など、現場の確認を行うケースもあります。事前に整理しておきましょう。

【訪問初日の午後~翌日】

口頭での質疑応答後、本格的な税務調査として書類の確認が行われます。前述のように業種や規模などにより重点的に調査される項目は異なりますが、一般的には以下のような点がチェックされます。

- 売り上げ・仕入れ金額

- 売り上げの計上時期

- 売り上げと売り上げ原価の対応

- 在庫の確認

- 架空人件費の有無

- 給与と外注費の区分

- 交際費をはじめとした経費の内容

- 現金管理の状況

- 源泉所得税の徴収状況 など

売り上げの計上基準や売り上げ代金の回収状況、仕入れの計上方法、在庫の確認など、売り上げ・仕入れに関する項目はどの事業者でも重点的に調査されるでしょう。

また、売り上げや仕入れが正しいタイミングで計上されているか、いわゆる「期ズレ」も調査されます。決算前後の売り上げや仕入れ、在庫の計上時期には注意が必要です。その他、会社によって重点的に確認される事項は異なります。

【2日目以降の調査】

売り上げや仕入れ、在庫に関する項目から調査が進みます。費用に計上されたものに不備がないか、帳簿や領収書、請求書などを照合した調査が行われるため、前述のように事前の準備が重要です。また、保存が必要な書類が正しく保存されていることも調査の対象です。

最終日の午後には、税務職員から調査を通して見つかった問題点や指摘事項が伝えられます。

調査後の対応方法

調査の結果は1ヶ月以上かかるのが一般的です。調査結果は以下の3種類に分けられます。

- 申告是認

申告是認は申告内容に問題がないということであり、特に対応の必要はありません。これで税務調査は終了です。

- 修正申告

調査の結果、問題があるとみなされた場合、税務調査官から修正申告の指示が出されます。もし申告された内容が妥当であれば、すぐに修正して再提出しましょう。ただし、修正申告は義務ではないため、指示内容が妥当だと判断できない場合は再調査依頼、もしくは修正指示に従わなくても構いません。

- 更正

税務調査官からの修正申告に従わず放置していると、更正通知書が届く場合があります。更正通知書には税務調査で見つかった不備が具体的に記載されているため、間違いに気付いた場合は修正しましょう。それでも納得できない場合は税理士と相談の上、裁判所に不服申し立てを行うこともできます。

税務調査の準備

普段から適切な経理処理を行っていれば、税務調査があったとしても特に不安になる必要はありません。ただし、スムーズに税務調査を進めるには事前の準備は必須です。ここでは必要な書類や税理士との事前のやり取りなど、具体的な準備の内容について解説します。

必要な書類

税務調査では帳簿をはじめ、税務に関する資料全てが対象です。主な書類としては、次のようなものが挙げられます。

- 法人税申告書(個人事業主は所得税の申告書)

- 登記簿謄本

- 決算書(内訳書)

- 総勘定元帳

- 売掛、買掛帳

- 現金出納帳

- 固定資産台帳

- 預金通帳

- 領収書

- 請求書

- 注文書

- 納品書

- 在庫表

- 旅費精算書

- 源泉徴収簿

- 給与台帳 など

税理士とのやり取り

税務調査に適切に対応するには、税務のプロである税理士に相談するのがおすすめです。特に個人事業主の場合、前述したように税理士がいないことで税務調査が行われる可能性が高まります。もちろん、ミスや不正のない税務管理をする上でも税理士の存在は重要です。

税務調査を実施する際、税理士がいれば立ち会ってもらえるだけではなく、想定される質問への回答や適切な書類の準備なども事前に確認でき、スムーズに税務調査を進められます。もし顧問税理士がいない場合は臨時で依頼できる税理士を探し、説明を受けながら準備を進めると良いでしょう。

税務調査を受ける際の心構え

税務調査を受けるからといって過度に心配する必要はありません。次のポイントを意識し、落ち着いて対応することが重要です。

- 嘘をつかないこと

税務調査官に嘘をついたことが発覚した場合、1年以下の懲役または50万円以下の罰金が科されることがあります。また重加算税の対象となる場合もあるため、注意が必要です。

- 質問には的確に回答すること

税務調査官の質問には余計なことを言わず、聞かれたことだけを的確に回答します。言葉数が多くなると余計に怪しまれてしまう恐れがあるでしょう。

- 必要書類はコピーを取っておく

調査状況に応じて書類の提出を求められる場合があるため、業務が滞らないようにあらかじめ必要な書類はコピーを取っておきましょう。

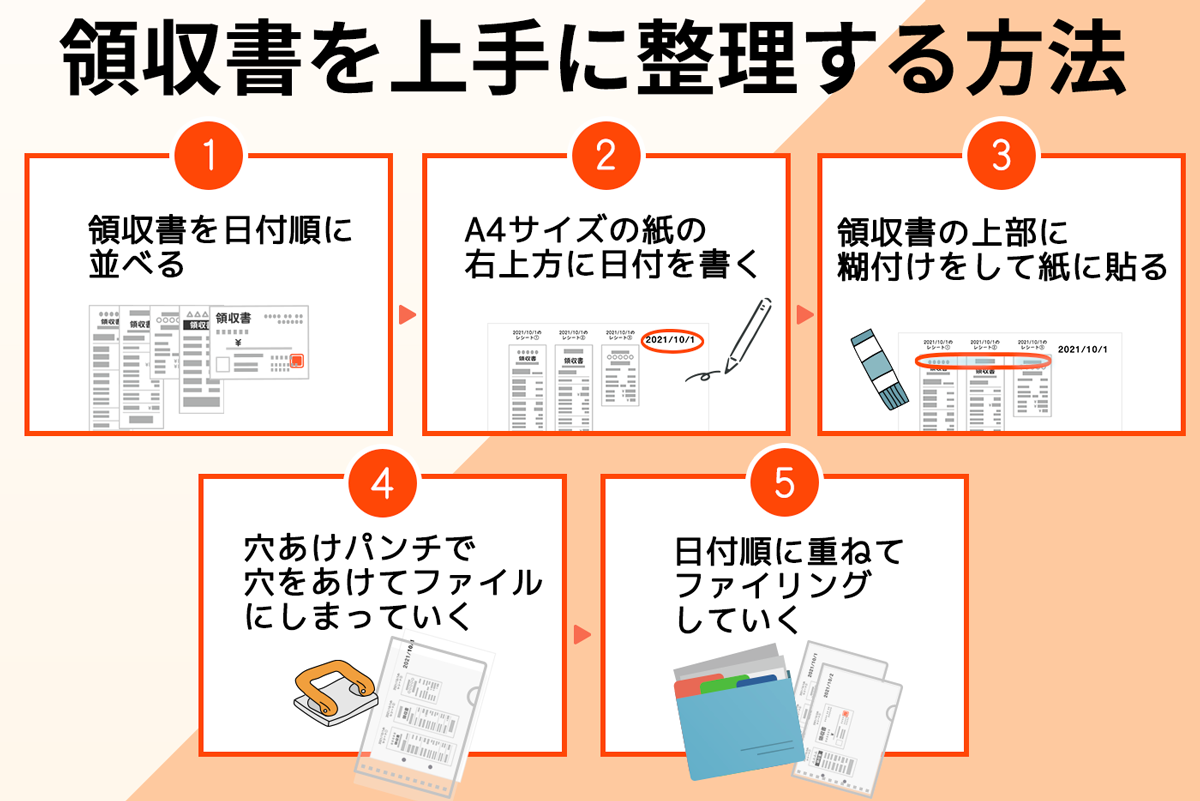

領収書の上手なまとめ方・保管方法については、以下の記事を参考にしてください。

税務調査への対応には日々の経理業務がカギ

税務調査の不安を解消するには、日々の心がけが欠かせません。ここでは特に重要となる2つのポイントを解説します。

経理業務のミスを減らす

日々の経理業務でミスを軽減すれば、税務調査の際にも抜けや漏れが生じるリスクを低減できます。ポイントは、できるだけ手作業を減らすことです。特に日常的に発生する経費精算を電子化すれば、大幅なミスの低減が実現します。

TOKIUM経費精算は、スマートフォンで申請・承認ができる、クラウド経費精算システムです。オペレーターが領収書を高精度でデータ化するため、手入力によるミスを減らすことができます。領収書の原本はTOKIUMが回収し、突合点検・保管まで代行するので完全ペーパーレス化が可能です。

さらに、自社開発を含むあらゆる会計ソフトとも連携可能。電子帳簿保存法やインボイス制度にも応しています。

経理AIエージェントを提供するTOKIUMのシリーズ累計導入社数は2,500社を超え、規模や業種を問わず幅広くご利用いただいております。

▶︎ 【無料】「TOKIUM経費精算」の製品資料をメールでもらう

必要書類を適切に保存する

税務調査では求められた書類をすぐに提示できるよう、適切に保存管理することも重要です。書類を電子化することで検索性が向上するため、慌てて探す手間が省け、税務調査の際もスムーズに対応できます。

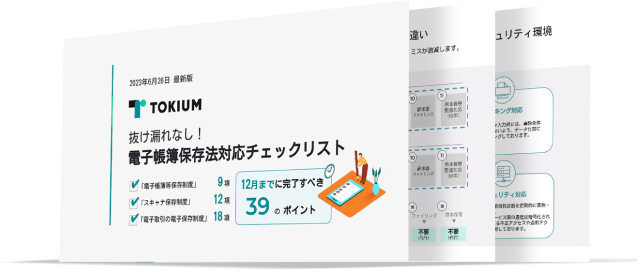

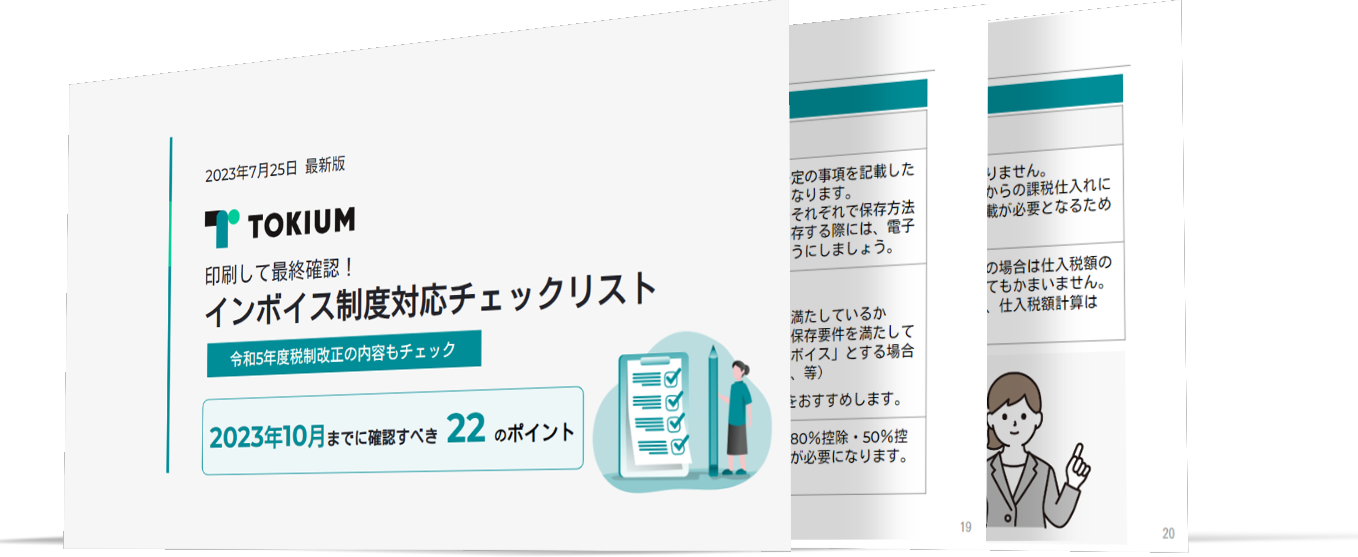

TOKIUM電子帳簿保存は、契約書や見積書などの国税関係書類を電子帳簿保存法の要件を満たして保存できる文書管理システムです。タイムスタンプなどの機能を標準装備しています。国税関係書類のデータ化は、お客様、AI-OCR、オペレーターなど複数のプランから選択可能。データ化後はクラウド上で一元管理ができるため、電子と紙の書類の二重管理を解消し、必要な書類をすぐに閲覧可能です。

TOKIUMが受領した国税関係書類は、法定要件に沿って保管まで代行するため、ペーパーレス化も実現します。

支出管理プラットフォームTOKIUMのシリーズ累計導入社数は2,500社を超え、規模や業種を問わず幅広くご利用いただいております。

▶︎ 【無料】「TOKIUM電子帳簿保存」の製品資料をメールでもらう

税務調査をスムーズに進めるには流れの把握と経理業務の電子化が重要

税務調査は全ての法人、個人事業主が対象ではあるものの、いつ通知が来るか分かりません。そのためいつ通知が来てもスムーズに対応できるよう、普段から適切な経理業務を行い、税務調査の流れや必要なものを把握しておくことが重要です。

また、経理業務のミスを減らすことや、書類を適切に保存・管理することも欠かせません。いざという時にもすぐに対応できるよう準備しておけば、突然の税務調査にも適切に対応できます。

安心して税務調査を受けられるようにこの記事を参考に準備を行い、システムの導入もご検討下さい。