この記事は約 6 分で読めます。

2023年10月1日よりインボイス制度が施行されたことで、免税事業者と取引をする課税事業者は、原則納める消費税のうち一部の控除が受けられなくなりました。

この制度について正しく理解し、その上で自社にとって最適な仕入れ先を選定していくことはインボイス制度対応において大変重要なことです。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

そこで今回は、インボイス制度で買い手側がすべきことを売り手側と分けて紹介していきます。

インボイス制度の施行を受けその内容をより詳しく知りたい、またインボイス制度導入を機に自社にとって一番良い取引先について考えたいと感じている方はぜひ最後までご覧ください。

インボイス制度とは

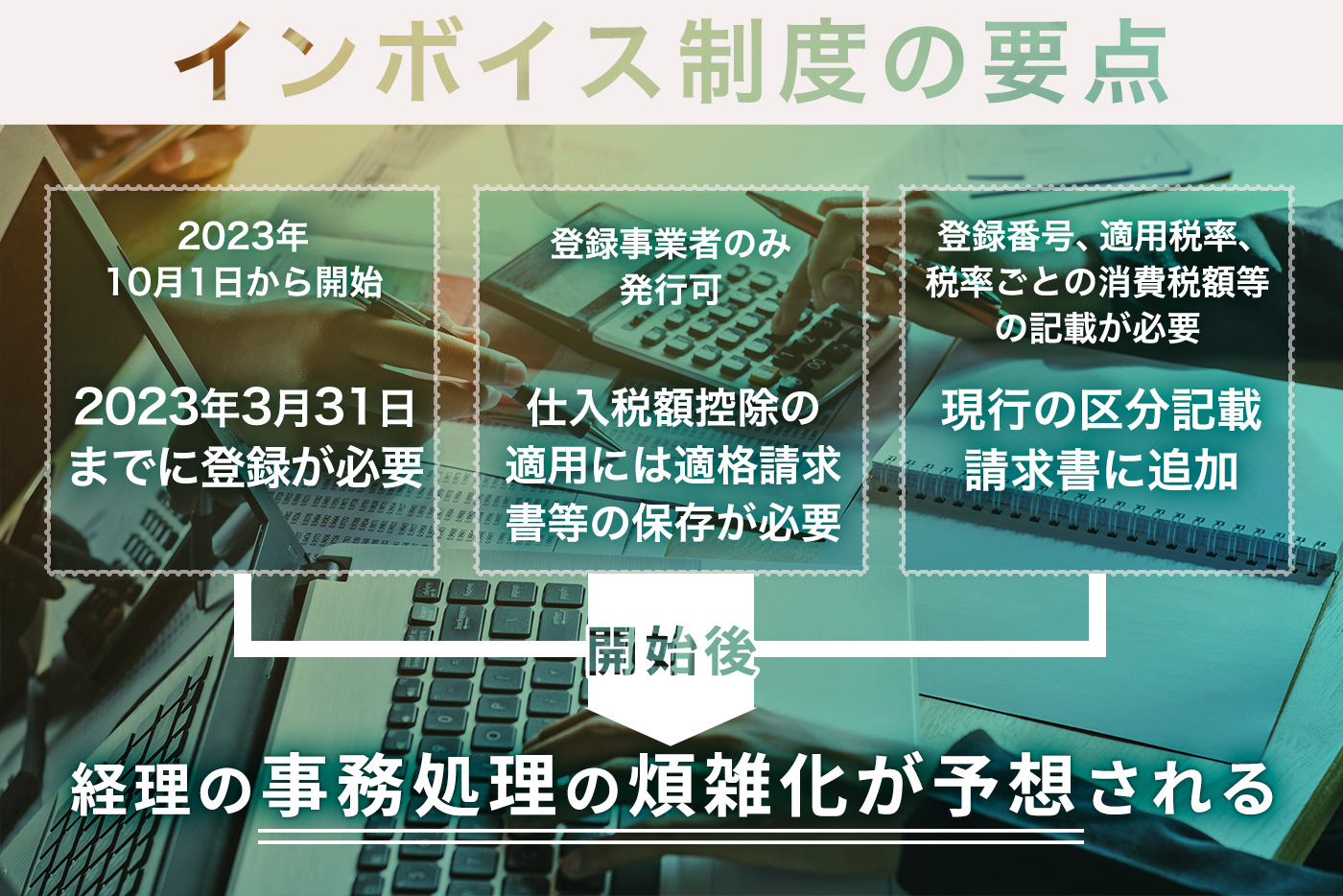

インボイス制度とは、2023年10月1日から導入された消費税の仕入税額控除の適用を受けるための新方式であり、その正式名称を「適格請求書等保存方式」と言います。

インボイス制度導入以前との大きな違いは、仕入税額控除を受けるために「適格請求書(=インボイス)」の保存が求められるようになったという点です。

仕入税額控除とは

仕入税額控除

消費税の納税額=売り上げにかかる消費税ー仕入れにかかる消費税

仕入税額控除とは、課税事業者が消費税の納付額を計算する際に、売上にかかっている消費税から、仕入れにかかった消費税を差し引くことを指します。

事業者が提供する商品・サービスが消費者の手に届く間に発生する費用(原材料費、輸送費等)にも、原則として消費税が課税されています。

このような各取引にかかる消費税の累積を防止する仕組みが仕入税額控除です。

インボイス制度開始以降、支払った消費税の額として認められるのは、適格請求書発行業者が発行しているインボイスに適格請求書保存方式で定められた記載のあるものとなりました。

つまり、個人事業主などの免税事業者との取引は仕入税額控除対象外となります。

インボイス制度下で買い手側が仕入税額控除を受けるには、インボイス並びに法律で定められた事項を記載した帳簿を7年間保存する必要があります。

なお事業者の状況によっては、適格簡易請求書(簡易インボイス)やインボイスの交付義務免除など、一部例外的なケースも存在します。

仕入税額控除やその要件についてさらに知りたい方は、以下の記事も併せてご覧ください。

インボイス制度導入の目的

ここではインボイス制度が導入された目的についてみていきます。

まず一つ目の制度導入の目的として、軽減税率制度の明確化があります。現在国内の消費税制度では軽減税率制度が取り入れられており、商品によって8%と10%の税率が使い分けられています。

この複雑な現行制度の負担を改善すべく、インボイスにはそれぞれの税率ごとの消費税額を明記することが求められるようになりました。

これにより、取引のアクター双方が一目で消費税額がわかるようになりました。

二つ目の制度導入目的としては、「益税問題」の解消があります。

従来の制度では年間の売り上げ1000万円以下の個人や事業者である免税事業者との取引においても、買い手側の課税事業者は仕入税額控除を受けることができました。

この制度下では売り手の免税事業者が買い手から消費税を得ているのにも関わらず、納税を免れているためにその受け取っている消費税が収益に含まれてしまっている状態が起きていました。

これを「益税問題」と呼びます。

しかしインボイス制度導入後、買い手側は税務署の認可の下インボイスを発行する権利を持つ事業者(適格請求書発行事業者)との取引でしか仕入税額控除を受けられなくなりました。

そして免税事業者との取引を行う場合、買い手側が消費税を肩代わりするようになりました。

インボイス制度の概要についてさらに詳しい説明をご覧になりたい方は以下の記事をご覧ください。

インボイス制度で買い手側がすべきこと

ここまでインボイス制度の概要や仕組みについてみてきましたが、ここからは買い手側の課税事業者が、インボイス制度でどのようなことをしていくべきなのかについて解説していきます。

取引先が適格請求書発行事業者か確認

まず、取引先が適格請求書発行事業者か確認しましょう。

先述の通り、免税事業者の取引先から受け取った請求書・領収書では仕入税額控除を受けることができません。

よって買い手は取引先の事業者が適格請求書発行業者であり、受け取った請求書・領収書などがインボイスであることを確認することが大切です。

ここでもし取引先が免税事業者だった場合、以下のような解決策が考えられます。

- 免税事業者と取引条件を交渉する※

- 免税事業者が課税事業者となり、適格請求書を発行できるようにする

- 新たな適格請求書発行事業者である取引先を模索する

※不当な要請や交渉は下請法や独占禁止法に違反する可能性があるため注意が必要です。

詳細については以下の記事をご覧ください。

仕入税額控除を受けられないということは余分な消費税を支払うということになり、会社の利益にも大きく影響を及ぼします。

制度の変更を機に、自社にとって最適な取引先を検討するようにしましょう。

取引先の登録番号の確認

次に買い手側は、取引先から受領した請求書等がインボイスであることを確認するために、登録番号の確認をする必要があります。

取引先から請求書等を受け取ったら、まずはその取引書類に記載されている登録番号の有無と登録内容を確認するようにしましょう。

なお適格請求書発行事業者の情報については、交付された請求書等に記載された登録番号をもとに国税庁の公式サイトで確認することができます。

受け取ったインボイスの保存

インボイス制度導入以後、課税事業者が仕入税額控除の適用を受けるにはインボイスの保存と法定事項を記載した帳簿の保存をしなければいけなくなりました。

なお、インボイスの保存期間は7年間(事業年度の確定申告の提出期限の翌日から7年間)となっています。

また電子取引による電子データでの請求書等の受領であった場合、電子帳簿保存法の保存要件に基づいた保存をしなければならないことに注意しましょう。

2022年の電子帳簿保存法の改正について詳しく知りたい方は、こちらの記事をご覧ください。

買い手側の注意点

次に、インボイス制度において、買い手側が気をつけるべきポイントを解説していきます。

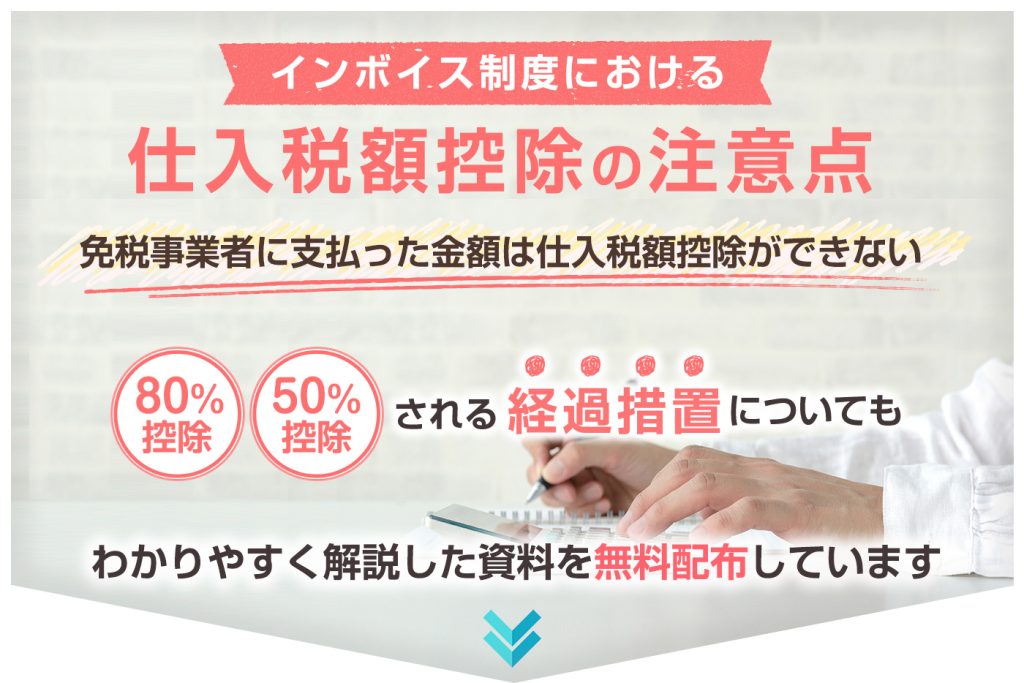

免税事業者との取引において仕入税額控除の経過措置が認められる

まず、免税事業者との取引において仕入税額控除の経過措置が認められる点です。

インボイス制度導入から6年間(2023年10月〜2029年9月)は、制度が大きく変化することを考慮し、免税事業者との取引において経過措置が認められています。

出典:財務省|インボイス制度実施に当たっての経過措置について

上図のように、経過措置の控除可能額は時間の経過とともに低くなっていき、2029年10月以降はこの経過措置はなくなるので、取引先が免税事業者で、尚且つ仕入税額控除を受けたいという方は早めに対処するようにしましょう。

※なお仕入税額控除の適用にあたって必要なものは以下の通りです。

- 免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存

- 本経過措置の適用を受ける旨(8割控除・5割控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存

簡易課税制度や2割特例ではインボイスの保存なしで仕入税額控除を受けられる

簡易課税制度を選択している買い手は、インボイスの保存をすることなく仕入税額控除を受けることができます。

簡易課税制度とは、中小企業を対象に、消費税の税額計算の負担を軽くするために設けられた制度で、

主な適用条件としては

- 前々年または前々事業年度の課税売上高が5000万円以下であること

- 前年または前事業年度までに、「消費税簡易課税制度選択届出書」を所轄税務署に提出していること

の2点です。

簡易課税制度について、さらに詳しい内容を知りたい方はこちらの記事をご覧ください。

また2割特例を選択している場合にもインボイスの保存なく、仕入税額控除を受けることができます。

2割特例というのは、インボイス制度導入を機に適格請求書発行業者に転換した免税事業者に対して、納税額を売り上げ税額の2割とする特例措置のことです。

出典:国税庁2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

簡易課税制度と2割特例は売上に係る消費税額を計算するため、仕入れに係る税額の実額計算が不要になります。

それに伴い、インボイスの保存の必要もなくなる点に注意しましょう。

インボイス制度で売り手側がすべきこと

次に売り手側の事業者の方々がインボイス制度下でしなければいけないことを解説していきます。

自社の適格請求書発行事業者としての登録(免税事業者の場合)

インボイス制度では売り手が免税事業者であるとき、課税事業者は仕入税額控除を受けられません。

そのため、免税事業者が取引先として課税事業者に敬遠されやすくなることが予想されます。

比較的小規模な事業者や個人など課税を受けることが苦しい方は慎重に判断するべきですが、自社の経営状況と相談した上で課税事業者に転換する余裕があると判断できたならば、適格請求書発行業者としての登録を行いましょう。

適格請求書発行業者としてインボイスを交付するためには、税務署長に登録申請を行い、適格請求書発行事業者としての登録を受ける必要があります。

税務署からインボイス発行事業者に登録されると、登録通知書が送られてきます。

それを元に登録番号等の公表情報を取引先に連絡しましょう。

インボイスを交付する際の注意点として、記載する名称、所在地、登録番号は、登録通知書の内容に統一するようにしましょう。

表記揺れは、取引先のバックオフィス業務の効率を妨げる要因となります。

取引先との円滑な取引のために気をつけるようにしましょう。

適格請求書に対応した請求書の発行

インボイスに対応した請求書等を交付するには以下6項目を記載することが必要になります。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

インボイスの記載様式は法律で明確に定められているわけではないため、上記6項目を満たしていれば問題なく交付することができます。

また、インボイスは「電子インボイス」という形でも交付することができ、控えについても電子で保存することが可能です。

ただし、その際は電子帳簿保存法の要件に従う必要があるので注意しましょう。

電子インボイスを導入することによる4つのメリット

ここまでの文章を読んで、インボイス制度に対応することはかなりの労力を費やすことが理解いただけたかと思います。

しかし、取引書類を電子化することで、経理業務の負担軽減に繋がる場合もあります。

インボイス制度においては、システムを導入し、電子インボイスを活用していくことで業務効率化が図られるでしょう。

以下で電子インボイスを活用することで得られるメリットを4点ご紹介していきます。

1. 業務を効率化できる

まずシステムで電子インボイスを管理することで経理業務の効率化が可能になります。

インボイスは国として規格統一されているため、消費税などの法改正に合わせて多くの会社でシステム対応が行われることが予想されます。

インボイスを管理できるシステムを導入することで、請求情報の取り込み、仕入税額控除の計算の自動化が可能になり、これにより大幅な作業時間の削減が見込まれるでしょう。

インボイス制度に対応したシステムについてさらに詳しく知りたい方は、こちらの記事をご覧ください。

2. ペーパーレス化によるコスト削減が進む

2つ目のメリットは、取引書類を電子化することでコストカットに繋がる点です。

インボイス制度下では、金額を問わず全ての適格請求書には7年間の保管が義務付けられています。

これらの書類を電子データとして保存することで、保管場所の確保、ファイリング業務の必要がなくなり、それに伴う保管場所の費用や人件費の削減が見込まれるでしょう。

そして電子データであれば、検索が容易になり、目当ての書類も簡単に取り出すことが可能になるでしょう。

3. 請求書業務をテレワークで行える

3つ目のメリットは、テレワークが可能になるという点です。

経理業務の中でも、請求書の業務は在宅で対応することが難しいとされてきました。

しかし、システムを利用すれば、時間や場所にとらわれずに請求書業務を行うことができます。

システム活用を機にテレワークができるようになるのは、経理担当者にとって大きなメリットであると言えます。

4. 海外取引に対応できるようになる

最後のメリットとして、海外取引にも電子インボイスが使えるという点です。

日本では電子インボイスの規格を国際的な標準規格である「Peppol」に準拠することが発表されました。

これにより海外企業との取引でも、国内と同様の電子インボイスでやり取りすることが可能となります。

なお電子インボイスや国際的な標準規格である「Peppol」についてさらに詳しく知りたい方は、こちらの記事をご覧ください。

まとめ

今回はインボイス制度の概要と買い手側がどう対応すべきかについてを中心に解説しました。

インボイス制度導入以降、買い手側は仕入税額控除を受けるためには適格請求書発行業者との取引をしなければならなくなり、また免税事業者である売り手側も、課税事業者へ転換するケースも増えるようになりました。

インボイス制度は複雑な部分もある反面、適切に対応することで、業務の効率化を実現することができます。

経理業務の効率化を実現したいと考えている方は、この機会に電子インボイス制度に対応したシステムの活用を検討してみましょう。