この記事は約 5 分で読めます。

福利厚生とは、企業による賃金・給与以外の非金銭的な報酬であり、従業員にとって働きやすい環境を作るには欠かせない要素です。

福利厚生には会計上表現として、「法定福利費」「福利厚生費」の2つがあります。

まずはじめに両者の違いを押さえましょう。

法定福利費とは、「法律で義務付けられた会社が負担しなければならない保険料」

福利厚生費とは、「法律で義務付けられていない福利厚生にかかる費用」を意味します。

ここで、「法定福利費」ってどうやって計算するの?といったような疑問を浮かべる人が多いはずです。

簡潔に言うと、法定福利費の計算方法とは、人件費に保険の負担料率を掛け合わすことです。

ではまず、法定福利費の計算について説明し、法定福利費に関わる保険にはどのような種類があるのかについて、またどのように内訳明示された見積書を作成するのかについて詳しく見ていきましょう。

法定福利費とは

まず、『法定福利費』とは、会社が負担を義務付けられている、法律で定められている福利厚生に関する保険料のことを指します。

では、どういった費用が含まれるのでしょうか。それは、健康保険料や厚生年金保険料、介護保険料などの社会保険料や子育て拠出金、また、雇用保険料、労災保険料などの労働保険料です。

実際には、これらの費用は従業員と会社で折半し負担するものです。折半したもののうち、会社が負担すべき金額を「法定福利費」として計上することになります。尚、従業員が負担すべき金額はゆくゆく納付すべきことが分かっていますので、いったん預かったお金として「預り金」勘定で計上します。

福利厚生費との違いは?

法定福利費と混同される費用として「福利厚生費」があります。「福利厚生費」とは従業員の福祉を目的として会社が支出する費用です。

例えば、慶弔見舞金や通勤費、健康診断にかかる費用、また歓迎会や忘年会・新年会、社員旅行といった費用が含まれます。

ただし、一部の従業員にのみ支出する費用は福利厚生費には該当しません。あくまでも全従業員が利用可能であるものとなります。役員のみで行く旅行などは「福利厚生費」には該当しません。

『福利厚生費』について気になる方は以下の記事をご覧ください。

また社員旅行などの取り扱いについてはタックスアンサーにも記載がありますので、参考までに掲載しますので、お時間のある方はこちらもぜひ一読してみてください。

https://www.nta.go.jp/m/taxanswer/2603.htm

法定福利費と福利厚生費の実際の会計処理は?

それでは、実際の会計業務に合わせて判定・計上をしてみましょう。

給与計算

従業員の給与計算の結果、下記のような明細が出ました。

- 給与額:300,000円

- 通勤定期:10,240円

- 健康保険料:15,840円

- 厚生年金保険料:29,280円

- 雇用保険料:931円

- 従業員立替経費(健康診断費用):5,400円

では、この時の仕訳はどうなるかというと・・・

給与:300,000 / 現預金:269,589

旅費交通費:10,240 / 預り金:46,051

福利厚生費:5,400 /

冒頭でご説明したとおり、社会保険料は会社と従業員の折半です。そのため、給与から天引きすべき金額は社会保険料の従業員負担分のみです。従業員負担分は、その後会社側が会社負担額とあわせて納付しますので、「預り金」として処理します。また、一般的には通勤手当は「旅費交通費」、健康診断受診費用は「福利厚生費」として処理します。通勤手当は他の交通費と区別するために、「福利厚生費」として処理する会社もあります。

社会保険料の納付

社会保険料の納付書に従い、健康保険料31,680円、厚生年金保険料58,560円、子ども・子育て拠出金を銀行にて納付した。

預り金:45,120 / 現預金:91,110

法定福利費:45,120 /

法定福利費: 870 /

従業員より徴収した預り金との差額を会社負担分として「法定福利費」にて処理します。また、子ども・子育て拠出金は全額雇用主負担となり、従業員の負担はありませんので、全額「法定福利費」として計上します。

法定福利費の計算方法

先に述べたように、法定福利費は以下の計算式で算出することができます。

(法定福利費)=(労務費) ×(対象となる保険の企業負担料率)

ここで、各保険でその負担料率は決まっています。(保険の負担料率は会社規模や業種によってはわずかに変動することがあります。)令和2年度の社会保険一覧とその負担料率をまとめると、以下の表のようになります。

| 社会保険 | 保険料率 | 企業負担 | 個人負担 |

|---|---|---|---|

| 健康保険料 | 10.00% | 5.00% | 5.00% |

| 厚生年金保険料 | 18.30% | 9.15% | 9.15% |

| 介護保険料 | 1.79% | 0.90% | 0.90% |

| 雇用保険料 | 0.90% | 0.60% | 0.30% |

| 子ども・子育て拠出金率 | 0.34% | 0.34% | – |

| 労災保険料※ | 0.30% | 0.30% | – |

| 合計 | 31.63% | 16.29% | 15.35% |

※労災保険料は事業ごとに異なります。詳しくは『令和2年度版(保険率表他)』をご覧ください。

このように、社会保険料は会社と従業員が双方で負担する形になります。

【注意点】

- 法定福利費の大部分を占める健康保険料・厚生年金保険料には、所得税・住民税とは違って上限があります。

- 健康保険料は標準月額(交通費含む)135万5千円、厚生年金保険料は標準月額60万5千円が上限というように設定されています。

- 社会保険料の料率は合計約30%であり、企業と従業員でほぼ折半して負担しています。

法定福利費に関する社会保険の種類

では、法定福利費の計算について大まかに説明したところで、実際それに関わる保険料の種類はどのようなものがあるのか詳しく見ていきましょう。

代表的なものとして、以下の保険料が挙げられます。

- 健康保険料 従業員やその家族が病気・負傷した時の医療費が給付される保険

- 厚生年金保険料 従業員の老後の生活のための費用が給付される保険

- 介護保険料 高齢者の介護費や治療費が給付される保険

- 雇用保険料 従業員が退職した時に必要な費用が給付される保険

- 児童手当拠出金 子育て支援のための費用が給付される保険

- 労災保険料 従業員が業務上で死亡・負傷した際に対しての保障を行う保険

法定福利費を内訳明示した見積書の作成手順【3ステップ】

では最後に、必要な法定福利費を確保するための見積書の作成について説明していきます。建設業など、法定福利費を内訳明示した見積書を作成する場合があります。

法定福利費を内訳明示した見積書の作成の手順は

ステップ1.人件費を算出する

ステップ2.人件費をもとにして法定福利費を算出する。

ステップ3.見積書に法定福利費を明示する

というように、大きく三つに分けられます。順序ごとに一つずつ見ていきましょう。

ステップ1. 人件費を算出する

法定福利費の算出の過程で最もややこしいのが、この人件費の算出です。

人件費の算出においては、以下三つの方法があります。

建設業を例に見ていきましょう。

⑴作業毎に一つずつ足し合わせていく

作業内容毎に必要な人工数がわかれば、それを平均的賃金に掛け合わせて労務費を算出する方法です。

⑵歩掛かりを用いて人工数を計算して算出する

歩掛かりとは、ある作業を行う時の単位数量あるいは一定の工事に必要な作業日数を数値化したもののことを言います。工事数量に標準的な歩掛かりを用いて人工数を計算することで、単価に応じて労務費を算出することができます。

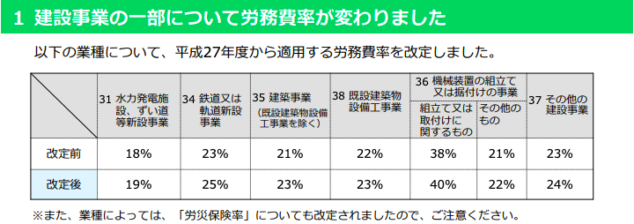

⑶平均的な労務費を用いて計算する

工事価格を見積もってから、工事価格に対して平均的な労務費率を乗じて労務費を算出する方法です。労務費率というのは厚生労働省で決められているので、そちらを使うと良いでしょう。

⑴⑵の方法は労務費を正確に出しやすい反面で、作業一つひとつにおいて詳細な見積もりが必要となり、かなり手間がかかります。この点において、⑶は三つの方法の中で最も簡単な方法といえます。

ステップ2. 人件費をもとにして法定福利費を計算する

これは、1. 法定福利費の計算で説明した通りですね。算出した人件費に保険毎の負担料率を乗じます。

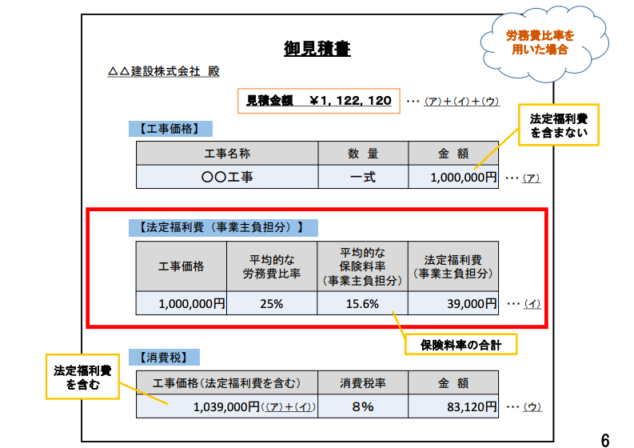

ステップ3. 見積書に法定福利費を明示する

いよいよ算出した法定福利費を見積書に明示します。ここで注意しておきたいのが、消費税です。内訳明示する法定福利費は請負金額の内訳であるため、消費税の対象となります。見積書を作成する際は、消費税金額も忘れずに記載します。

見積書の例を以下に添付します。

法定福利費に関するよくある質問

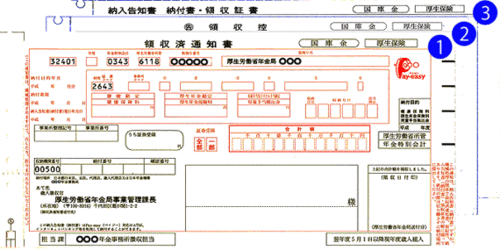

納付書の見方は?

まず、納付書は3枚つづりで、それぞれ下記のとおりです。

- 領収済通知書

- 領収控

- 納入告知書(納付書)・領収証書

※日本年金機構より抜粋。

実際にお手元に納付書をご用意ください。

各項目の説明を下記に記載しているので、あわせてご参照ください。

- 納付目的月:今回の納付の対象となる月です。ここは給与計算対象月となります。

- 健康勘定:納付すべき健康保険料の金額です。

- 厚生年金勘定:納付すべき厚生年金保険料の金額です。

- 子ども・子育て支援勘定:子育て支援のために納付すべき金額です。

納付目的月と対象給与月がずれると計上金額を誤ることになりますので、注意が必要です。また、先述のとおり子ども・子育て拠出金は雇用主のみの負担になるので、こちらを折半して計上しないようにしてください。

建設業における法定福利費について

建設業においては、社会保険加入の徹底促進を目的として、見積書に法定福利費の記載が必要です。内訳明記するのは、健康保険料、厚生年金保険料、雇用保険料のうち事業主が負担する額です。

法定福利費の算出方法は下記のとおりです。

<原則>

労務費総額×法定保険料率=法定福利費

<その他>

工事費×工事費当たりの平均的な法定福利費の割合=法定福利費

工事数量×数量当たりの平均的な法定福利費=法定福利費

保険料率については、協会けんぽや年金機構のウェブサイト等で確認できます。また、より詳しくお調べになりたい方は国土交通省のリンクを貼りますので、下記をご参照ください。

http://www.mlit.go.jp/common/001090440.pdf

まとめ

本記事では、福利厚生に欠かせない法定福利費について記述しました。

法定福利費は人件費に決められた保険料率を乗じて計算されますが、この負担料率は従業員にとって、「だいぶ手取りが減るなぁ」と感じる料率ではないかと思います。ここから様々な税金が控除されるので、実際に従業員が受け取る給与はさらに減ってしまいます。

ですが、この社会保険は企業のためではなく、従業員のための制度です。法律で義務付けられた社会保険料を企業は「法定福利費」として従業員とほぼ折半して支払うことで、従業員は様々な福利厚生を受けることができるのです。これは非金銭的であるとはいえ一つの報酬の形であるといえます。

法定福利費が低いと誰が得をするのか?という議論がありますが、企業と従業員の関係性を決める一つの大きな鍵です。この勘定科目を見つめ直すことで、企業と従業員のより良い関係性を導き出せるのではないでしょうか。