この記事は約 5 分で読めます。

インボイス制度の導入によって消費税の計算方法が変わりますが、どのように変更されるのかまだ把握出来ていない方も多いのではないでしょうか?

事業会社で経理を担当する私も税率変更のシステム対応に携わりながら、インボイスを見据えた仕様を検討していた記憶があります。インボイス制度が導入されると、仕入先に消費税の免税事業者を持つ課税事業者は、税額控除できない支払消費税が発生します。一方、免税事業者は今までのように客先に消費税を請求できなくなり、今まで得ていた益税がなくなります。

この記事では、長年経理を担当する筆者がインボイス制度の導入によって消費税の計算方法がどのように変わるのか、をわかりやすく解説していきます。インボイス制度へ対応する中での注意点も解説しているので、ぜひ最後まで読み進めてみてください。

インボイス制度(適格請求書等保存方式)とは

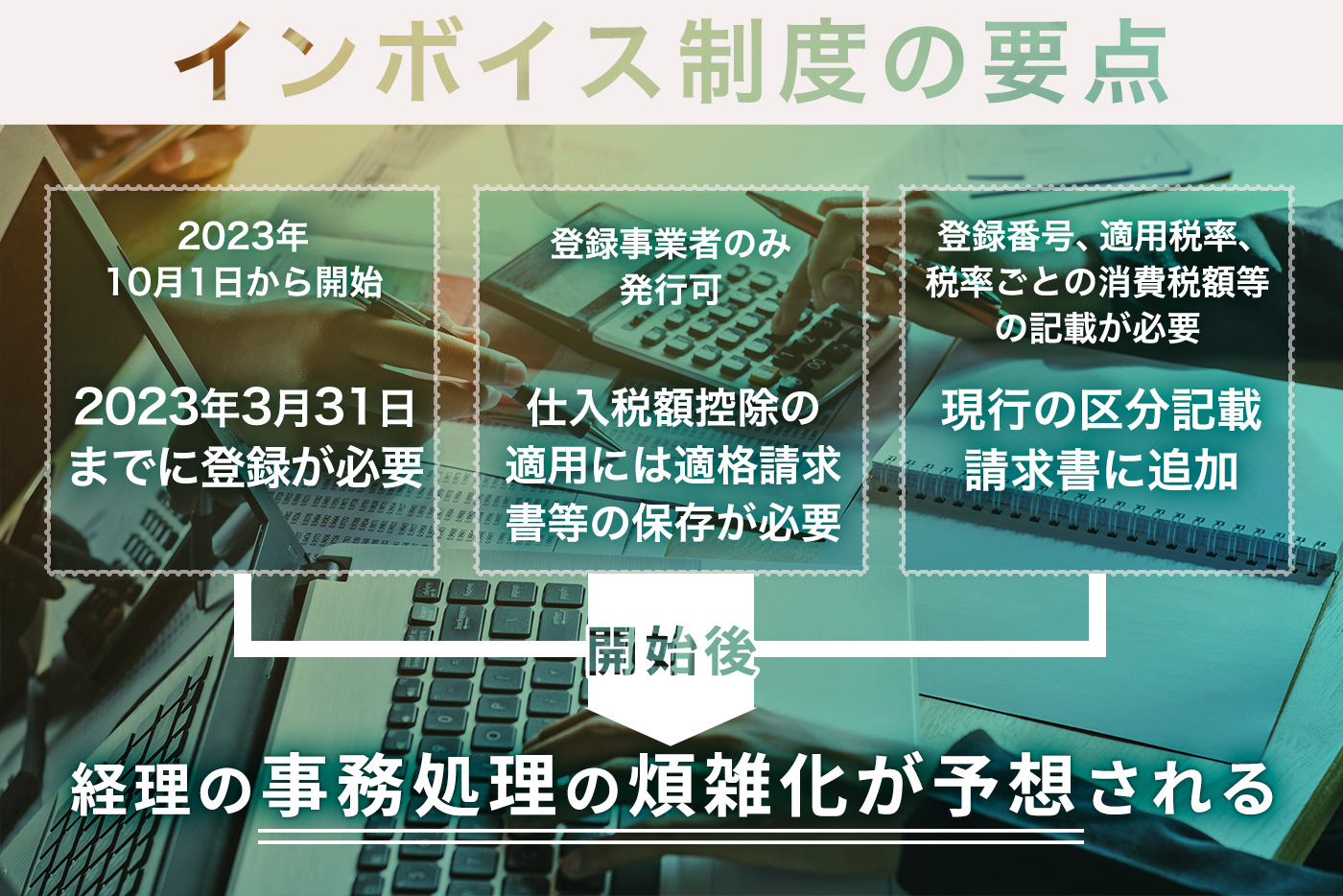

インボイス制度(適格請求書等保存方式)とは、消費税の仕入税額控除の適用を受けるための新たな方式で、2023年10月1日から導入されました。現在の日本は8%と10%の複数税率をとっていますが、その消費税における仕入税額控除の方式として導入されます。

適格請求書発行事業者になれるのは課税事業者のみ

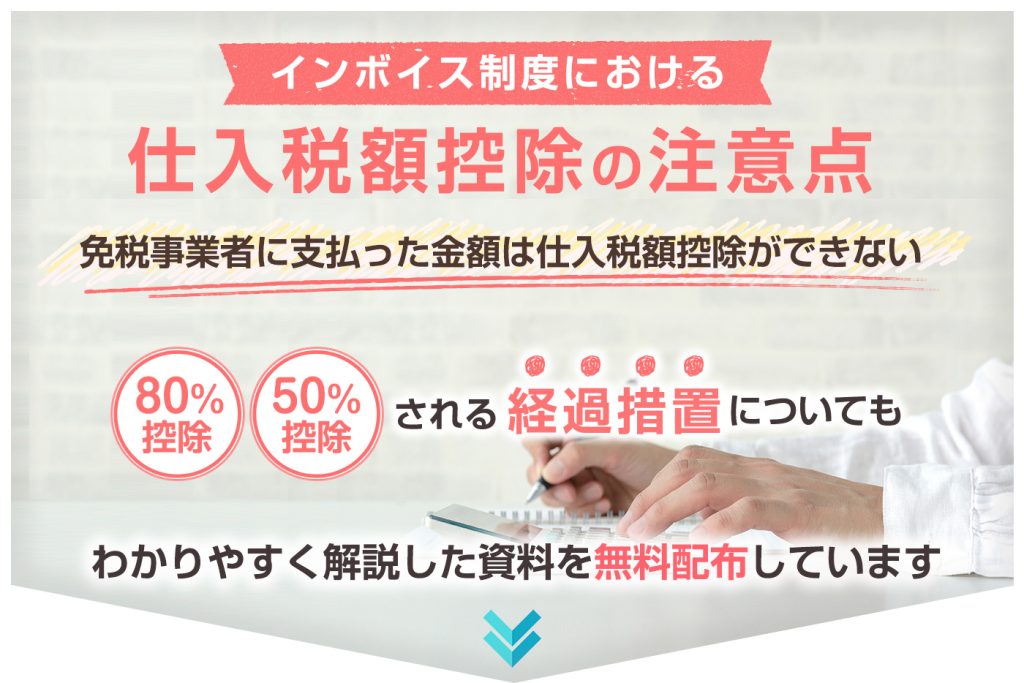

インボイス制度では、事前に登録した適格請求書発行事業者が発行する「適格請求書(インボイス)」の保存が仕入税額控除の要件となります。また、適格請求書発行事業者になれるのは課税事業者のみです。そのため、売上1,000万以下で消費税の免税事業者として届出している事業者は、適格請求書を発行できません。

仕入先に消費税の免税事業者をもつ課税事業者は、税額控除に影響が出ます。また、免税事業者は今までのように客先に消費税を請求できなくなるため、益税がなくなります。インボイス制度についてもっと詳しく知りたい方は、下記の記事も併せてご覧ください。

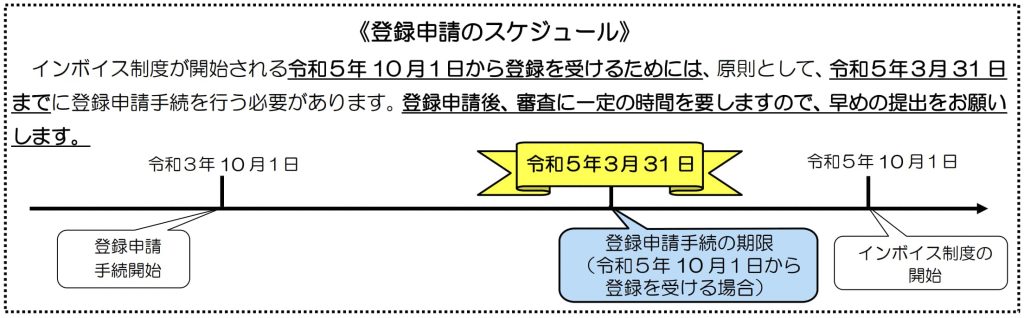

適格請求書発行事業者の登録申請スケジュール

インボイスの適格請求書発行事業者の登録申請期間は、令和3年10月1日から令和5年3月31日まででした。

【登録申請の流れ】

1 . 消費税課税事業者選択届出書を提出して課税事業者となる

2 . 適格請求書発行事業者の登録申請書を納税地の税務署に提出して審査を受ける

3 . 税務署が事業者登録簿に登録し国税庁サイトで、事業者名・登録番号・登録年月日・所在地などが公開される

4 . 許可がおりた会社に書面で登録番号を記載した通知が届く

適格請求書発行事業者の登録申請書を自動作成できる無料ツールについては、下記記事ご利用ください。

インボイスと消費税の関係

では、インボイスと消費税はどのように関係しているのでしょうか?

そもそも、消費税は事業者に負担を求めるものではなく、最終の消費者に負担を求めるものです。そのため、二重課税されないような仕組みになっています。インボイスが導入された2023年10月1日以降には、適格請求書発行事業者でなければ客先から消費税の請求を断わられる可能性もあり、消費税を請求できない状況も考えられるのです。

また、客先の立場でいえば、適格請求書発行事業者ではない仕入先への支払いは仕入税額控除の対象外です。もし適格請求書発行事業者ではない仕入先に消費税を支払うと、税額控除できず自社が消費税を多く納めることになります。

消費税の納税額の計算は簡単にいうと、下記の式で算出します。

消費税の納税額 = 売上に係る預り消費税(仮受消費税)-仕入れに係る支払消費税

負担の流れは下の図のようになりますが、その中に免税事業者が入った場合は仕入れに係る消費税が「0」となり、売上に係る消費税の全額を仕入れた事業者が納税することになります。

消費税としてではなく発注額自体を上乗せして仕入先への支払額を増やせば、仕入先が今まで益税として得ていた利益は純粋な利益となります。ただし、発注する事業者側にとっては原価が増加して利益が減少するため、そもそも免税事業者との取引を辞めるといったケースも増えることが予想されます。

本記事では、インボイス制度について内容理解からチェック事項、国税庁や公正取引員会による注文論点まで網羅的に解説したPDF資料を、期間限定で無料配布しております。インボイス制度開始後の対応に少しでも不安が残る方は、下記よりご覧ください。

▶ インボイス制度開始後も安心!資料3点セット

※すぐにPDF資料をお受け取りいただけます

インボイス制度で消費税の計算方法はこう変わる

適格請求書(インボイス)でなければ、仕入税額控除の対象にできなくなることは上述した通りですが、他に消費税の計算方法はインボイス制度でどのように変わるのでしょうか。2つの変更点について、詳しく解説していきます。

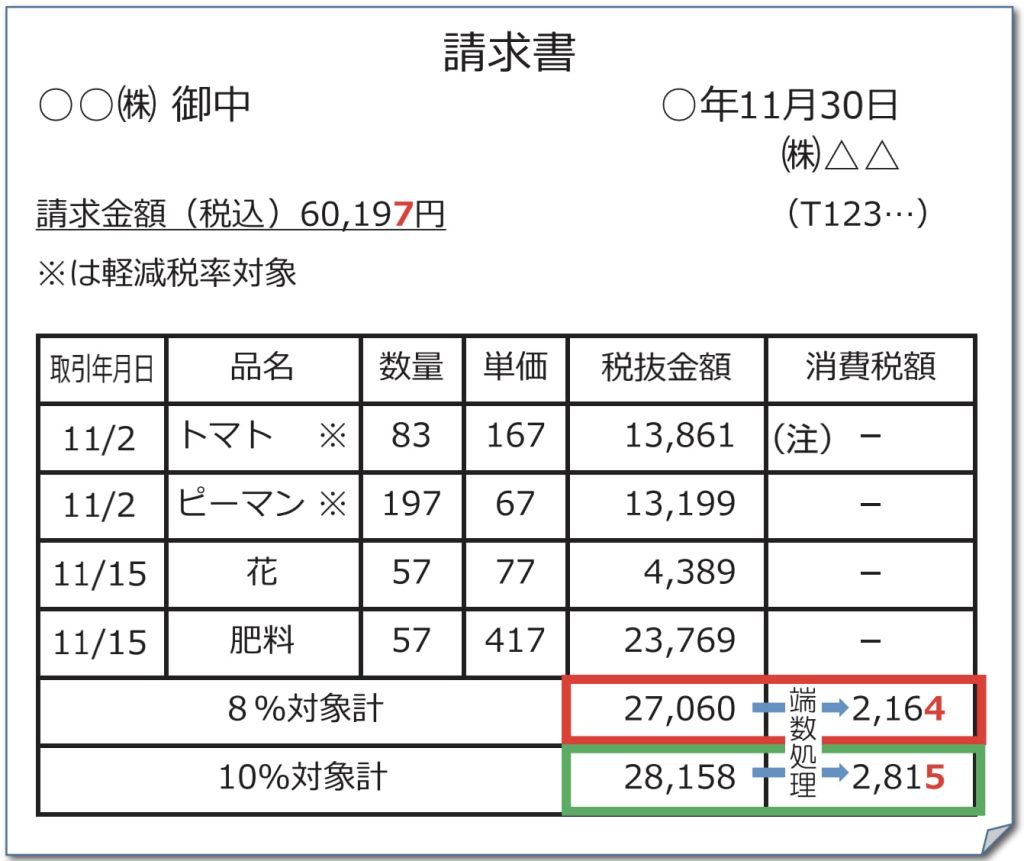

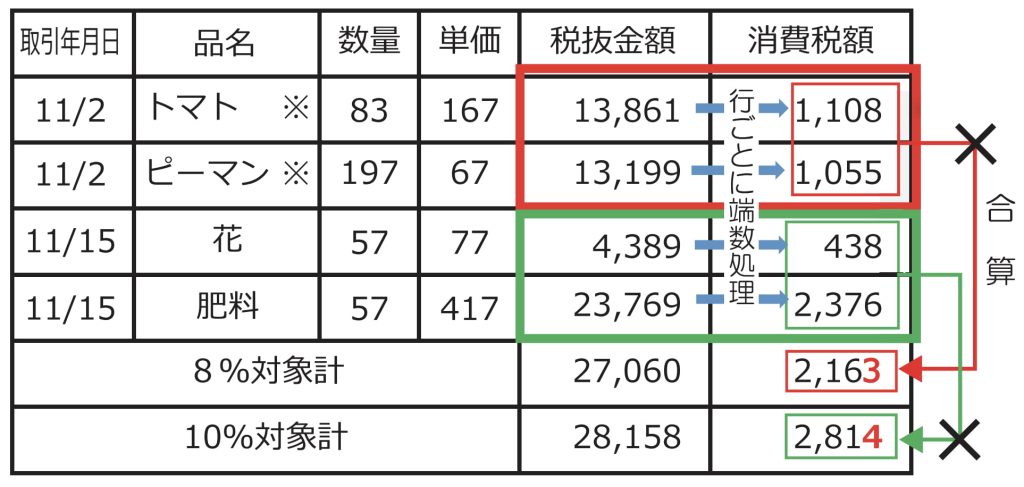

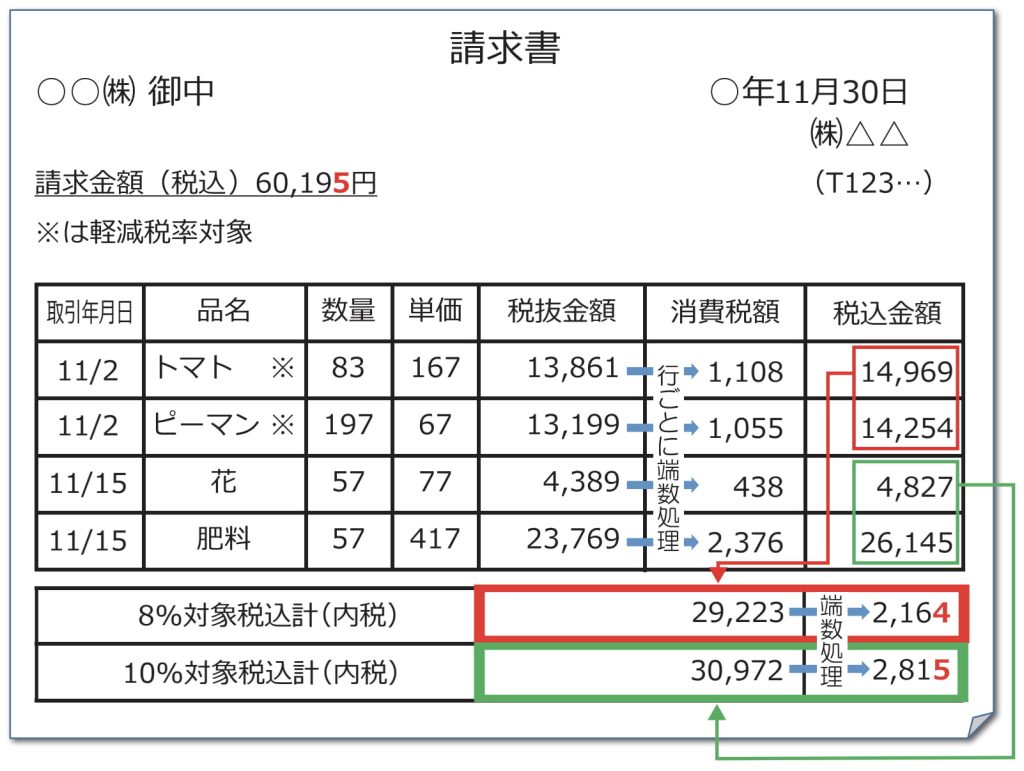

1. 端数処理は1インボイスにつき税率ごとに一回ずつ

現在の区分記載請求書等保存方式では、商品やサービスごとに消費税の端数処理を行うことが認められています。しかしインボイス制度の導入以降は、一つのインボイスにつき、税率ごとに1回の端数処理をします。個別の商品ごとに消費税を計算してから合算するのではなく、税率ごとに総計を出してから税率計算を行い、端数処理をします。標準税率10%と軽減税率8%が一つの適格請求書内に混在する場合は、まず各税率で端数処理を行い、その後に合計の金額を記載していく必要があります。

切上げ・切捨て・四捨五入など、任意の方法で端数処理を行える点に関しては今までと同様で、インボイス制度以降も変更はありません。

税抜金額を基に消費税額を計算する場合

それでは具体例として、「税抜金額」を基に消費税額を計算するケースについて見てみましょう。認められる例と認められない例をそれぞれご紹介します。

<認められる例>

・各商品の消費税額を参考として記載することに関しては、問題ありません。

<認められない例>

・各商品の消費税額の計算を行い、その計算した消費税額を税率ごとに合計し、適格請求書の記載事項にすることはできません。

税込金額を基に消費税額を計算する場合

次に、「税込金額」を基に消費税額を計算するケースを見ていきます。認められる例のみをご紹介します。

<認められる例>

・税込価額を税率ごとに区分して合計した金額に対して、10/108または10/110を掛けて算出した金額に端数処理を行います。

・税込金額を算出するために各商品の消費税額を計算し、その消費税額に係る端数処理を行うのは値決めのための参考です。この端数処理に関しては、事業者の任意です(適格請求書の記載事項としての消費税額の端数処理ではない)。

・税抜のケース同様、各商品の消費税額を計算し、その計算した消費税額を税率ごとに合計して適格請求書の記載事項にすることはできません。

2. 積上げ計算が選択できるようになった

インボイス制度における消費税の計算方法は、「積上げ計算」と「割戻し計算」の2つから選択できるようになります。それぞれの方法を確認しておきましょう。

積上げ計算

積上げ計算は、適格請求書に記載のある消費税額を積み上げて計算する方法です。適格請求書に記載した消費税額の合計額に、78/100をかけて消費税額を算出します。採用する場合は、売上と仕入のどちらも積み上げ計算方式にしなければならず、片方だけの選択は認められていません。また、積上げ計算は適格請求書発行事業者のみが選択可能です。

割戻し計算

割戻し計算とは、適用税率ごとの取引総額を割戻して計算する方法です。売上については、税率ごとに区分して算出した課税標準額に7.8/100(軽減税率対象の場合は 6.24/100) をかけて、割戻し計算で算出します。仕入については「割戻し計算」と「積上げ計算」のどちらかを選択可能です。売上が割戻し計算、仕入が積上げ計算という選択もできます。

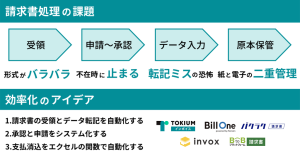

インボイス制度によって消費税の計算方法が変わったことで、戸惑ってしまう方も多いと思います。インボイス制度への対応で苦労しないために、システム対応(会計ソフト以外)についても知りたいという場合は、下記の記事が参考になります。ぜひ併せてご一読ください。

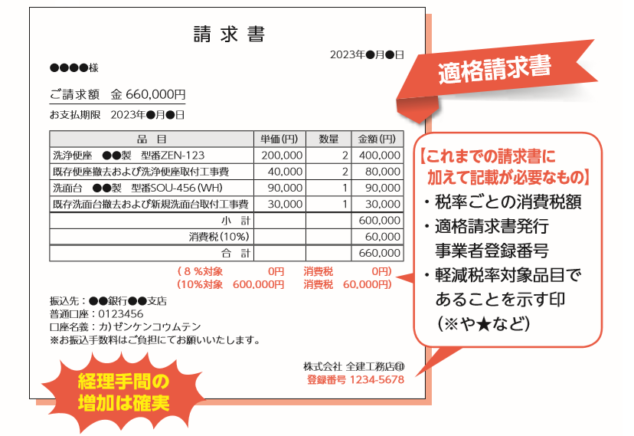

インボイス開始後の請求書に記載すべきこと

インボイス制度が導入され、請求書(適格請求書)の記載事項が増えました。これは自社が発行する請求書も、自社が受け取る請求書も同じです。請求書に記載すべき内容を確認しましょう。

(1) 適格請求書発行事業者の氏名又は名称及び登録番号

(2) 取引年月日

(3) 取引内容(軽減税率の対象品目である場合はそれが分かるようにする)

(4) 税率ごとに合計した額(税抜き又は税込み)及び適用税率

(5) 消費税額(端数処理は1請求書当たり、税率ごとに1回ずつ)

(6) 書類の交付を受ける事業者の氏名又は名称印

引用:全国建設労働組合総連合(全建総連)リーフレット

例外的に、バス・鉄道などの公共交通機関の3万円未満利用料や卸売市場の受託販売・協同組合と通した委託販売取引などは、適格請求書を交付することが困難な取引として認められており適格請求書の交付義務が免除されます。適格請求書の交付義務が免除される取引の詳細は、国税庁|消費税のあらしのp70をご確認ください。

インボイスの導入における注意点

最後に、インボイス導入で課税事業者と免税事業者が受ける影響とそれぞれの注意点を確認してみましょう。検討すべき事項や対策できるものもあるので、早めの対応をおすすめします。

課税事業者

売上1,000万を超える課税事業者であれば、インボイス導入の注意点は自社の仕入先との調整が主になってくると思います。適格請求書発行事業者の登録手続は必要ですし、自社発行の請求書に適格請求書発行事業者の登録番号を印字する必要はありますが、経理部内で対応できる内容のため調整は進めやすいでしょう。

問題は仕入先の方です。仕入先の登録番号を仕入先コードに連動させることなどが想定され、システムで登録番号を管理できるような仕様変更、掛買いの仕入先への登録番号の届出依頼などに取り組む必要があります。一定規模の企業であれば指定請求書を定めていますので、登録番号を記載できるように様式変更が必要かもしれません。これらの内容を列挙し、経理部内で処理できるもの、システム的に処理できるもの、社内で処理できるもの、取引先に説明を要するものなどに振り分けるようにし、外部に依頼できるものから早めに取り組むようにしましょう。

また、インボイス制度への対応を機に、システムで請求書業務の効率化を進めていきたいという方は請求書受領システム「TOKIUMインボイス」の活用がおすすめです。

請求書の受け取り・スキャン・データ化・原本管理まで全て代行され、システム上で一元管理できるため、ペーパーレス化と同時に請求書支払いにかける時間を約1/5にまで削減することができます。さらに、受け取った請求書はインボイス制度・電子帳簿保存法に対応する形で保管されるため、法対応に関する新たな手間をなくせる点も魅力です。

請求書受領サービス「TOKIUMインボイス」の資料は、下記リンクよりダウンロードいただけます。

▶︎ 機能やメリットがわかる!TOKIUMインボイスの資料をダウンロード

▶︎ 料金表をダウンロード【請求書受領サービス6社比較表付き】

※すぐにPDF資料をお受け取りいただけます

免税事業者

免税事業者の注意点としては、益税がなくなる可能性が高いかつ、今までの取引先を守れるかという点に限るでしょう。現実問題として、インボイス導入後は免税事業者とは取引しない方針の課税事業者もいると予想され、取引先が引き続き免税事業者と取引をするか否かの確認が重要です。

そのため、免税事業者であるために大口の取引先を失うくらいなら課税事業者になった方がよいかもしれませんが、課税事業者で消費税を納めれば赤字になるという免税事業者もいると思います。そこで、簡易課税制度を活用するなどして、消費税の納税額を減らす対策をすることも一つです。簡易課税制度は、仕入れを支払い金額ではなく割合で計算する制度で、仕入れが少ないほど大きなメリットがあります。実際の課税仕入れの税額を計算することなく、課税売上高から仕入控除税額の計算を行うため、仕入れをしていなくても、仕入れしたとみなして税金計算ができ消費税を納める額が少なくて済む場合があります。

ただし簡易課税制度は、一度を選択すると2年間継続した後でなければ取りやめることができません。大きな設備投資を予定している場合は、消費税の還付が受けられない可能性がありますので注意しましょう。

インボイス制度における消費税の計算方法まとめ

インボイス制度の導入によって消費税の計算方法がどう変わるのか、について解説してきました。主には、下記の3点について留意しておきましょう。

- 適格請求書でなければ、仕入税額控除の対象にならない。

- 消費税の端数処理は、1インボイスにつき税率ごとに一回ずつ行う計算方法に変更される。

- 割戻し計算だけでなく、積上げ計算が選択できるようになる。

インボイス(適格請求書)の消費税計算は取引先にまで影響することなので、慎重に取り組みましょう。当記事が参考になりましたら幸いです。

【関連する無料ガイドブック】

▶ 請求書受領クラウド選び方ガイド【6社の比較表付き】

※すぐにPDF資料をお受け取りいただけます