この記事は約 4 分で読めます。

経理業務の中で毎日のように目にする請求書。自社で発行する請求書もあれば、取引先から受領する請求書もあります。そしてそれらの請求書は、法人税法、所得税法、消費税法といった各税法で保存が必要な期間が定められています。

この記事では、請求書の保存期間や保存の方法について、最新の法律改正も踏まえた上で解説します。筆者は上場企業で経理担当をしており、実際に請求書の保存業務も行っていました。ぜひ本記事を参考にしていただければと思います。

請求書の基礎知識については「請求書の書き方を見本で解説【失敗しない書き方・送り方】」を参考にしてみてください。

【個人・法人別】請求書の保存期間

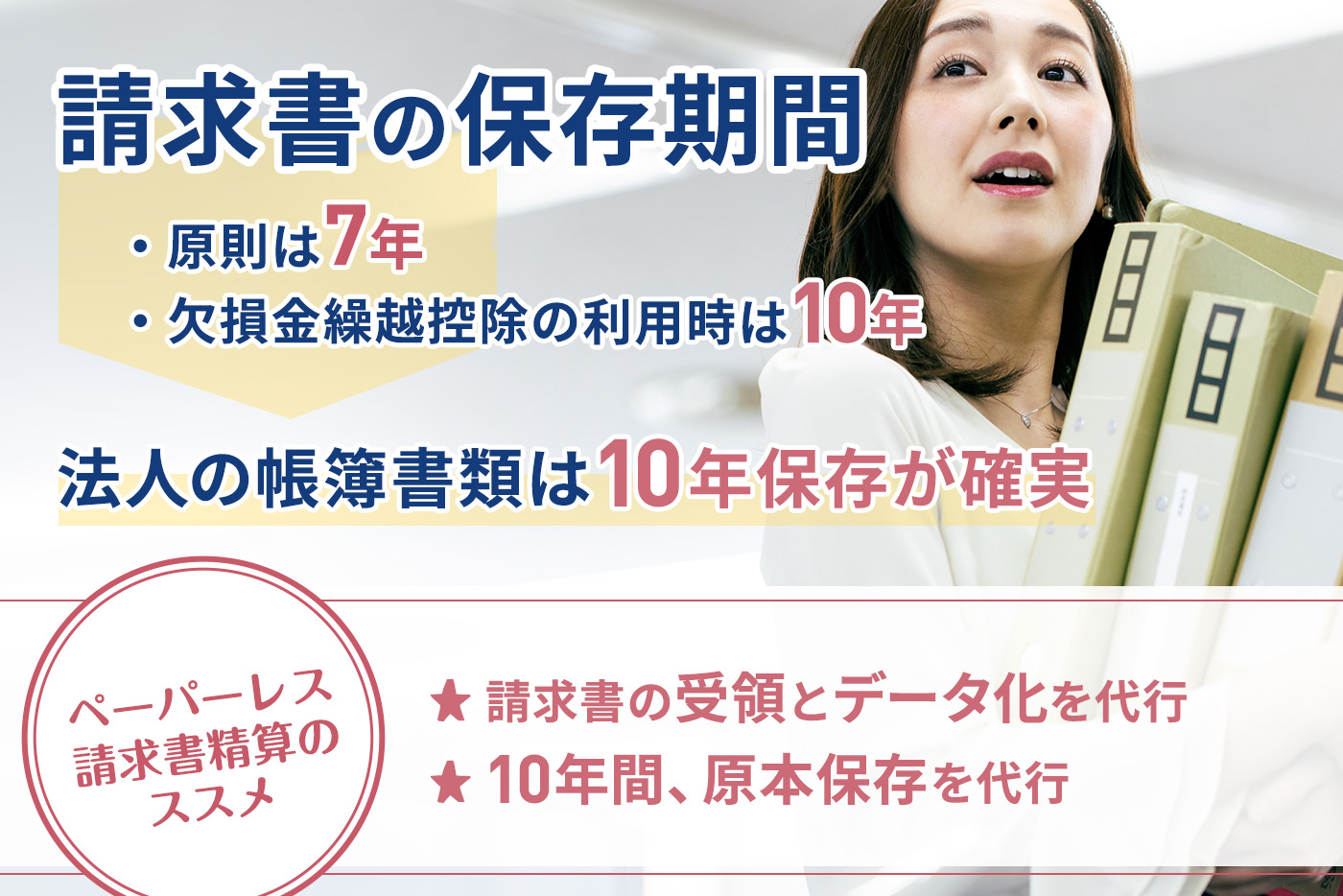

請求書の保存期間は、法人か個人事業主かどうかによって異なります。基本的には次の通りです。

- 法人:法人税法では7年、欠損金の繰越控除適用は10年

- 個人事業主:所得税法では5年、消費税納税業者は7年

請求書の保存期間に関わる法律としては、法人税法、所得税法、消費税法の3つがあります。なお、会社法は請求書の保存義務を規定しておりません。法人と個人事業主に分けて、請求書の保存期間を詳しく解説していきます。

【法人】請求書の保存期間:7年が基本、10年が確実

普通法人等は、前条第一項に規定する帳簿及び前項各号に掲げる書類を整理し、第五十九条第二項(帳簿書類の整理保存)に規定する起算日から七年間、これを納税地(前項第一号に掲げる書類にあつては、当該納税地又は同号の取引に係る国内の事務所、事業所その他これらに準ずるものの所在地)に保存しなければならない

法人税法施行規則第67条の2

法人税法では、請求書に限らず、注文書・契約書・送り状・領収書・見積書などの証憑書類を7年間保存することを求めています。

ここでいう7年とは、発行日から7年ではなく、「事業年度の確定申告の提出期限の翌日から7年間」(国税庁「No.5930 帳簿書類等の保存期間及び保存方法」)と定められているので注意してください。確定申告の提出期限は、事業年度終了日の翌日から2か月以内です。

例えば、3月決算の会社が2021年1月に受け取った納品書の保存期間は以下になります。

- 納品書の受け取り:2021年1月

- 決算:2021年3月末

- 確定申告の提出期限:2021年5月末

- 納品書の保管期限:2028年5月末

さらに、欠損金の繰越控除(赤字部分を翌年の利益から控除できるしくみ)を適用する場合には、書類の保存期間は次のようになっています。

- ~平成30年4月1日:欠損金が生じた事業年度の請求書の保存期間は9年間

- 平成30年4月1日~:欠損金が生じた事業年度の請求書の保存期間は10年間

つまり、平成30年4月1日以降で赤字になった年度の請求書は10年間保管する必要があるということです。このことから、法人は請求書を10年間保存しておけば安心と言えるでしょう。

【個人事業主】請求書の保存期間:5年、消費税課税事業者は7年

個人事業主は青色申告・白色申告を問わず、請求書の保存期間は基本的に5年です。法人と同じく、発行日から5年ではなく、”確定申告の提出期限から5年”です。

個人事業主は法人ではないのので、法人税法の適用を受けません。主に関係するのは所得税法で、会計に関する書類の保存期間は次のように定められています。

第六十条第一項(決算)に規定する青色申告者は、次に掲げる帳簿及び書類を整理し、起算日から七年間(第三号に掲げる書類のうち、現金預金取引等関係書類に該当する書類以外のものにあたっては、五年間)、これをその者の住所地若しくは居所地又はその営む事業に係る事務所、事業所その他これらに準ずるものの所在地に保存しなければならない。

所得税法第六十三条

請求書は「現金預金取引等関係書類に該当する書類以外のもの」に該当するので、保存期間は5年です。

平成26年度までは、白色申告事業者のうち事業所得が300万円以下であれば帳簿書類などの保存義務がありませんでした。税制改正によって、現在はすべての事業者が帳簿書類の保存を義務付けられています。

また、年間の課税売上が1,000万円を超えるなど条件を満たした場合には、個人事業主であっても消費税の納税義務がある「消費税課税事業者」となります。消費税課税事業者の場合、請求書を7年間保存することが必要になります。(簡易課税を選択している場合を除く)

法第三十条第一項(仕入税額控除)の規定の適用を受けようとする事業者は、(中略)当該請求書等についてはその受領した日(前条第七項の電磁的記録にあつては、当該電磁的記録の提供を受けた日)の属する課税期間の末日の翌日から二月(清算中の法人について残余財産が確定した場合には一月とする。)を経過した日から七年間、これを納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地に保存(前条第七項の電磁的記録にあつては、財務省令で定める方法による保存に限る。)をしなければならない。

消費税法施行規則第五十条

請求書以外のその他の証憑書類における保存期間を知りたい方は、こちらの記事もチェックしてみてください。

【証憑書類に関するお役立ち記事】

『証憑書類』とは?保存期間や電子化ルール・突合方法を徹底解説

また、本記事では請求書の保管の手間を削減できるようなサービスも含め、請求書受領クラウドを比較しながら選び方を徹底解説した資料を無料配布しています。請求書の管理や保管業務の効率化をしたいという方はぜひご覧ください。

【関連する無料ガイドブック】

▶ 請求書受領クラウド選び方ガイド【6社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

請求書控えには保存義務がある?

以上のように、受領した請求書は、法人税法や所得税法期間保存する必要がありますが、発行した請求書の控え(写し)に関しては保存が必要なのでしょうか。

結論から言えば、請求書の写しを作成したのであれば、受領した請求書と同様の保存義務が生じます。法人税法・所得税法で定められている保存義務のある書類は大きく2つです。

- 取引に関して相手方から受け取った注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類

- 自己の作成したこれらの書類でその写しのあるものはその写し

つまり、自社で請求書を発行した際に、写しを作成した場合はその保存義務が発生します。逆に言い換えると、写しがなければ保存義務もないことになります。請求書の写しは発行義務がないので、保存がされてなくても税務上の問題になることは少ないと考えられます。

ただし、発行した請求書の金額が、取引先からきちんと振り込まれているかを確認する必要はあります。請求書の控えを発行せずに社内システムなどで入金管理ができれば、控えは特になくても問題ないと言えるでしょう。

インボイス制度の適格請求書は控えの保存義務あり

令和5年10月1日から導入されたインボイス制度(適格請求書等保存制度)においては、適格請求書の発行、控えの保存が義務となります。保存の必要な期間は現行制度と変わらず7年間です。インボイス制度は2023年10月から既に施行されており、未対応の企業については早急な対応が望ましいです。

【関連する無料ガイドブック】

▶ 経理担当のための「請求書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます

請求書の保管方法は?紙とデータで異なる?【法改正で変更点あり】

ここまでは請求書の保存期間について解説してきました。ここからは請求書の保存方法について紹介していきます。なお、2022年に電子帳簿保存法が改正され、従来の保管方法と大きく変わった部分があります。

紙の請求書→紙のままで保存orスキャナ保存

紙で受け取った請求書の保存方法としては、1.紙のまま保存 2.スキャンして電子上で保存 の2つがあります。なおスキャンによる電子保存を行う際には、電子帳簿保存法の要件に則る必要があります。スキャンを行った後は、税法上では紙の原本を保管期間に限らず即時廃棄することも認められています。

2022年1月に電子帳簿保存法が改正され、スキャナ保存については、タイムスタンプ要件の緩和や事前承認制度の廃止など、多くの企業が導入しやすい環境が整いつつあります。

電子帳簿保存法の要件には、大きく「真実性の確保」と「可視性の確保」の2点があり、これらを満たした上でスキャナ保存を行う必要があります。細かい要件などはこちらの記事で解説しています。

【スキャナ保存に関するお役立ち記事】

電子帳簿保存法におけるスキャナ保存制度とは?改正後の変更点や要件をわかりやすく解説!

【重要】電子データで受け取った請求書→2024年からは電子保存のみ

最近では、PDF形式などの電子請求書を受け取る場面が増えてきたと思います。多くの企業は、現状、電子請求書を紙に印刷して保存していると思います。しかし結論から申し上げると、2024年1月1日以降は、電子データで受け取った請求書は印刷せず、電子データのまま保存する必要があります。すなわち、PDF形式の請求書を紙に出力して保存することができなくなる、ということです。

こちらも、先述した2022年の電子帳簿保存法改正が関係しています。この改正によって、企業の経理部は既存の業務フローや社内システムの見直しを迫られています。電子帳簿保存法については以下の記事で紹介しています。興味のある方はご確認ください。

【電子帳簿保存法に関するお役立ち記事】

電子帳簿保存法をわかりやすく解説!2022年改正後の変更点・要件緩和についても紹介

※令和5年度税制改正大綱により、やむを得ない事情がある場合は、2024年1月以降も電子データを書面に出力して保存することが認められます。詳しくはこちらの記事をご確認ください。

【令和5年度税制改正大綱に関するお役立ち記事】

電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

請求書の電子保存なら「TOKIUMインボイス」

最大10年間の保存が必要な請求書。インボイス制度が始ま理、請求書控えの7年保存も必要になりました。そして先述の通り、 電子帳簿保存法の改正によって電子で受け取った請求書は電子での保管が義務になるため、対応に追われている企業も多いのではないでしょうか。しかし、自社だけで効率化をしようとするのはかなり骨が折れる作業になるでしょう。そこで、インボイス制度や電子帳簿保存法に対応したサービスの導入を検討することをお勧めします。

代表的な請求書受領サービス 「TOKIUMインボイス」は、紙やメール・ウェブシステム経由で届くあらゆる形式の請求書を受領代行し、請求書の確認・処理を電子化するサービスです。

請求書の受け取り・スキャン・データ化・原本管理まですべて代行され、システム上で一元管理できるため、ペーパーレス化と同時に請求書支払いにかける時間を約1/5にまで削減できます。さらに、受け取った請求書はインボイス制度・電子帳簿保存法に対応する形で保管されるため、法対応に関する追加の手間をなくせる点も魅力です。

TOKIUMインボイスは、電子帳簿保存法に対応したシステムの証であるJIIMA認証を受けるだけでなく、認証機関である日本文書情報マネジメント協会(JIIMA)が実際に導入し、利用しているサービスです。

月額費用は、基本利用料(1万円〜)+請求書の件数に基づく従量制で決まります。また、利用できるアカウント数が無制限のため、利用者数が多い場合も追加料金が一切かかりません。したがって、企業規模に関わらず、最小限のコストで請求書業務を効率化できます。

「料金表や機能を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 機能やメリットがわかる!TOKIUMインボイスの資料をダウンロード

▶︎ 料金表をダウンロード【請求書受領サービス6社の比較表付き】

請求書の保存期間まとめ

【請求書の保存期間】

- 法人:法人税法では7年、欠損金の繰越控除適用は10年

- 個人事業主:所得税法では5年、消費税納税業者は7年

また2023年10月から開始されたインボイス制度では、受け取った請求書だけではなく発行した請求書についても7年間の保存義務があります。請求書の保存は法律で決められているため、指定の期間は保存しておく義務があります。長期間にわたって保存が必要なので、必要な請求書がすぐに取り出せるように社内で管理ルールを設けておくことが望ましいです。