この記事は約 5 分で読めます。

領収書の書き方は7つのポイントがあります。

- 日付:略さずに。西暦・和暦どちらでも可。

- 宛名:会社名・個人名が基本。「上様」はなるべく避ける。

- 金額:改ざん防止のために金額の先頭に「¥」末尾に「-」などをつける。

- 但し書き:商品名などを具体的に。軽減税率対象品を含む場合はその旨を明記する。

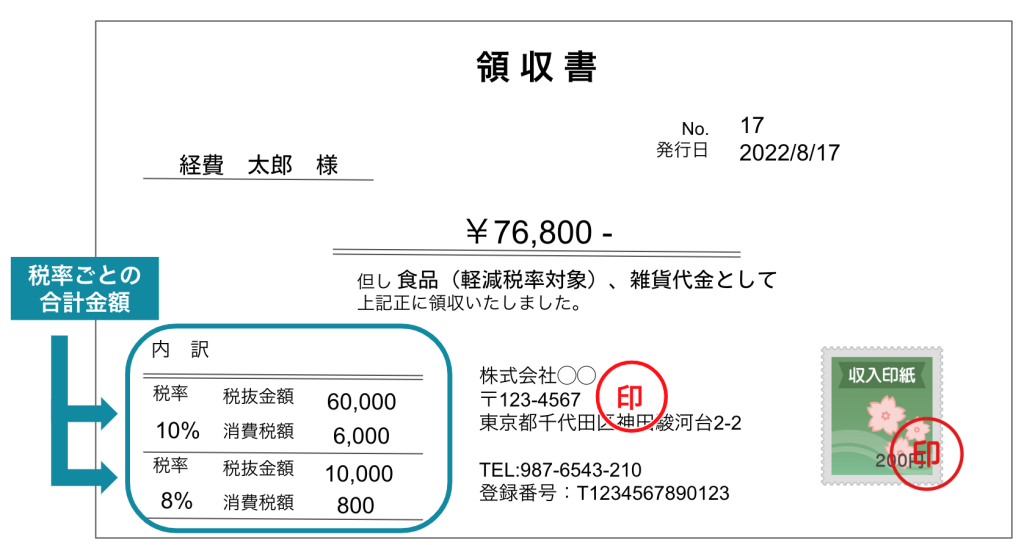

- 内訳:税率の異なるごとに合計した対価の額を書く。インボイス制度後は、税率の異なるごとに合計した消費税額・適用税率も書く。

- 発行者:印鑑は必須ではないが、押印するのが慣例。インボイス制度後は、適格請求書発行事業者の登録番号も書く。

- 収入印紙:5万円以上の領収書に貼る。

この記事では、領収書の書き方を見本を使ってわかりやすく解説します。「領収書に印鑑は必須なのか?」「個人事業主の場合は?」といった疑問も解決します。なお、今回紹介する見本は2023年10月から始まったインボイス制度にも対応しています。ぜひ参考にしてください。

領収書の書き方のポイント7つ【見本でわかりやすく】

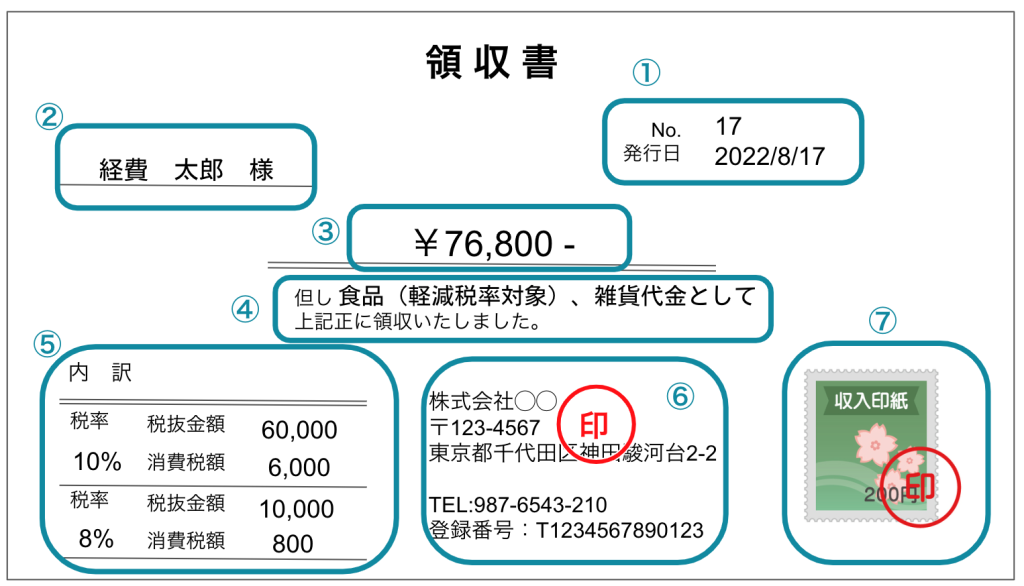

以下は、一般的な領収書の見本です。どんな領収書にも共通する書き方のポイントが7つあります。

- 日付

- 宛名

- 金額

- 但し書き

- 内訳

- 発行者

- 収入印紙

ひとつずつ解説していきます。

領収書の書き方のポイント1.日付

領収書に日付は必須です。基本的には代金を受け取った日を書きます。領収書の日付は、どの年度の損金になるかという税務上の面で重要な意味を持ちます。領収書の日付の書き方は、西暦、和暦どちらでも構いませんが、省略するのはNGです。以下のように〇年から省略せずに明記しましょう。

【領収書の日付の書き方の例】

- 2020/12/1

- 2020年12月1日

- 令和2年12月1日

領収書の書き方のポイント2.宛名

基本的には、代金を支払った人や企業の名前を書きます。「上様(うえさま)」と書くことも以下の業種であれば法律上の例外として認められており、一般的となっています。

- 小売業(スーパーや百貨店など)

- 旅客運送業(電車やバスなど)

- 旅行に関する事業(旅行会社など)

- 飲食業

- 駐車場業

ただし、税務調査において「上様」と書かれた領収書は、印象が良くありません。実際にその会社が受領した領収書なのかが不透明になってしまうからです。「上様でお願いします」と頼まれればその通りに書いても問題ありませんが、税務上の意味を知っておくと良いでしょう。

また、領収書の受け取りについては「宛名には会社名を書く」と社内規程などで定めておくことが望ましいです。税法と領収書の関係については記事の後半で詳しく説明します。

領収書の書き方のポイント3.金額

領収書の金額の書き方には、押さえておきたいポイントがあります。

- 金額の先頭に¥(円マーク)もしくは「金」をつける

- 3桁ごとに「,」で区切る

- 金額の末尾に「※」「-」「也」などをつける

具体的にいうと「¥66,000-」「¥66,000※」「金66,000円也」といった書き方になります。領収書独特の書き方になるので知っておきましょう。何のためにこのような記載をするかというと、金額の改ざんを防ぐためです。「0」を1つ付け足して経費精算を傘増しする、といった不正を防ぎます。

領収書の書き方のポイント4.但し書き

領収書の但し書きには、具体的に何の代金を支払ったのかを記入します。語尾に「として」をつけるのが一般的です。具体例は以下の通りです。

- 書籍代として

- お食事代として

- 手土産代として

- 文房具代として

- 消耗品費として

- 通信費として

- 広告宣伝費として

- セミナー参加代として

「お品代」は一般的に使われていますが、税務上は避けたほうが無難です。宛名に「上様」と書くのと同様に、税務調査においてイメージが良くないためです。また、「お品代として」では経費として認められるべき領収書なのか分かりずらいという理由もあります。但し書きにはできるだけ具体的な商品・サービスの内容を書くことが望ましいです。

品目や使用用途が複数あり書き切れない場合は、代表的なものを記入しましょう。例えば、購入した商品やサービスのうちもっとも高額なものを代表として、「〇〇他X点」とする方法があります。

軽減税率の対象品を含む場合は、その旨を明記する必要があります。明記の方法としては、「(軽減税率対象)」「※軽減税率対象」をつけるなどしましょう。

領収書の但し書きについては、以下の記事で詳しく解説しています。

領収書の書き方のポイント5.内訳

内訳の欄には、税率ごとに合計した対価の額を記載する必要があります。上の図のように、税率8%の商品・サービスと、税率10%の商品・サービスをそれぞれ合計し記載します。記載する金額は、税込でも税別でもどちらでも構いません。

しかしインボイス制度が始まった現在、適格請求書の記載要件を満たすためには「税率ごとに合計した消費税額」もあわせて記載する必要があります。

インボイス制度の記載要件については、以下の記事で詳しく解説しています。

領収書の書き方のポイント6.発行者

発行者の欄に以下を記載します。

- 会社名

- 店舗名

- 住所

- 電話番号

- 発行者欄にかぶるように印鑑

- 適格請求書発行事業者の登録番号

領収書の発行をした店舗がわかるように、店舗名まで詳細に記載します。印鑑は必須ではありませんが、押印することが一般的になっています。また、インボイス制度開始後は、適格請求書発行事業者の登録番号も必要です。

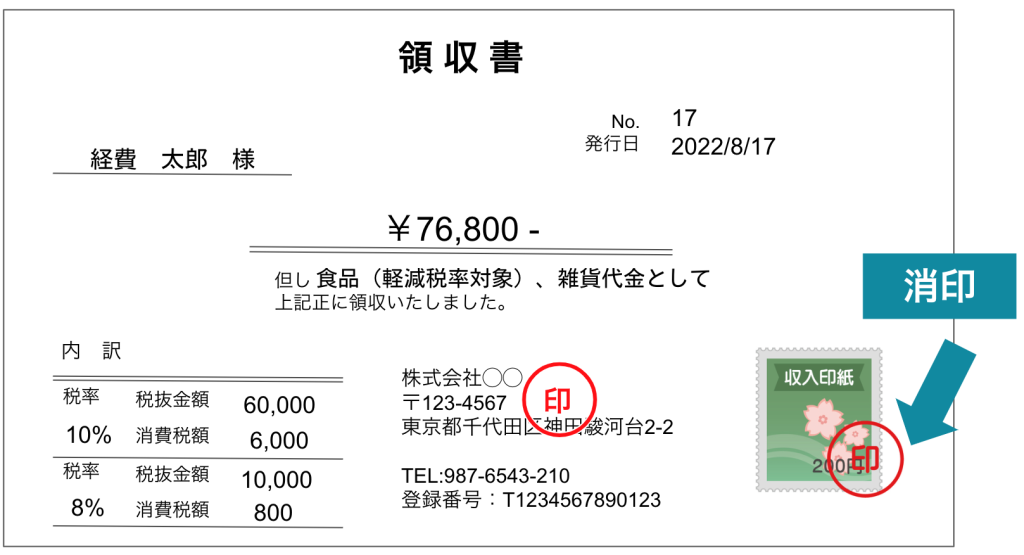

領収書の書き方のポイント7.収入印紙

税抜50,000円以上の領収書には、収入印紙を貼って消印(割印)を押す必要があります。税抜49,999円の領収書までなら、収入印紙は不要です。収入印紙に消印を押すのは収入印紙の再利用を防ぐためです。収入印紙とは、印紙税法という法律で決められた課税文書に貼るもので、税金の一つです。通常は領収書を発行した側が負担します。

領収書の金額によって収入印紙の金額が異なります。領収書の金額が5万円から100万円なら200円の収入印紙なので、多くの人が目にするのはこの200円の収入印紙になるでしょう。

収入印紙について詳しくは以下の記事でも解説しています。

税務調査では、領収書の収入印紙が貼られているかも確認されます。収入印紙の貼り忘れがあると、本来おさめるべき印紙代の3倍を過怠税として徴収されるので注意しましょう。

なお、クレジットカードでの支払いの場合には領収書に「クレジットカードを利用した」と明記することで収入印紙が不要になります。

【関連する無料ガイドブック】

▶ 領収書の山に埋もれない!経理担当のための「領収書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます

そもそも領収書とは?【知っておきたい基本】

ここまで、領収書の書き方のポイントについて解説しました。以下では、領収書について知っておきたい3つの基本について紹介していきます。

- そもそも領収書を発行する目的は?

- 領収書は発行の義務がある

- 領収書の税務上の扱い【証憑なので7年保管】

仕事で領収書を扱う人は、知っておいて損はない情報です。

そもそも領収書を発行する目的は?

領収書は「代金をたしかに受け取りました」と証明するために発行する書類です。領収書を受け取った側は、「まだ料金が支払われていない」と誤って請求されたときに領収書を示すことで二重払いを防ぐことができます。

領収書は所得税法や法人税法においては、損金算入のための証憑書類という役割もあります。

なお、領収書をもらい忘れてしまい、レシートのみという場合も以下の記載があれば税法上は領収書と同じように商標として認められます。

【レシートが証憑として認められるために必要な記載事項】

- 店の名前

- レシートの発行日

- 商品名

- 金額

また消費税法において、領収書は仕入税額控除を行う上で重要となる「区分記載請求書」として扱うことができ、2023年10月から始まったインボイス制度では「適格請求書(=インボイス)」として交付、保存が可能です。ただし、インボイスとして認められるべき項目を満たしていることが条件です。

領収書は発行の義務がある

領収書は必ず発行しなければいけない訳ではありませんが、買い手から領収書を求められた際には発行する義務があります。

民法486条には以下のように示されています。

弁済をする者は、弁済と引換えに、弁済を受領する者に対して受取証書の交付を請求することができる。

法務省|民法第486条

代金を受け取った側は、支払った人が「領収書を発行してほしい」と言ったら、発行しなければならない、ということです。

領収書の税務上の扱い【証憑なので7年保管】

領収書は税務上の「帳簿書類」にあたり、一定の期間は保管する必要があります。

- 法人:7年間

- 個人事業主(青色申告):7年間※

- 個人事業主(白色申告):5年間

※青色申告の個人事業主で、前々年の所得が300万円以下なら5年間

ここでいう7年間や5年間とは、領収書の発行日ではありません。税務申告の申告期限から数えます。例えば、2019年12月の領収書を2020年3月決算で申告した場合、2027年までの保管義務があります。

受領した領収書の管理や保管にはクラウド経費精算システムの利用が効果的です。

本記事では、注目されている4社の経費精算システムを徹底比較した資料を無料配布しています。各サービスの機能や価格を比較検討し、自社に最適なシステムを選定したい方は下記からご覧ください。

【関連する無料ガイドブック】

▶ 経費精算システム選び方ガイド【4社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

領収書の疑問点をまるごと解決!

領収書は手書きじゃなきゃダメ?

領収書は民法で発行義務がある、と先ほど述べましたが、領収書の形式は法律で細かく指定されていません。店名、日にち、商品名、金額等が書かれたレシートも領収書の代わりになり得ます。

ただし、会社によっては原則としてレシートではなく領収書を経費の証憑とする、と決めている場合があります。「手書きの領収書をください」とお客さんから言われたら対応できるように、準備しておくべきです。

手書きの領収書を発行するためには最低限、以下が必要です。

- 領収書の用紙

- 印鑑

- 収入印紙

領収書の用紙は100円ショップや文房具店などで手に入ります。収入印紙は、郵便局だけでなくコンビニでも同じ値段で手に入れることができます。

領収書に印鑑は必須なの?

領収書の収入印紙の消印とは別に、領収書にお店の印鑑や担当者の印鑑が押されているのが一般的です。印鑑が押されていなくても、領収書としては有効です。収入印紙の消印は必須ですが、領収書の印鑑は法律上で決められているわけではありません。

ただし、印鑑が押してある方が、お客さんから見ても丁寧な印象を与えますし、偽造や改ざんの防止の観点から見ても有効です。特に理由がないのであれば、領収書の発行者の欄に印鑑を押しておきましょう。

個人事業主は領収書をどうやって書く?

個人事業主が発行する領収書の書き方も、法人と基本的には同じです。収入印紙も法人・個人は関係なく必要なので気をつけましょう。

個人事業主も領収書に印鑑を押すのが慣習となっています。先ほど述べた通り、必須ではありませんが領収書の発行者の欄に押すようにしましょう。屋号がある場合には屋号の印鑑を、なければ個人名の印鑑を押します。偽造防止のためにもシャチハタは避けた方が良いでしょう。

バイトの人が領収書を書いてもいい?

領収書の発行はアルバイトの従業員が行っても構いません。

民法486条では「弁済を受領する者」が領収書を発行するとしています。アルバイトの従業員はお金を受け取って代理で領収書を発行できます。アルバイトの従業員が領収書の発行をする可能性があるなら、当記事でまとめてある領収書の書き方の基本と、収入印紙の基礎知識は知っておいてもらいましょう。

領収書の書き方まとめ

領収書の書き方のポイントは以下の7つです。

- 日付:略さずに。西暦・和暦どちらでも可。

- 宛名:会社名・個人名が基本。「上様」はなるべく避ける。

- 金額:改ざん防止のために金額の先頭に「¥」末尾に「-」などをつける。

- 但し書き:商品名などを具体的に。軽減税率対象品を含む場合はその旨を明記する。

- 内訳:税率の異なるごとに合計した対価の額を書く。インボイス制度後は、税率の異なるごとに合計した消費税額・適用税率も書く。

- 発行者:印鑑は必須ではないが、押印するのが慣例。インボイス制度後は、適格請求書発行事業者の登録番号も書く。

- 収入印紙:5万円以上の領収書に貼る。

領収書は税金の計算にも使われる大切な書類です。書き方のルールを知っておき、お客さんに信頼してもらえるようにしましょう。