この記事は約 4 分で読めます。

借入金の仕訳は次の3つのタイミングで発生します。

- 借入金が振り込まれたとき

- 借入金を返済したとき

- 長期借入金の返済期限が1年以内になったとき

実際に仕訳にすると以下のようになります。

借入金の仕訳①借入金が振り込まれたとき

| 借方 | 貸方 | ||

|---|---|---|---|

| 預金 | 10,000 | 短期借入金 | 10,000 |

借入金の仕訳②借入金を返済したとき

| 借方 | 貸方 | ||

|---|---|---|---|

| 短期借入金 | 10,000 | 預金 | 10,500 |

| 支払利息 | 500 | ||

借入金の仕訳③長期借入金の返済期限が1年以内になったとき

| 借方 | 貸方 | ||

|---|---|---|---|

| 長期借入金 | 30,000 | 短期借入金 | 30,000 |

借入金が発生したときの仕訳は、貸方に借入金という負債が増え、借方には預金(借り入れたお金の分だけ資産が増える)が入ります。

反対に、借入金返済の時の仕訳では、負債が減るので借方に借入金、預金が減るので貸方に預金勘定がきます。

この記事では、借入金について経理担当者が知っておきたい以下の点を解説します。

✅ この記事でわかること

- 借入金の仕訳を具体例で解説

- 借入金と財務諸表の関係

- 短期借入金・長期借入金の違い

- 借入金をつかった経営指標

筆者は上場企業で財務担当を経験しており、銀行からの借入の仕訳を行っていました。この記事を読むと、借入金に関する全般の知識が身に付きます。ぜひ参考にしてみてくださいね。

借入金の仕訳【借入から利息の支払い・返済・決算処理】

借入金の仕訳をするタイミングは主に3つです。

- 借入金が振り込まれたとき

- 借入金を返済したとき

- 長期借入金の返済期限が1年以内になったとき

仕訳の具体例を使って解説していきます。

借入金の仕訳①借入金が振り込まれたとき

銀行や取引先などから借入金を借りて口座に振り込まれたときに仕訳を行います。

銀行など金融機関から融資を受けるときには契約~実際に振り込みがあるまで時間がかかりますが、実際に入金されてから仕訳を行います。

【借入金が振り込まれたときの仕訳の例】

銀行から借入れした10,000円が振り込まれた。返済予定は3か月後とする。

| 借方 | 貸方 | ||

|---|---|---|---|

| 預金 | 10,000 | 短期借入金 | 10,000 |

借入金が振り込まれて預金が増えるので借方は預金勘定、貸方は負債の借入金勘定がはいります。

返済期限が1年以内の借入金を「短期借入金」、1年を超えるものを「長期借入金」として区別します。

例では返済期限が3か月なので、短期借入金で処理しています。詳しくは後述します。

借入金を返済したときの仕訳

銀行からの借入金を返済するときには利息も一緒に支払うのが一般的です。

【借入金を返済したときの仕訳の例】

借入金の返済期限となり、借入金の元本10,000円と利息500円が口座から引き落とされた。

| 借方 | 貸方 | ||

|---|---|---|---|

| 短期借入金 | 10,000 | 預金 | 10,500 |

| 支払利息 | 500 | ||

借方は借入金(負債)の減少と支払利息(費用)の発生、貸方は預金の減少、という仕訳が入ります。

補足ですが、借入金の利息は非課税です。「消費税の課税対象になじまないため」とされています。(国税庁No.6221 預金や貸付金の利子など」参照)

長期借入金の返済期限が1年以内になったときの仕訳

借入金は1年以内に返済期限がくるものは「短期借入金」、返済期限まで1年を超えるなら「長期借入金」です。

決算時に長期借入金の返済期限が1年以内になったら、短期借入金に振り替える仕訳をします。

【長期借入金の返済期限が1年以内になったときの仕訳の例】

1年以内に返済期限がくる長期借入金30,000円を短期借入金に振り替えた。

| 借方 | 貸方 | ||

|---|---|---|---|

| 長期借入金 | 30,000 | 短期借入金 | 30,000 |

借方は長期借入金の減少、貸方には振り替え先の短期借入金の勘定科目がはいります。

借入金とは?財務諸表との関係・経営指標まとめ

借入金の仕訳について解説してきました。

この章では以下について解説します。借入金に関する知識を深めるのに役立ててください。

- 借入金とは?財務諸表との関係は?

- 短期借入金と長期借入金の違い

- 借入金と経営の安全性の指標

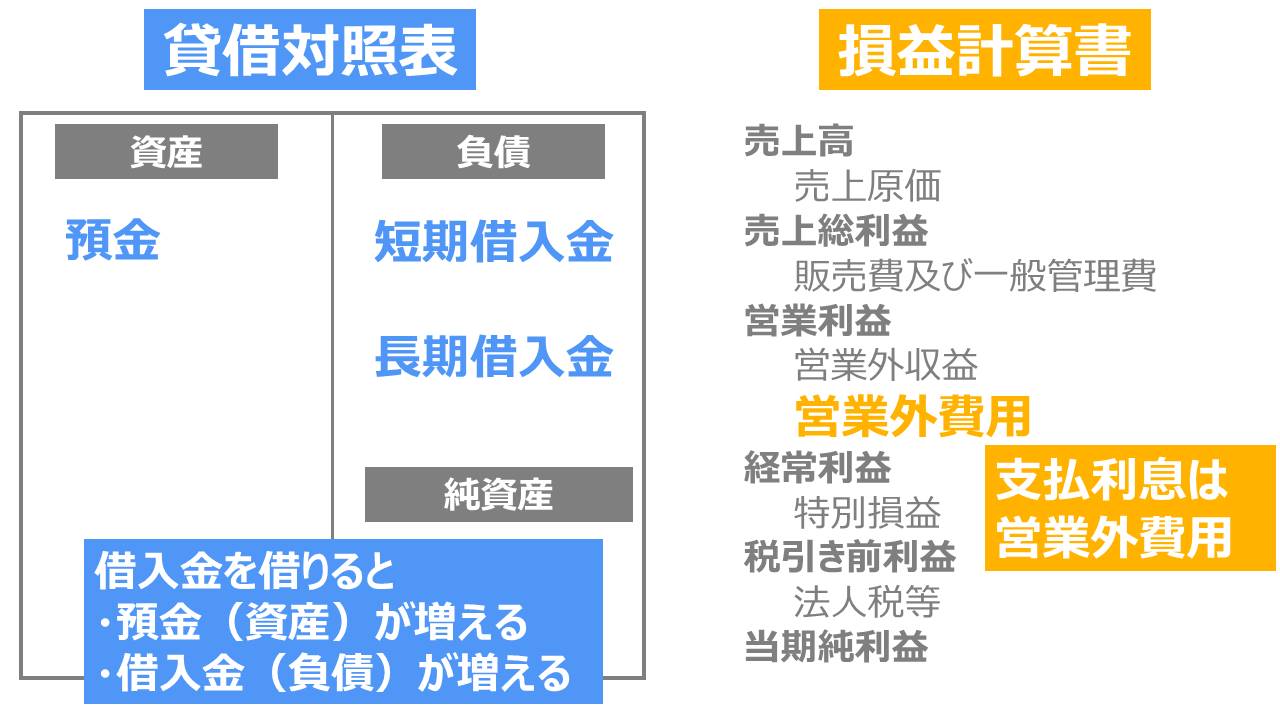

借入金とは?財務諸表との関係は?【図解ですっきり】

短期借入金:流動負債

長期借入金:固定負債

支払利息:営業外費用

借入金と財務諸表の関係は上の図の通りです。

借入金とは、会社が借りているお金。借入先は銀行などの金融機関のほか、役員や取引先、親会社からの借入金のこともあり、借入先から見ると「貸付金」となります。

借入金を借りると負債(借入金)が増えて資産(預金)も増えます。借入金を返済すると資産・負債ともに減少します。

利息の支払いは営業外費用として損益計算書に表示されます。

短期借入金と長期借入金の違い【期間が1年かどうかで判断】

- 短期借入金:流動負債。決算の翌日から1年以内に支払期限がくる借入金

- 長期借入金:固定負債。決算の翌日から1年を超えて支払期限がくる借入金

短期借入金・長期借入金の違いは返済期限まで1年を基準に判断します。

借入の契約をしたときには長期借入金だったとしても、返済期限が1年以下になったら短期借入金に振り替える処理をします。

これは企業会計基準における「1年基準(ワン・イヤー・ルール)」と呼ばれる原則で、借入金に限らずすべての勘定科目において、流動資産・流動負債・固定資産・固定負債を区別する基準となっています。

貸付金、借入金、差入保証金、受入保証金、当該企業の主目的以外の取引によって発生した未収金、未払金等の債権及び債務で、貸借対照表日の翌日から起算して1年以内に入金または支払の期限が到来するものは、流動資産又は流動負債に属するものとし、入金又は支払の期限が1年をこえて到来するものは、投資その他の資産又は固定負債に属するものとする。

引用:企業会計原則注解16

借入金と経営の安全性の指標

借入金を多く借りすぎていると経営が安定しない、というのはイメージがしやすいと思いますが、具体的にどの程度まで借入をしても安全なのでしょうか。

数値で経営の安定を知ることができる指標を紹介します。会社の財務状況の把握に役立ててください。

なお、経営指標は金融機関や取引先が貴方の会社の財務状態の安全性を調べるときの一つの指標としています。金融機関から融資を受けたいときなどには、自社の指標を把握しておくと良いでしょう。

自己資本比率

自己資本比率(%)=純資産合計÷資産合計×100

自己資本比率とは、資産に占める純資産の割合のことで、会社の経営の安全性をはかるためによく使われる指標です。

自己資本比率が高ければ、返済の必要のない純資産(株主からの払い込みとこれまでの純利益の蓄積)で資産が形成されています。

自己資本比率を上げるには、借入金を返済し、純資産を増やすこと。計算式には「借入金」がありませんが、自己資本比率と借入金は密接な関係があります。

業種にもよりますが、自己資本比率は30%が平均、40%を超えると優良企業といわれています。

借入金依存度

借入金依存度(%)=(短期借入金+長期借入金+受取手形割引高)÷総資産×100

借入金依存度とは、資産に占める借入金の割合を示しています。

たくさん資産を持っていたとしても、借入金によって形成されていれば、経営は安定しません。

借入金依存度は低ければ低いほど、経営が安定していることがわかる比率です。

売上高対借入金比率

売上高対借入金比率(%)=(短期借入金+長期借入金+受取手形割引高)÷売上高×100

売上高対借入金比率は借入金の規模が売り上げの規模に見合っているのかを測る指標です。

100%を超えると借入金が多すぎる、といわれています。

似た指標に借入金月商倍率があります。借入金が1か月の売り上げの何倍になるか、をはかる指標です。1倍以下なら安全、3倍を超えると注意が必要です。

債務償還年数

債務償還年数=有利子負債÷(税引後利益+減価償却費)

債務償還年数は有利子負債(借入金や社債)を返済するのに何年かかるのかを示す指標です。

5年以内なら安全といわれています。

税引後利益+減価償却費はキャッシュフローの考え方です。キャッシュフローについて詳しく知りたい方は以下の記事も参考にしてください。

勘定科目の仕訳ミスを減らすには?

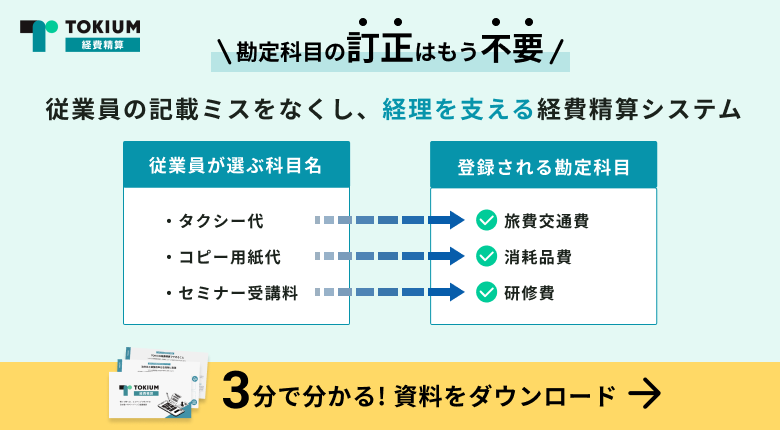

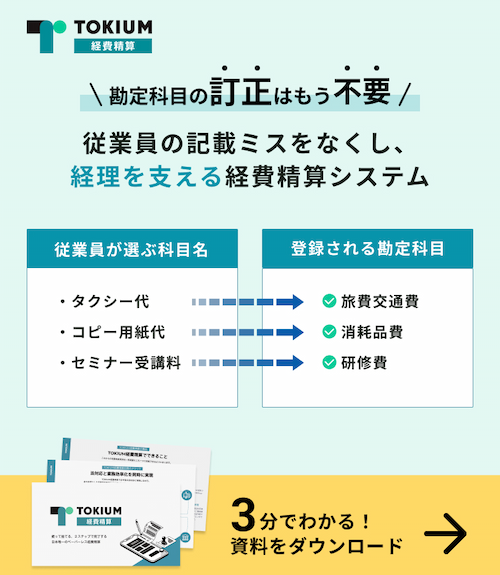

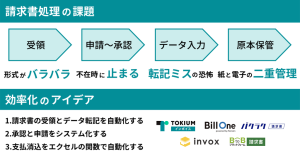

ここまでで、借入金の勘定科目や仕訳について解説してきました。この借入金に関わらず、お金の動きがある際には必ず正しく勘定科目を選択する必要があります。しかし、たとえ経理が勘定科目についてを理解していても、もしも経費精算をする際に「従業員は勘定科目を把握しておらず、申請された経費は毎回修正が必要...」なんてことがあれば、非常に手間が発生します。

近年多くの企業では、経費精算システムを使って勘定科目の設定が簡略化されています。申請から承認までをスマートフォンで完結できる「TOKIUM経費精算」では、勘定科目を従業員が理解しやすい言葉に置き換えて設定できます。

従業員はわかりやすくなった科目名を選んで申請できるため、経理担当者の確認時において勘定科目の訂正が不要になります。また、会計システムにデータを連携する際には、正規の勘定科目名やコード情報を出力できるので、データの加工や修正に手間がかからない点も安心です。

TOKIUM経費精算の月額費用は、基本利用料(1万円〜)+領収書の件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名であっても追加料金なしで利用可能です。そのため企業規模に関わらず、最小限のコストで経費精算を効率化できます。

「機能や料金を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 勘定科目の手直しが不要になる経費精算システム【TOKIUM経費精算の資料をダウンロード】

借入金の仕訳まとめ

借入金の仕訳の流れを借入金の振り込みから返済までの流れや短期借入金・長期借入金の違いや借入金に関する経営の指標について解説しました。

借入金は仕訳自体はそれほど複雑ではありません。

借入金が入金されれば借方に預金、貸方に借入金の仕訳が立ち、返済の時に逆の仕訳をする、というのが基本です。

実務では、資金がショートしないように、借入金の期限をしっかり管理して、資金繰りを行うのが大切です。

また、記事内で紹介した「TOKIUM経費精算」で「勘定科目の選択ミスを防ぎたい」「経費精算を効率化したい」という方は、下記のリンクからサービス資料をご覧ください。

【関連する無料ガイドブック】

▶ 勘定科目の手直しが不要のシステム「TOKIUM経費精算」

※すぐにPDF資料をお受け取りいただけます