この記事は約 3 分で読めます。

軽油は消費税の税率10%の自動仕訳ではレシートの税額と税額が一致しません。軽油の代金のなかには軽油税が含まれており、軽油税を除いた金額に消費税が課税されるためです。

軽油税は正式には軽油引取税といい1リットル当たり32.1円が課されていますが、特定の用途に使用する場合は軽油税が課されない免税軽油もあります。

会計ソフトなど、支払額を基準に消費税率から逆算で税抜金額を計算している場合は、軽油税と軽油代金の税抜額および消費税を分けて考えなければなりません。

軽油を購入したレシートには、軽油税として税額が記載されているだけで、税率は表示されていませんので、税額の計算方法が気になることもあるのではないでしょうか。

この記事では長年経理を担当する筆者が軽油税の計算方法と軽油仕入の基本について解説します。

軽油税とは

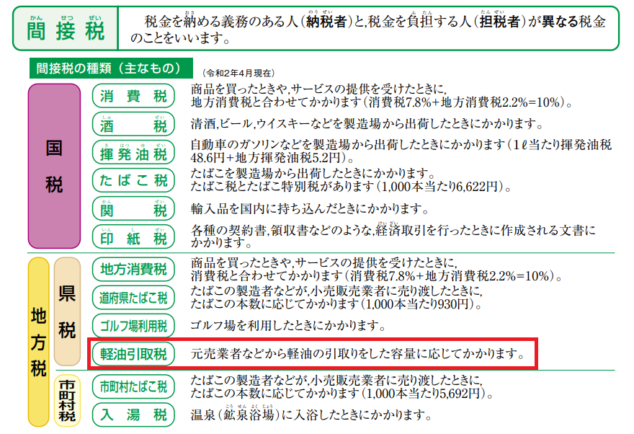

軽油税とは正式には「軽油引取税」という地方税(県税)です。間接税のため、税金を負担する消費者と納付義務者が異なります。消費者がガソリンスタンドなどの元売業者から軽油を購入した場合に容量に応じて税額を負担し、元売業者が納税する仕組みです。

流通過程においては、軽油本体価格に軽油税が上乗せされています。

【軽油税のポイント】

税額 :取引した軽油の量(キロリットル)×税率32,100円、1リットル当たり32.1円

納税者:元売業者または特約業者から軽油を現実に引き取った方など

引用:国税庁|税金の種類と仕組

軽油にかかる税金

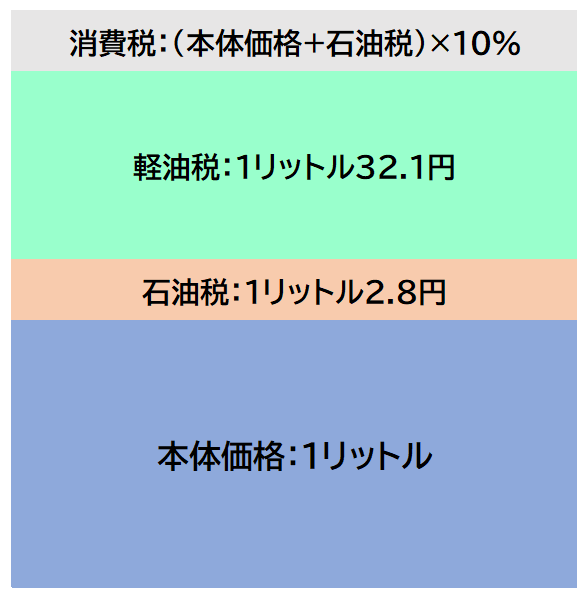

軽油には軽油取引税・石油税・消費税が課されます。

軽油税は1リットル当たり32.1円ですが、これは軽油の本体価格には含まれませんので消費税を算出する場合は除いた額を基礎とします。

原油・石油製品に課される石油税は消費税の課税対象です。俗にいう二重課税の状態です。

石油税は取引した軽油の量(キロリットル)× 税率2,800円で1リットル当たり2.8円が課されます。

以上から軽油に課される消費税の計算式は次のようになります。

消費税の計算式:(軽油の本体価格+石油税)× 消費税10%

軽油を購入した場合の仕訳

軽油を購入した場合の仕訳を考えてみましょう。軽油税は消費税の課税対象外の不課税である点がポイントです。これは個人事業主でも同じです。

事業者であれ、個人事業主であれ、軽油税の処理で不課税分を課税処理してしまうと、税務調査で指摘されますので注意が必要です。

軽油本体1リットル当たり75.2円の軽油を10リットル購入した場合の計算と仕訳を考えてみましょう。

・軽油本体10リットル当たり752円

・石油税10リットル当たり28円

・軽油税10リットル当たり321円

・消費税10%で78円

これを課税事業者に対する消費税の税抜経理の処理について考えてみます。

税抜経理の場合の仕訳は軽油本体と石油税、消費税額、不課税の軽油税をわけて仕訳します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 車両費 | 780 | 現金 | 1,179 |

| 消費税 | 78 | ||

| 車両費(不課税) | 321 |

軽油の仕訳では石油税を軽油代金と考えて処理している場合が多いと思います。そこは消費税の課税対象なので調査などでも勘定をわけるなどの指摘を受けた経験はありません。

仕訳例では課税と不課税を分けて車両費としましたが旅費交通費で処理する会社もあるでしょう。また不課税分を租税公課で処理している場合もあるかもしれません。その点は会社ごとの個別の勘定設定の問題となります。

車両の燃料を例にあげて説明してきましたが、車両以外にも軽油を燃料として使用する場合があります。鉄道や船舶など各種の動力源の燃料として使用します。

発電機を使用する事業では小型発電機で25KVA以上の場合、軽油(ガソリン)を燃料としますし、大型病院などの自家発設備も軽油(もしくは重油)を燃料とします。近年多い水害の復旧に使用する水中ポンプも軽油を燃料としているものが多いです。

動力源の燃料以外にも製造業では原料としても使用します。主な業種ですと石油化学の原料となります。その場合は原材料の勘定で処理します。

軽油の購入額が多い場合は勘定に「軽油税」を設定している場合もありますので自社の勘定科目の設定を確認して処理しましょう。

消費税免税事業者の軽油税の仕訳

消費税免税事業者とは前々事業年度の課税売上高1,000万円以下の事業者で消費税の納税を免除された者です。新規に事業を開始した場合も前々年の事業年度がないので免税事業者となります。

○消費税の各種届出様式はこちらの「国税庁:消費税の各種届出書」サイトで確認できます。

消費税の納税を免除されているので仕訳で消費税を単独の勘定で計上する必要はなく税込経理で軽油税の仕訳を行います。税込経理も税抜経理同様に消費税の課税部分と不課税の軽油税をわけて仕訳します。

前項の軽油本体1リットル当たり75.2円の軽油を10リットル購入した場合ですと仕訳は次のようになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 車両費(課税10%) | 858 | 現金 | 1,179 |

| 車両費(不課税) | 321 |

個人事業主では車両費(不課税)を「租税公課」の勘定で処理していることも多いようです。

軽油税にも免税がある?免税軽油とは

軽油には軽油税が課されるとご説明してきましたが、特定の用途に使用する場合は軽油税が免除されます。

この特定の用途のために引き取られる軽油を「免税軽油」といいます。都道府県の認定を受けた事業者が特定の用途に使用するために購入した軽油に対して、本来課される軽油税1リットル当たり32.1円が免除されるのです。

認定事業者になるためには管轄の地方振興局県税部に免税軽油使用者証交付申請書を提出して申請します。

対象となる特定の用途は法令で詳細に決まっていますが、用途には次のようなものがあります。

① 石油化学製品製造業のエチレン等の石油化学製品を製造するための原料の用途等

② 船舶の動力源

③ 鉄道または軌道事業の鉄道または軌道用車両等の動力源

④ 農業や林業の動力耕うん機等の当該業に使用する機械の動力源

⑤ セメント製品製造業の事業所内において製品または原料の積卸しのために使用する機械の動力源

⑥ 電気供給業の汽力発電装置の助燃 など

免税軽油の特定用途は複数ありますが、①以外は令和3年3月31日までの特例措置となっています。

参考:福島県|免税軽油について(軽油引取税の課税免除)

軽油税の特別徴収納税義務者とは?軽油税にも消費税が課されることがある!

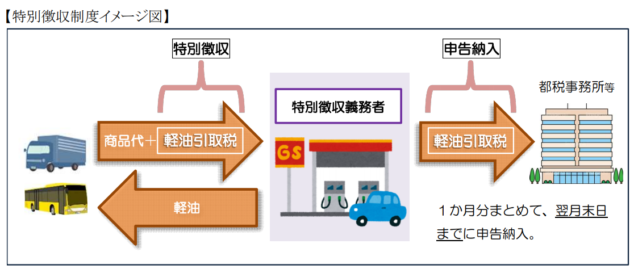

元売業者や特約業者に支払った軽油税は徴収した事業者が1カ月分をまとめて翌月末日までに都道府県に「軽油引取税納入申告書(第16号の10様式)」によって申告して納税します。これを軽油税の特別徴収といいます。

引用:東京都主税局|軽油取引税特別徴収義務者の皆様へ P.1

特別徴収義務者でない事業者から購入した軽油には消費税が課されることがあります。国税庁ではすべての軽油税が消費税不課税ではないとしているからです。

軽油引取税は、その特別徴収義務者である特約店等(その委託を受けて行う場合も含む。)が販売する場合は課税標準たる対価の額に含まれませんが、特別徴収義務者に該当しないサービス・ステーション等が販売する場合には、課税標準たる販売価格から軽油引取税を控除することはできません。

引用:国税庁|No.6313 たばこ税、酒税などの個別消費税の取扱い

仮に特別徴収義務者でない販売事業者から軽油を購入していれば、軽油税も石油税同様に、課税対象なるということです。

大半の事業者は、軽油税の特別徴収義務者ですから実務では特に気にしないと思いますが仕訳にも影響しますので覚えておきましょう。

まとめ

軽油税といえば販売業ではディーゼル車の燃料として使用するだけで、さほど使用料も多くないので重要度は低いとの認識かもしれませんが、製造業などでは非常に重要です。特に免税軽油を使用している場合は注意が必要です。

自社の業態や仕入状況を確認して処理するようにしましょう。

※すぐにPDF資料をお受け取りいただけます