この記事は約 5 分で読めます。

「研修費の勘定科目は『研修費』だよね!」

もちろん間違いではありませんが、研修費の勘定科目は法律で決められているわけではないので、目的に応じて使い分ける意識が大切です。

研修費の勘定科目としてよく使われるのは以下の5つです。

- 研修費(教育訓練費・採用教育費とも):業務に必要な知識を身に着けるためのセミナー代など

- 福利厚生費:自己啓発のためのセミナー代の補助費など(条件あり)

- 新聞図書費:業務に関係する参考書籍の購入費

- 前払費用:継続して受講するセミナー代を前払いした場合

- 雑費:めったに研修費が発生せず勘定科目を新たに設ける必要がない場合

さらに、取引先の接待や慰労が目的の場合には「交際費」に該当する、国家資格など一身専属的な資格の取得にかかった費用は経費にできないこともあるなど注意点も。

この記事では、上場企業で一般会計を担当していた筆者が研修費の扱いについて基礎から解説します。具体例を使ってわかりやすく説明するので、参考にしてみてくださいね。

研修費の勘定科目は目的によって使い分ける【研修費の考え方の基本】

業務に関係のある研修費であれば経費にでき、勘定科目は基本的に会社で自由に決めて構いません。

会計基準や税法で研修費の勘定科目が定められているわけではないからです。目的に応じて、管理のしやすい勘定科目を使いましょう。

この章では、研修費の勘定科目の考え方を解説します。

研修費の勘定科目は会社ごとに決めてOK

研修費の勘定科目は会社ごとに管理のしやすいものを選ぶ、というのが基本の考え方です。

会社によっても使っている勘定科目名が「研修費」とは限らず「教育訓練費」「採用教育費」など名前が異なることもあります。

業務に関係のある研修にかかった費用は損金にできますし、損益計算書上も「販売費及び一般管理費」としてひとくくりにされるので、細かい勘定科目の違いは問題になりません。

以下では一般的によく使われる研修費の勘定科目を紹介します。

研修費の勘定科目でよく使われるもの

- 研修費(教育訓練費・採用教育費とも):業務に必要な知識を身に着けるためのセミナー代など

- 福利厚生費:自己啓発のためのセミナー代の補助費など(条件あり)

- 新聞図書費:業務に関係する参考書籍の購入費

- 前払費用:継続して受講するセミナー代を前払いした場合

- 雑費:めったに研修費が発生せず勘定科目を新たに設ける必要がない場合

研修費の勘定科目としてよく使われるのは上記の5つです。仕訳と具体例を紹介するので、どの勘定科目に該当するかを確認してみてください。

なお、先に述べた通り研修費の勘定科目は厳密に決められているわけではなく会社ごとに選べるので、前回使用した勘定科目を確認して前任者の仕訳に倣うという意識も大切です。

研修費の勘定科目1.研修費(教育訓練費・採用教育費)

業務に関係する一般的なセミナーなどに払った費用は「研修費」でよいでしょう。会社によっては「教育訓練費」「採用教育費」といった名称の勘定科目のこともありますが扱いは同じです。

例えば、以下のような費用です。

- 新入社員の研修費

- 経理社員の簿記検定取得の費用

- 社員の安全研修のための機器の購入費

- 外部講師を招いて社内で行ったビジネスマナー研修

- 業務に必要なWeb研修の費用

セミナーの参加費だけではなく、Web研修や機器購入費も研修費にして差し支えありません。

仕訳は以下の通りです。

例:セミナーへの参加代5,000円を現金で支払った。

| 借方 | 貸方 | ||

|---|---|---|---|

| 研修費 | 5,000 | 現金 | 5,000 |

研修費の勘定科目2.福利厚生費

業務には直接関係はなく、自己啓発のための資格取得などのセミナー参加費などは「福利厚生費」の勘定科目を使用するのが望ましいです。

福利厚生費として処理するには、以下の2つの条件を満たす必要があります。

- 全従業員が使用できる制度

- 常識の範囲内の補助額

役員だけに支給される、といた場合には給与として扱われて所得税の対象となるので注意が必要です。

福利厚生費として処理できる研修費の例は次の通りです。

- 業務には関係ないがスキルアップしたい社員の資格取得費用の補助

- 英会話教室の費用補助(業務では英語を使用しない社員)

- 研修旅行に付随するレクリエーション費用

社員の福利厚生費の一環として資格取得の補助を行う会社も多いです。

例:英会話教室代の一部を社員に支給した。

| 借方 | 貸方 | ||

|---|---|---|---|

| 福利厚生費 | 10,000 | 現金 | 10,000 |

研修費の勘定科目3.新聞図書費

業務に必要な参考書籍を購入したのであれば、研修費ではなく「新聞図書費」の勘定科目を使用すると管理しやすいでしょう。

研修に使用するテキスト代やセミナーで使用する目的で購入した書籍であれば「研修費」として処理しても構いません。

目的に応じて使い分けてください。

研修費の勘定科目4.前払費用

長期間にわたるセミナー受講費用を前もって支払うことがります。その場合には決算時点で前払費用に振り替える必要があります。

仕訳例でみてみましょう。

例:毎月行われるセミナー代1年分として120,000円を支払った。

【支払ったときの仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 研修費 | 120,000 | 預金 | 120,000 |

【決算の仕訳】

まだ受講していないセミナー代金を前払費用に振り替える。

| 借方 | 貸方 | ||

|---|---|---|---|

| 前払費用 | 100,000 | 研修費 | 100,000 |

【翌期首の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 研修費 | 100,000 | 前払費用 | 100,000 |

前払費用について詳しくは以下の記事で解説しています。

研修費の勘定科目5.雑費

めったに研修費が発生しない、金額的に大きくなく重要性が低いという場合には、わざわざ「研修費」という勘定科目を新設する必要はありません。

雑費として処理しても大丈夫です。ただし、雑費の金額が大きくなりすぎると何に費用を使ったのかわかりにくくなります。

継続して研修費が発生する見込みがあるのなら、勘定科目を分けておくほうが良いでしょう。社内の状況に応じて対応してください。

研修費が経費にならないこともある【研修費の注意点】

研修費の勘定科目の考え方について紹介してきました。ここからは、研修費の計上の際に会計上注意したい4つのことを紹介します。

税務上の論点にもなり得るので、ぜひ参考にしてください。

経費にできない研修費もある!見分け方は?

研修費の中には、じつは経費で落とせないものがあります。経費にできるか否かの見分け方は「業務に直接関係あるか否か」が基本の考え方。

例えば、エステティシャンがアロマセラピー検定の勉強をするのでしたら経費にできますが、一般的な会社の社員の場合には経費にできませんから、資格取得にかかった費用を補助した場合には給与として課税されることになります。

国税庁のホームページには資格取得と給与課税について以下のように記載されています。

役員や使用人に、仕事に関係のある技術や知識を習得させるための費用を支給する場合があります。この場合には、役員又は使用人としての職務に直接必要な技術や知識を習得させ、又は免許や資格を取得させるための研修会、講習会等の出席費用又は大学等の聴講費用に充てるための費用として適正なものに限り、給与として課税しなくてもよいことになっています。

引用:国税庁「No.2601 職務に必要な技術などを習得する費用を支出したとき」

なお、一見業務に関係のありそうな資格でも、一身専属的な資格の取得にかかった費用は経費にできません。

例えば、経理社員が税理士資格を取得するのにかかった費用は経費にできないのです。税理士の資格がなくても経理の業務はできます。また、税理士の資格は会社ではなく個人が保有しますから独立して税理士の資格を使って仕事をすることもできます。

上記の場合に資格取得にかかった費用を会社が負担していたのであれば、給与として課税されることになります。

一方、運送会社に勤める社員がトラックの運転に必要な免許を取得するのにかかった費用は経費にできます。トラックの運転には資格が必須だからです。

研修費が経費にできるか否か、は税務上も問題があるので慎重に判断してください。

食事・宿泊付きの研修や会場までの交通費も「研修費」にできる?

食事代・宿泊代・交通費を含めて研修費にすることは可能です。

宿泊代や交通費を「旅費交通費」の勘定科目で分けて処理することを勧めているサイトも見られますが、研修が目的の宿泊や交通費であれば「研修費」に含めて処理してもかまいません。社内の管理上、どちらがふさわしいかを判断して勘定科目を使い分けましょう。

食事代についても、昼食の弁当代など常識の範囲内であれば、「研修費」に含めても問題ありません。社員同士の懇親を深めるための研修後の飲み会代は、常識の範囲内の金額で全員が参加できるものであれば「福利厚生費」としてもよいでしょう。

ただし、対象が役員のみなどの場合には「交際費」もしくは給与となるので注意してください。

研修費ではなく「交際費」になるかも

研修という名目でも、取引先の慰労が主な目的であれば、交際費になります。

また、取引先をセミナーなどの研修に招く場合にも、かかった費用は交際費になる可能性があります。

事業に必要な研修であったのかなど、実態に照らして「研修費」なのか「交際費」なのかを判断する必要があります。

研修費に上限はない

事業に関係する研修費であれば、経費にできる金額に上限はありません。

たとえセミナー代が高額であったとしても、資産に計上するなどの処理は必要ありません。

研修で身に着けた知識などは価値が減っていく「減価償却」の考え方にもそぐわないためです。

研修費の勘定科目【個人事業主の場合】

ここまでは法人の研修費について解説してきました。個人事業主も研修費の基本的な考え方は法人と同じですが、「開業費」に計上する場合もあります。

事業に関係する研修費なら経費になる

個人事業主であっても、事業に関係のある研修のために払った費用は「研修費」として費用にできます。

また、現在の業務には直接関係ないとしても、今後の事業拡大のために必要なセミナーの参加費などであれば経費として認められます。

ただし、国家資格など一身専属的な資格の取得にかかった費用は経費にするのは難しく、実際に判決で経費として認められなかった例があります。

- 接骨院を営む事業者の柔道整復師の資格取得費用は経費として認められない(平成29年)

- 宅建業の開業のために宅地建物取引主任者資格の取得にかかった費用は経費として認められない(平成26年)

(国税不服審判所より抜粋)

事業を開始するにあたって取得した資格費用であっても、個人に帰属する資格の場合には「所得税法第45条《家事関連費等の必要経費不算入等》第1項第1号に規定する家事費」となるとしています。

開業前に受けた研修は「開業費」に計上して償却

事業の開始前に受けた研修費は、開業のためにかかった費用として「開業費」に計上できます。

開業費は経費ではなく繰延資産で、税務上は任意の年に償却ができます。開業1年目は利益が出なかったので、2年目に償却する、といった処理ができるので節税効果があります。

開業前に受けた研修費の領収書は取っておいて、開業費に計上しましょう。

研修費の勘定科目の仕訳ミスを減らすには?

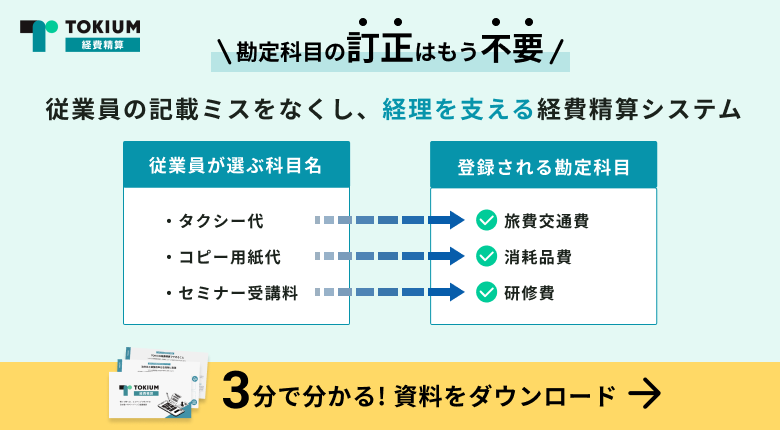

ここまでで、研修費を会計処理をする際の勘定科目や税処理について解説してきました。しかし、たとえ経理や経費を承認する立場の方がこの仕訳を理解していても、もし経費精算をする際に「従業員は勘定科目を把握しておらず、申請された経費は毎回修正が必要...」なんてことがあれば、非常に手間が発生します。

近年多くの企業では、経費精算システムを使って勘定科目の設定が簡略化されています。申請から承認までをスマートフォンで完結できる「TOKIUM経費精算」では、勘定科目を従業員が理解しやすい言葉に置き換えて設定できます。

従業員はわかりやすくなった科目名を選んで申請できるため、経理担当者の確認時において勘定科目の訂正が不要になります。また、会計システムにデータを連携する際には、正規の勘定科目名やコード情報を出力できるので、データの加工や修正に手間がかからない点も安心です。

TOKIUM経費精算の月額費用は、基本利用料(1万円〜)+領収書の件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名であっても追加料金なしで利用可能です。そのため企業規模に関わらず、最小限のコストで経費精算を効率化できます。

「機能や料金を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 勘定科目の手直しが不要になる経費精算システム【TOKIUM経費精算の資料をダウンロード】

研修費の勘定科目|まとめ

研修費の勘定科目は社内で管理しやすいものを選ぶのが原則です。目的に応じて勘定科目を使い分ける意識が大切です。

研修費の勘定科目としてよく使用されるのは次の5つです。

- 研修費(教育訓練費・採用教育費とも):業務に必要な知識を身に着けるためのセミナー代など

- 福利厚生費:自己啓発のためのセミナー代の補助費など(条件あり)

- 新聞図書費:業務に関係する参考書籍の購入費

- 前払費用:継続して受講するセミナー代を前払いした場合

- 雑費:めったに研修費が発生せず勘定科目を新たに設ける必要がない場合

場合によっては「交際費」への計上が必要なこともあるので、実態に合った勘定科目を選びましょう。また、国家資格の取得など個人に帰属する一身上の資格の取得にかかった費用は経費にできないので注意。

個人事業主の場合には、開業前に支払った研修費は開業費として計上でき、節税効果があります。