この記事は約 4 分で読めます。

修繕費といっても資産価値を増加させる修理・改良から単純な修繕までさまざまです。

資産価値があがる修理・改良などの修繕は資本的支出といい減価償却の対象です。原状回復をしただけの場合は資産価値があがっていませんので修繕費として処理します。

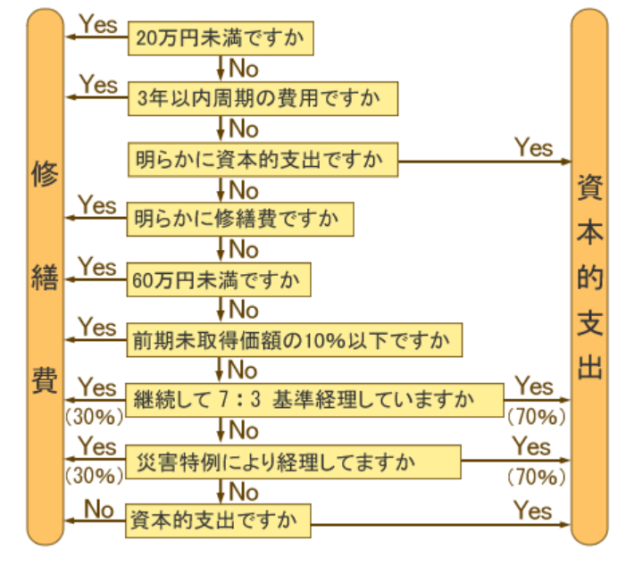

しかし、明確に線引きできるものばかりではなく判断が難しい場合もあります。また、複数の特例があり要件を確認するだけでも大変です。

そのため処理する担当者により判断が異なり、全社で一貫した基準で処理を行うのが難しいと感じる経理担当者もいるのではないでしょうか。

この記事では長年経理を担当する筆者が修繕費の勘定科目を判断するポイントと、実務的な資本的支出の会計処理や修繕引当金の仕訳について詳しく解説します。

修繕費の勘定科目を判断するポイント

会社が保有する固定資産の修理や改良に要した費用は修繕の内容により扱いがちがいます。簡単にいうと次のどちらに該当するかによります。

- 資本的支出:固定資産の価値を増加させるもの

- 修繕費:原状回復のためのもの

この判断が修繕費の勘定科目を決める重要なポイントです。

「価値の増加」や「原状回復」の程度によっては判断が難しい場合もありますし、両方に該当することもあります。

実務的には法人税の通達などに基づいて形式的区分基準により判断し、それでも判断がつかいないときは最終的には実質によって判断することになります。

(1) 資本的支出

固定資産の使用可能期間の延長や資産価値の増加をもたらす積極的な支出。固定資産を新たに取得したものと認識し減価償却の対象となります。一括費用処理することはできません。

固定資産に物理的取り付けを行う場合だけでなく、用途変更のための事務所の模様替えや現状の性能以上の品質にするための部品の取り付けなどが該当します。

無形固定資産であるソフトウェアも著しい改良であれば資本的支出に該当します。

(2) 修繕費

固定資産のもつ本来の機能の維持や原状回復のための消極的な支出。2年度以上にわたって行われる修理で、単年20万円以下の少額なものや3年以内の定期的な修理が該当します。ソフトウェアの通常のバージョンアップも修繕費として認識します。

他にも以下に該当する場合は修繕費として処理することができます。

○形式基準による判定

資本的支出か修繕費かが明確に判断ができない場合は次に該当すれば修繕費とすることができます。

・60万円未満の修繕

・修繕金額がもとの固定資産の前期末における取得価額のおおむね10%相当額以下である

○資本的支出と修繕費の区分の特例(7:3基準 割合区分)

資本的支出か修繕費かが明確に判断ができない場合は継続して処理することで、次のいずれか少ない金額を修繕費とすることができます。

・修繕金額の30%相当額

・固定資産の前期末における取得価額のおおむね10%相当額

○災害の場合の原状回復のための費用の特例

災害により損壊した資産の修繕で原状回復のための支出とその他の部分の金額を区分することが難しいものは30%相当額を原状回復のために支出したとして修繕費とすることができます。残りは資本的支出です。

これらの特例の判断基準に「前期末における取得価格」の割合がでてきますが、この場合の取得価格は圧縮記帳していれば圧縮記帳後の価格です。また、修理時に固定資産の一部を除却していれば除却部分を控除した価格となるのもポイントです。

資本的支出の会計処理

資本的支出は固定資産の①資産の価値が増加した部分や②使用可能期間を延長させた部分について資産計上します。常に支出金額がすべて資本的支出となるわけではなく、それぞれに計算方法がありますので確認しましょう。①②の両方に該当する場合は多い金額を資本的支出とするルールです。

①価値を増加した部分に対応する部分の計算方法

計算式:支出後の時価-通常の管理や修理をした場合の時価=資本的支出

例をあげて計算してみます。

機械の部品を交換し機能アップした場合:支出額400万円、支出後の時価800万円、通常の管理や修理をした場合の時価600万円とすると

計算式:支出後の時価800万円-通常の管理や修理をした場合の時価600万円=資本的支出200万円

このように算出します。ちなみにこの場合の修繕費の金額と支払時の仕訳は次のようになります。

計算式:支出金400万円-資本的支出200万円=修繕費200万円

【価値を増加させた場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 固定資産 | 2,000,000 | 預金 | 4,000,000 |

| 修繕費 | 2,000,000 |

②使用可能期間を延長させる部分に対応する部分の計算方法

計算式:支出額×(支出後の使用可能年数-支出しなかった場合の残存使用可能年数)÷支出後の使用可能年数=資本的支出

例をあげて計算してみます。

機械の修理で交換品を新規開発されたものにして使用可能期間が延びた場合:支出額400万円、支出後の使用可能年数8年、支出後の使用可能年数4年とすると

計算式:支出額400万円×(支出後の使用可能年数8年-支出しなかった場合の残存使用可能年数4年)÷支出後の使用可能年数8年=資本的支出200万

資本的支出は資産として計上し減価償却します。会計年度中に支出して減価償却がスタートした場合は月割りで計上します。1月にみたない端数の日数がある場合は「1月」と考えて償却しますので覚えておきましょう。

修繕費で処理する場合の注意点

修繕費に該当するものは基本的に支払時に損金処理します。修理にかかる期間が長く会計年度をまたぐ場合は、修理の代金はひとつの計画に基づく同一資産への各事業年度の支出合計で判断します。

しかし、ひとつ修理や改良の代金を便宜上単純に分割払いして会計期間をまたぐ場合であれば判断のもととなる支出額は分割払いする合計額となります。単年度の支出額ではないので注意しましょう。

【修繕費の仕訳】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 修繕費 | 10,000 | 預金 | 10,000 |

修繕のなかでも注意しておきたいのが「機能復旧を目的とした補償金」を利用して実施した修繕です。資本的支出の要件に該当しても機能復旧部分については修繕費で処理します。代表的な例は電波障害や日照妨害などを普及した場合です。

修繕引当金とは

毎年定期的に行っている修理が都合により予定の年度に実施できない場合などは修繕引当金を計上します。その後、予定していた修繕を実施したときに引当金を取り崩します。引当金というと損金算入できると思われるかもしれませんが、「修繕引当金」は損金不算入です。処理するときに損金算入できる貸倒引当金と混同しないように気を付けましょう。

【期末に修繕引当金を計上する仕訳】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 修繕引当金繰入 | 200,000 | 修繕引当金 | 200,000 |

【翌期に修繕を行い引当金より修繕費が上回った場合の仕訳】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 修繕引当金 | 200,000 | 預金 | 215,000 |

| 修繕費 | 15,000 |

【翌期修繕を行い資本的支出が発生した場合の仕訳】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 固定資産 | 300,000 | 預金 | 500,000 |

| 修繕引当金 | 200,000 |

※耐震構造を強化する場合などに発生することがあります。

修繕費はこんな勘定科目でも処理する?

会社によって勘定科目を細分化して維持管理費や修繕維持費などの名称の科目を設定している場合があります。その場合も税務上は修繕費と同じ扱いです。設定されることのある科目例をみてみましょう。

維持管理費

固定資産のメンテナンス等にかかる費用です。メンテナンスは修繕ですから修繕費用です。建物を維持するための消防設備の点検やワックス・ガラス清掃、複合機の定期点検なども維持管理費として処理します。

消耗備品費

建物の電灯をLEDに変更する場合などの付け替え用の電灯は消耗備品で処理します。オフィスビルなどであればLEDにすることで価値はあがるかもしれませんが、電灯を交換するだけで修理とはいえませんので修繕費とはしません。

整備費

車両の修繕費だけを整備費や修理費などの別の勘定科目で管理している場合があります。車検費用や法定点検の費用など車両を維持するうえで必要な経費を処理するための勘定です。

紹介したような勘定科目は一部です。処理するときは勘定科目一覧などを確認して科目定義に沿って処理しましょう。

まとめ

修繕費の勘定科目は明確な線引きをすることが難しい場合があるうえに、特例も多く、資本的支出か支払時の費用にするか迷うことも多くあると思います。担当者により判断がかわらないように、フローチャートを作成するなどして社内で基準を共有することが大切だと思いますよ。