この記事は約 4 分で読めます。

減価償却累計額は減価償却を間接法で仕訳する場合に使用する勘定科目です。

固定資産の取得価格である簿価を直接減らすのではなく、償却分を減価償却累計額という勘定に積みあげていきます。そうすることで、取得価格と償却済の額、未償却残高がわかり、現状を把握しやすくなります。

この記事では長年経理を担当する筆者が減価償却累計額について、圧縮記帳との関係や決算書類の表示方法などとあわせて詳しく解説します。

減価償却とは

減価償却とは、使用年数が経過するにしたがって固定資産の価値が減少することを減価と考え、取得費用を一括処理するのではなく耐用年数にわたって分割して費用処理することです。

固定資産によって償却年数が定められており、その年数で定められた償却方法で費用の分配処理をします。

法人を設立した場合などに資産や設備ごとに減価償却方法について納税地の所轄税務署に届出することになっています。

引用:国税庁|減価償却資産の償却方法の届出書

減価償却累計額で使用する勘定科目

減価償却で分配した費用の処理には「直接法(直接控除方式)」と「間接法(間接控除方式)」の2種類の方法があります。どちらの方法を選択するかは会社で決められます。直接法を選んでも間接法を選んでも納付する税金に影響はありません。

(1) 直接法(直接控除方式)

直接法は費用処理する減価償却費を固定資産の取得価格から直接差し引いていく方法です。

固定資産の残高には償却後の未償却残高が表示されます。簿価が減少していくので固定資産の取得価額を把握できなくなります。そのため、直接法を採用した場合の貸借対照表は固定資産残高とは別に減価償却累計額を注記として表示するルールになっています。

【直接法の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 減価償却費 | 1,000 | 固定資産 | 1,000 |

減価償却費は費用科目、固定資産は資産科目です。

(2) 間接法(間接控除方式)

間接法では減価償却した額は固定資産額から差し引くのではなく、減価償却累計額の勘定科目で表示します。具体的な仕訳は減価償却費を借方科目として費用計上し、貸方科目には減価償却累計額を記入します。貸借対照表には固定資産の取得価格を表示し、減価償却累計額を積み上げることで償却済みの金額を把握します。

【間接法の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 減価償却費 | 1,000 | 減価償却累計額 | 1,000 |

減価償却費は費用科目、減価償却累計額は資産科目です。

減価償却の2つの方法をご説明しましたが、仕訳に「減価償却累計額」の勘定を使うのは間接法の場合のみですので覚えておきましょう。

減価償却方法と減価償却累計額の関係

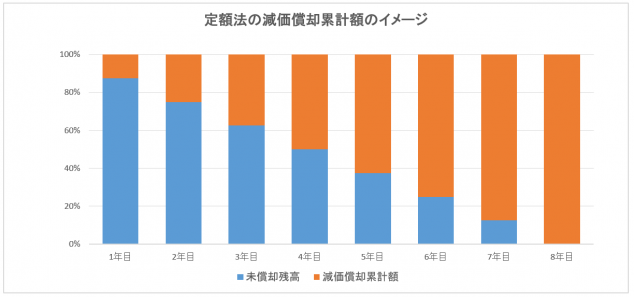

減価償却の方法には大きく分けて「定額法」と「定率法」があります。それぞれの方法の特長と具体的にどのように償却が進むのか、減価償却累計額と未償却残高の関係を確認します。

(1) 定額法

定額法は一定の減価償却費を償却期間で一律に償却する方法です。減価償却費は耐用年数と償却率から計算します。

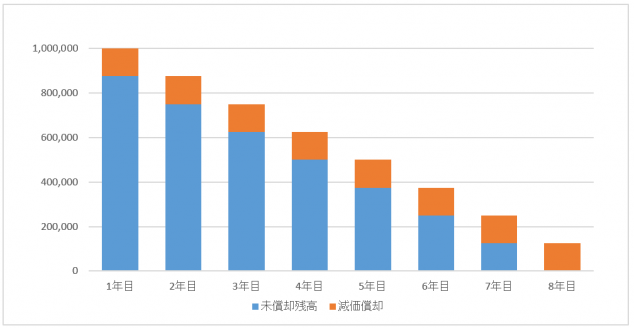

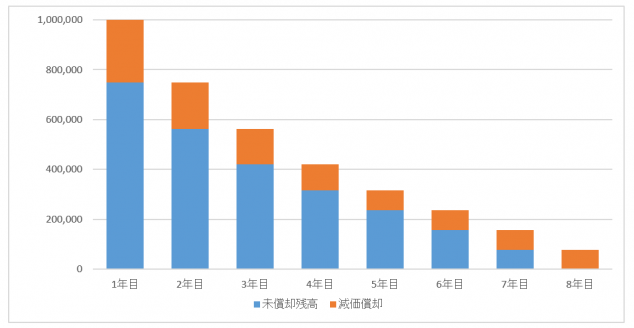

具体例で計算してみましょう。

取得価格100万円、耐用年数8年、償却率0.125、備忘価格1円の場合

減価償却費の計算式:取得価格1,000,000 × 償却率0.125 ×12カ月 / 12カ月(1年) = 125,000

毎年125,000円を償却し減価償却累計額が積みあがります。実務的には毎月償却処理していきます。

定額法では上の図のように減価償却を行います。償却が進むにつれて未償却残高が減少していき、8年目の償却後は備忘価格1円のみが残ります。償却が進むに比例して減価償却累計額も積みあがり未償却残高との関係は下の図のようになります。

平成28年4月4日より建物附属設備や構築物についての減価償却は「定額法」のみが償却方法として認められていますので覚えておきましょう。

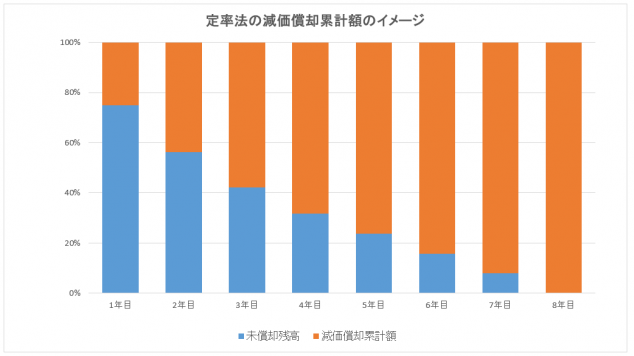

(2) 定率法

定率法は一定の率で減価償却費を計算する方法です。平成23年12月に改正された法人税法で200%定率法が導入され、一般的に「200%定率法」ともいわれます。

具体例で計算してみましょう。取得価格100万円、耐用年数8年、償却率0.250、改定償却率 0.334、保証率0.07909 (償却保証額79,090円)、備忘価格1円の場合

| 年数 | 計算式 | 償却額 |

| 1年目 | 1,000,000 × 0.250 × 12カ月 / 12カ月(1年) = 250,000 | 250,000 |

| 2年目 | 750,000 × 0.250 × 12カ月 / 12カ月(1年) = 187,500 | 187,500 |

| 3年目 | 562,500 × 0.250 × 12カ月 / 12カ月(1年) = 140,625 | 140,625 |

| 4年目 | 421,875 × 0.250 × 12カ月 / 12カ月(1年) = 105,468 | 105,468 |

| 5年目 | 316,407 × 0.250 × 12カ月 / 12カ月(1年) = 79,101 | 79,101 |

| 6年目 | 237,306 × 0.250 × 12カ月 / 12カ月(1年) = 59,326 減価償却費 59,326< 償却保証額79,090 → 237,306 × 改定償却率0.334 ×12カ月 / 12カ月(1年) = 79,260 | 79,260 |

| 7年目 | 237,306 × 0.334 ×12カ月 / 12カ月(1年) = 79,260 | 79,260 |

| 8年目 | 237,306 × 0.334 × 12カ月 / 12カ月(1年) = 79,260 → 78,785 | 78,785 |

8年目の償却限度額は79,260円ですが、備忘価額が1円になりますので、償却限度額は78,785円となっています。

定率法では上の図のように減価償却を行います。償却スタート時には償却額が大きく、進むにつれてゆるやかなカーブをえがきます。6年目以降は償却保証額を償却します。

取得価格を100%とした場合の減価償却累計額と未償却残高との関係は下の図のようなイメージになります。

1年目の減価償却累計額が大きく、3年目には6割近くまで償却が進みます。

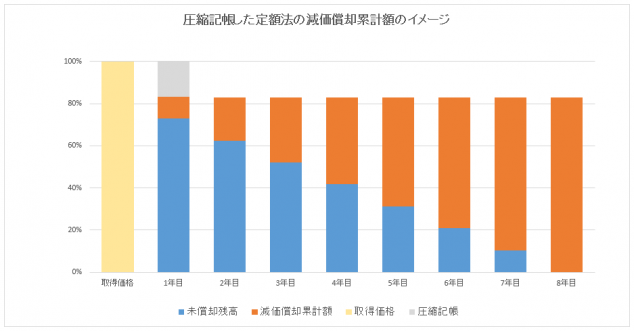

圧縮記帳した場合の減価償却

最近多い圧縮記帳ですが、圧縮記帳した場合の固定資産の減価償却は圧縮記帳後の金額を取得価格として償却します。圧縮記帳前の取得価格ではないので注意しましょう。

また、圧縮記帳を行わない資産と比べて2年目以降の減価償却費が小さくなり課税所得は増額します。

圧縮記帳は保険金や補助金などの金額を圧縮して記帳します。保険手続きや補助金の申請は各部門で進めるため、経理部門が保険金や補助金の手続き状況を把握していない事態も想定されます。

その場合、減価償却を開始してから圧縮記帳を行うことになると固定資産の取得価格からちがいますので、大きな修正となります。決算確定後など時期によっては対応が困難な場合もありますので、減価償却を始める場合は各部門と情報を共有して進めるよう注意しましょう。

国庫補助金を受けて直接控除方式で圧縮記帳をした場合の減価償却の間接法の仕訳は次のようになります。

【間接法の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預金(国庫補助金) | 20,000 | 国庫補助金受贈益 | 20,000 |

| 固定資産 | 200,000 | 預金 | 200,000 |

| 固定資産圧縮損 | 20,000 | 固定資産 | 20,000 |

| 減価償却費 | 24,000 | 減価償却累計額 | 24,000 |

圧縮記帳についてはこちらの記事で詳しく解説しています。

減価償却累計額は貸借対照表に表示

減価償却累計額を決算書類ではどのように扱うのか確認しましょう。

減価償却累計額は資産科目で間接法でしか使用しない勘定です。決算書類では、貸借対照表の固定資産の部に表示します。費用科目で損益計算書に表示する減価償却費とは扱いがちがいますので注意しましょう。

貸借対照表の表示方法にも「科目別間接控除法」と「一括間接控除法」の2種類があります。それぞれの特長と表示方法を確認しましょう。

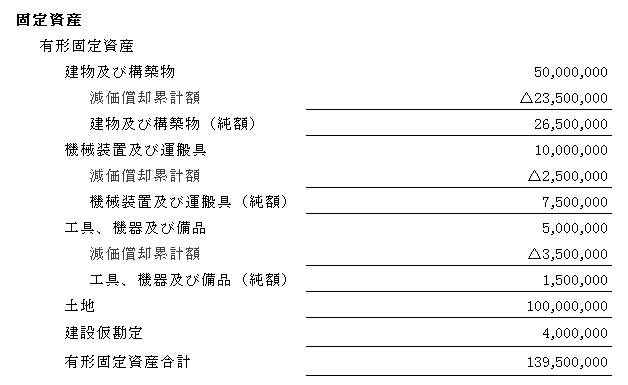

(1) 科目別間接控除法

科目別間接控除法は貸借対照表の資産の部に、固定資産の科目ごとに取得額・減価償却累計額・簿価(未償却残高+備忘価格)を純額として表示します。

減価償却累計額をマイナスで表示し、固定資産の科目ごとの状況を細かく把握できる表示方法です。

例を示すと次のようになります。

(2) 一括間接控除法

一括間接控除法は固定資産の科目ごとに減価償却累計額を表示するのではなく、まとめて表示する方法です。

建物や備品などの勘定ごとの内訳を表示しないため、細かな明細を把握することはできません。

下の図のように減価償却累計額の合計だけを表示します。

まとめ

費用科目の減価償却費と資産科目の減価償却累計額は、言葉は似ていますが意味合いはまったく異なります。固定資産の簿価を直接減らす直接法を採用していると、間接法の勘定である減価償却累計額は使用しない勘定かもしれませんが、知識として覚えておくとよいのではないでしょうか。