この記事は約 5 分で読めます。

減価償却の耐用年数とは、資産の使用可能な年数のことで、一般的には税法で定められた法定耐用年数のことを指します。

法定耐用年数は、材質や使い方によって細かく決められています。

法定耐用年数の例は次の通りです。

【法定耐用年数の例】

| 固定資産の種類 | 構造・用途 | 細目 | 耐用年数(年) |

|---|---|---|---|

| 建物 | 木造・合成樹脂造のもの | 事務所用のもの | 24 |

| 店舗用・住宅用のもの | 22 | ||

| 飲食店用のもの | 20 | ||

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの | 事務所用のもの | 50 | |

| 住宅用のもの | 47 | ||

| 車両・運搬具 | 一般用のもの(特殊自動車・次の運送事業用等以外のもの) | 小型自動車 | 4 |

| 2輪・3輪自動車 | 3 | ||

| 自転車 | 2 | ||

| 運送事業用・貸自動車業用・自動車教習所用のもの | 小型車 | 3 | |

| 大型乗用車 | 5 | ||

| 乗合自動車 | 5 | ||

| 器具・備品 | 家具、電気機器、ガス機器、家庭用品(他に挙げてあるものを除く) | 事務机、事務いす、キャビネット(金属製) | 15 |

| 事務机、事務いす、キャビネット(金属製以外) | 8 | ||

| 電気冷蔵庫、他 | 6 | ||

| 事務機器、通信 機器 | パソコン | 4 | |

| 複写機他 | 5 |

この記事では、耐用年数の基本的な知識から、定額法・定率法それぞれの減価償却費の計算方法と耐用年数の関係を解説していきます。

筆者は上場企業で固定資産を担当していた経験があります。

この記事を読めば、基礎から減価償却費への理解が深まるはずです。ぜひ参考にしてみてください。

減価償却の耐用年数とは?

減価償却の耐用年数とは、長期間にわたって使う資産の使用可能な年数のことです。

耐用年数は税法で決められたもの(=法定耐用年数)を使うのが一般的で、例えば木造の建物なら15~24年、事務所の金属製のキャビネットは15年、などと細かく定められています。

この章では、減価償却の考え方を簡単におさらいした後、耐用年数について詳しく解説します。

減価償却の考え方

減価償却とは、長期間にわたって使えるもの(資産)はすぐに費用にしないで、資産の価値が下がっていくにつれて徐々に費用にしていきましょう、という考え方です。

固定資産には建物や機械などの有形固定資産、ソフトウェアなどの無形固定資産があります。

以下の例で見てみましょう。

【減価償却の例】

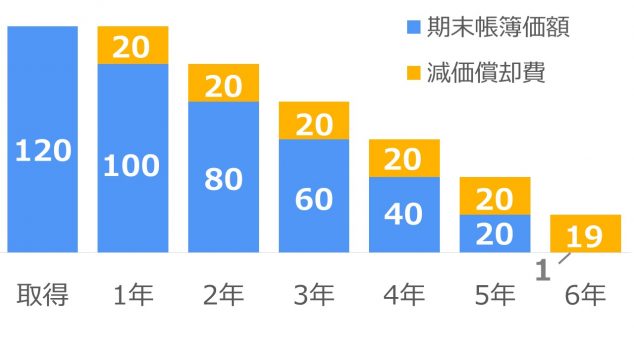

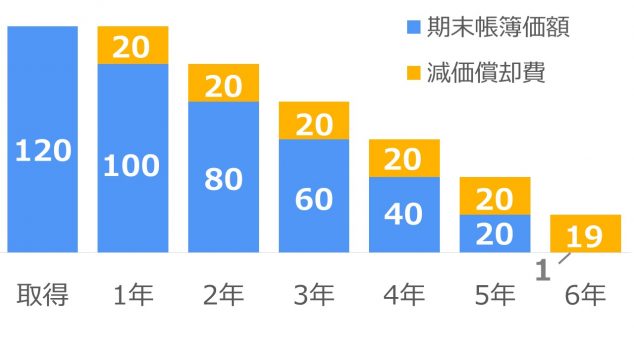

飲食店で必要な業務用冷蔵庫を120万円で買いました。

法定耐用年数は6年、定額法で減価償却した場合のイメージは以下の図の通りです。

備忘価額として1円を残存簿価にしています。

耐用年数、定額法の詳しい処理の仕方については次の章で詳しく説明するので、ここでは、「減価償却とは資産の価値をだんだん減らしていくイメージなんだな」ということがわかれば大丈夫です。

もし、仮に減価償却をせずにいっぺんに費用にしていたら、どうでしょうか。

冷蔵庫を買った年の利益が大きく減ってしまい、正しい会計とは言えません。

また、経営者が「今年は利益が出すぎて税金が高くなりそうだな」と考えて、120万円の資産を買って利益を0円にして税金を払い逃れをする、なんてことが横行してしまうかもしれません。

このように、減価償却は正しい会計を把握すると同時に、税金を正しく徴収するにも必要な考え方です。

減価償却の耐用年数とは

減価償却の耐用年数とは、「この資産は5年使えるので、5年間に分けて費用にします(=減価償却します)」というように、資産ごとの使用可能年数のことです。

実は耐用年数には理論上は以下の2つの考え方があります。

- 会計上の耐用年数

- 税務上の法定耐用年数

あくまでも理論上は、であり一般的には会計上も税務上定められた法定耐用年数を使用しています。

固定資産ごとに会計上の耐用年数を見積もること自体が難しいですし、会計と税務上の差が出て決算の時に処理が大変すぎて、経理社員が何人いても足りなくなるからです。(ちょっと大げさかもしれませんが)

それぞれ説明していきます。

会計上の耐用年数

会計上は、「耐用年数は実際に使える期間を見積もって決めましょう」ということになっています。

先ほどの例の120万円の業務要冷蔵庫で言えば、同じ業務用冷蔵庫でも、開閉回数や置いておく環境によって使える年数は違ってきます。

A社はたくさん開け閉めして比較的暑いところに置いておくので耐用年数は5年、B社は長く使えそうだから耐用年数は10年、というように会社の状況に応じて見積るのが本来の会計上の耐用年数の考え方になります。

しかし、実務上は論理的に「この資産は〇年使える」と見積もるのは難しいですし手間もかかります。

税務上で決められている法定耐用年数を会計上も使うのが一般的です。

税務上の法定耐用年数

法定耐用年数とは、「法人税の計算の時にはこの耐用年数以上で計算してくださいね」と税法上で決められた年数のこと。

財務省が「減価償却資産の耐用年数等に関する省令」において定めています。

法定耐用年数の例は以下の通りです。

| 固定資産の種類 | 構造・用途 | 細目 | 耐用年数(年) |

|---|---|---|---|

| 建物 | 木造・合成樹脂造のもの | 事務所用のもの | 24 |

| 店舗用・住宅用のもの | 22 | ||

| 飲食店用のもの | 20 | ||

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの | 事務所用のもの | 50 | |

| 住宅用のもの | 47 | ||

| 車両・運搬具 | 一般用のもの(特殊自動車・次の運送事業用等以外のもの) | 小型自動車 | 4 |

| 2輪・3輪自動車 | 3 | ||

| 自転車 | 2 | ||

| 運送事業用・貸自動車業用・自動車教習所用のもの | 小型車 | 3 | |

| 大型乗用車 | 5 | ||

| 乗合自動車 | 5 | ||

| 器具・備品 | 家具、電気機器、ガス機器、家庭用品(他に挙げてあるものを除く) | 事務机、事務いす、キャビネット(金属製) | 15 |

| 事務机、事務いす、キャビネット(金属製以外) | 8 | ||

| 電気冷蔵庫、他 | 6 | ||

| 事務機器、通信 機器 | パソコン | 4 | |

| 複写機他 | 5 |

法定耐用年数を詳しく検索したい場合は、国税庁「耐用年数表」から確認してください。

耐用年数は税金の支払い額への影響が大きいので、会社が好き勝手に耐用年数を決めてしまわないように恣意性を排除すべく、資産ごとに材質や使い道によって法定年数が細かく決まっています。

会計上の耐用年数を固定資産ごとに見積もるのは実務上、ほぼ無理ですし、会計上と税務上のずれがあるほど経理処理が煩雑になります。

したがって、よほど不合理でない限り、法定耐用年数を使って会計上も減価償却費を算出するのが一般的です。

減価償却の耐用年数と経理の実務

耐用年数について解説してきました。

ここからは、耐用年数を使って実際にどのように経理処理を行うのかを解説します。

減価償却の方法には2種類あり、資産によってどちらを使えるのかは決まりがあります。

- 定額法:建物、建物附属設備、構築物、ソフトウェア

- 定率法もしくは定額法:機械装置、車両運搬具、器具備品

定率法もしくは定額法を選択できる資産の場合には、選択が可能です。

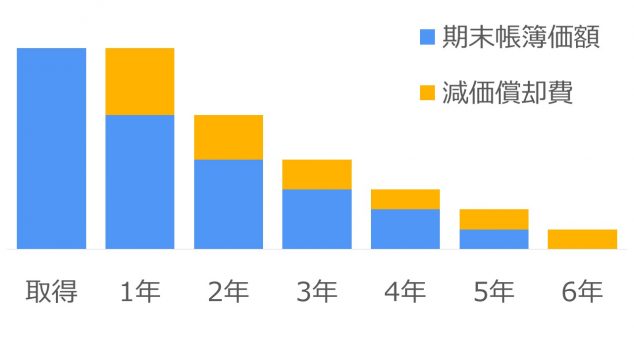

定額法と定率法の減価償却費のイメージは次の図の通りです。

【定額法と定率法の減価償却費】

定額法はずっと一定額で償却するのに対して、定率法は一定の比率を未償却残高に乗じて計算するので、未償却残高の多い始めの方で減価償却費が大きくなります。

なお、減価償却費の総額はどちらを選択しても同じです。

定額法と定率法についてそれぞれ具体例で解説します。

減価償却の方法①定額法

定額法は、耐用年数でずっと一定の金額を費用にていく減価償却の方法です。

例で見てみましょう。

【減価償却の例】

- 取得価額120万円の業務用冷蔵庫

- 法定耐用年数6年

- 定額法で償却する

図のように、毎年の減価償却費は120万円(取得価額)÷6年(法定耐用年数)=20万円です。

取得価額とは固定資産を使い得る状態になった時の価値のことで、この金額で固定資産台帳に載せます。

業務用冷蔵庫の本体の価格だけではなく、設置費用など使い始めるのにかかった金額も取得価格に含めます。

定額法は計算が簡単で、利益が一定になるのがメリットです。

減価償却の方法②定率法

定率法は、耐用年数で一定の比率で費用にしていく減価償却の方法です。

定率法では、定額法よりも減価償却費の計上タイミングが早いので、税務上は有利です。

計算方法が少し複雑なので、前半で考え方をさらっと説明して具体例で詳細に解説します。

定率法は、次の式で償却費を計算します。

【定率法の計算式】

定率法の減価償却費=未償却残高×償却率

定率法は価値が一定の割合で減る(=逓減する)という考え方なので、いつまでたっても償却が終わりません。

そこで、定率法で計算した未償却残高がある一定の金額(=償却保証額)を下回ったら定額法に切り替えます。

【償却保証額の計算式】

償却保証額=取得価額×保証率

定額法に切り替えた後の計算方法は次のようになります。

【定額法の計算式】

償却補償額を下回った後の減価償却費=改定取得価額×改定償却率

定率法で用いる償却率、保証率、改定償却率は法定耐用年数ごとに決められています。

法定耐用年数ごとの償却率などの一覧は、国税庁「減価償却資産の償却率表」で確認できます。

計算式だと難しいので、具体例で見ていきましょう。

【減価償却の例】

- 取得価額120万円の業務用冷蔵庫

- 法定耐用年数6年

- 定率法で償却する

- 定率法の償却率は0.333

- 改定償却率は0.334

- 保証率は0.09911

計算の仕方を解説します。先ほど述べた計算の流れを整理すると次のようになります。

【定率法の計算の流れ】

- 保証率を使って償却保証額(定額法に切り替える金額)を計算

- 償却保証額までは、未償却残高×償却率で減価償却費を計算

- 償却保証額を下回ったら改定取得価額×改定償却率で減価償却費を計算

定率法のイメージは以下の通りです。

実際に計算してみましょう。

保証率0.09911を使って償却保証額を計算します。

償却保証額とはこの金額を下回るところで定額法に切り替えますよ、という金額のことです。

【償却保証額】

120万円×0.09911(保証率)=118,932円

118,932円を下回らない年度までは、未償却残高×償却率で計算し、下回ったら改定取得価額×改定償却率で計算します。

| 年数 | 期首帳簿価額 | 減価償却費 | 期末帳簿価額 |

|---|---|---|---|

| 1年 | 1,200,000 | 399,600 | 800,400 |

| 2年 | 800,400 | 266,533 | 533,867 |

| 3年 | 533,867 | 177,777 | 356,090 |

| 4年 | 356,090 | 118,934 | 237,156 |

| 5年 | 237,156 | 118,934 | 118,222 |

| 6年 | 118,222 | 118,221 | 1 |

1年目の計算式を見てみます。

- 減価償却費は、1,200,000円×0.333=399,600円

- 残存簿価は、1,200,000円-399,600円=800,400円

このように計算していくと、償却保証額の118,932円を下回るタイミングが4年目に来ます。

そこで、4年目の計算式は次のようになります。

- 4年目の減価償却費は、356,090円(未償却残高)×0.334(改定償却率)=118,934円

- 4年目の残存簿価は、356,090円-118,934円=237,156円

備忘価額1円を残して、6年で償却が完了します。

減価償却の耐用年数とは|まとめ

耐用年数とは、資産を使用できる年数のことで、減価償却費の計算に使います。

耐用年数には「会計上の耐用年数」と「税務上の法定耐用年数」がありますが、一般的には税法上で決められた法定耐用年数を使います。

減価償却の方法は2種類あり、定額法と定率法です。

定額法では取得価額÷耐用年数=減価償却費となります。

一方、定率法では取得価額×償却率=減価償却費となり、償却率は法定耐用年数ごとに定められています。

耐用年数は、どちらの計算方法であっても減価償却費の計算には欠かせません。