この記事は約 3 分で読めます。

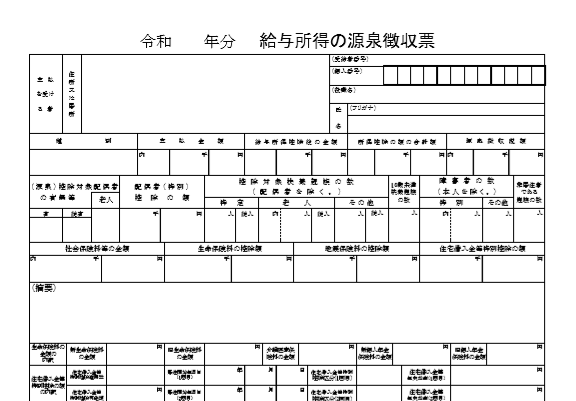

「預り金」は、主に給与等の支払いの際、源泉所得税等を預かって当局に納める時に使用する勘定科目です。

経理担当者にはおなじみの科目ですが、その意味や預り金の納付時期、立替金との違いまではわからないという方も多いのではないでしょうか。

この記事では、筆者の会計事務所での勤務経験を踏まえて、預り金について経理担当者が知っておきたい基礎的な取引とその仕訳、よくあるトラブルと対処法などについてわかりやすく解説します。

預り金とは?どのような種類があるのか?立替金との違いも解説

預り金とは、他者から預かっているお金(deposits received)になります。

経理で「預り金」科目が使用される場合としては、

- 近いうちに第三者に支払わなければならないお金

- 一定の要件を満たしたときに預かった者に返さなければならないお金

の2種類があるといえます。

なお、前者は、通常一年以内に第三者に支払うため、決算書の位置づけは、流動負債になります。

これに対して、後者は、要件を満たす時期まで長期的に預かることになるため、固定負債として位置づけられることになります。

預り金の種類にはどのようなものがあるの?

流動負債の「預り金」の種類として一般的なものは、従業員の給与から天引きして国等に納付するものです。次のようなものになります。

- 源泉所得税等(復興特別所得税を含む)

- 住民税

- 社会保険料(健康保険料、年金保険料)

- 雇用保険料

また、固定負債の「預り金」としては、不動産賃貸業における「預り敷金」が代表的です。契約履行の担保として営業保証のために預かる「営業保証預り金」もこれに含まれます。

預り金を預かった時の仕訳:給与支払のケース

預り金を預かった時の仕訳として、給与支払時に、源泉所得税等、住民税、社会保険料、雇用保険料を預かる仕訳例を紹介します。

数値は仮のものになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 300,000 | 現金預金 | 241,705 | 〇月分 給料 |

| 預り金 | 42,255 | 〇月分社会保険 | ||

| 預り金 | 900 | 〇月分雇用保険 | ||

| 預り金 | 5,140 | 〇月分源泉所得税等 | ||

| 預り金 | 10,000 | 〇月分住民税 | ||

預り金を納付する時の仕訳

預り金を納付する時の仕訳は次のようになります。

上記で預かった住民税の納付時の仕訳例です。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 預り金 | 10,000 | 現金預金 | 10,000 | 〇月分住民税納付 |

預り金の納付時期は?

源泉所得税等、住民税、社会保険料、雇用保険料の納付時期について説明します。

- 源泉所得税等

給与等を支払った月の翌月10日。納期の特例を選択した場合、1月~6月分が7月10日、7月~12月分が翌年1月20日。

- 住民税

給与等を支払った月の翌月10日。納期の特例を選択した場合、6月~11月分が12月10日、12月~5月分が6月10日。

- 社会保険料(健康保険料・厚生年金保険料)

当月の翌月末。納期に特例はありません。

- 雇用保険料

毎年7月10日。一定額を超える場合は、7月10日、10月31日、1月31日の年3回の分割納付も可能。

立替金との違い

立替金とは、第三者が支払うべきお金を、その第三者の代わりに立て替えて支払ったことを表す勘定科目です。

「立替金」勘定は、「預り金」と正反対の意味をあらわすことがあり、逆の勘定科目として用いられることが多いので、決算書のチェックや決算整理仕訳をおこなうときなどに、「預り金」とセットで考慮したい科目になります。

こんなときどうする?預り金についてよくあるトラブルと対処法

上述では、基本的な「預り金」の種類と仕訳例について説明しました。

ここからは、特に重要な源泉所得税等、住民税の預り金について、よくあるトラブルとその対処法を解説します。

預り金残高がマイナスになったら

源泉所得税等の預り金残高がマイナスになってしまうということが、しばしば起こり得ます。

預かった源泉徴収税額<支払った源泉徴収税額

ということで、原因としては、計算ミスか、やるべき処理をしていないか、ということになります。

やるべき処理をしていない可能性としては、主に次の2つです。

- 従業員から預かるべき源泉所得税額を預かっていない

- 税務署に過大納付をしていてその分の処理をしていない

以下、それぞれのケースでの対処法とその際の仕訳を説明します。

預かり忘れがある時

従業員から本来預からなければならない源泉所得税等を預かっていなければ、支払った源泉徴収税額の方が大きくなり、納付時に預り金を取り崩すと残高がマイナスになってしまいます。

特に、専従者や同族役員など、企業オーナーと財布が同じ従業員の場合、実際には資金のやり取りがないこともあります。このような場合、預かり忘れがあっても実務上見逃されていることがあるので、確認しましょう。

預かり忘れが判明した時は、その分を翌月以降の給与から預かるか、専従者や同族役員であれば、すぐに返金してもらうようにしましょう。

『源泉徴収税額』について詳しく知りたい方はこちらをご覧ください。

納付が過大である時

実務上、最も多いのは、こちらのケースであると考えられます。

中途入社の従業員などで、その事業者が一年分の源泉所得税等を徴収していないにもかかわらず、年末調整をおこなったので、源泉所得税等の還付をしなければならないことがあります。

以下、年末調整である従業員について、残高3万円の源泉所得税等預り金のマイナスがあり、修正する仕訳を紹介します。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 立替金 | 30,000 | 預り金 | 30,000 | 振替 |

預り金勘定のマイナス分をそのまま立替金勘定に振り替えます。

意味合いとしては、税務署に代わって事業者が源泉所得税等立て替えて還付した、ということになります。

なお、立替金部分については、翌月以降の源泉所得税等の納付時に、納付額からマイナスして相殺処理をしていくのが一般的です。

翌月納付時期まで待てない、金額が大きすぎて相殺に時間がかかる、などの場合、過大納付分を税務署に還付請求する方法もあります。

その場合、「源泉所得税及び復興特別所得税の年末調整過納額還付請求書」を作成し、過納額が生じた給与の受給者の給与所得の源泉徴収簿を添付して提出する手続きが必要です。

預り金の納付が遅れたら

源泉所得税等の納付が遅れた場合、大きなペナルティがあります。

1日でも納期に間に合わないと、不納付加算税が課され、加えて延滞税も課せられてきます。

不納付加算税は、納税額の10%が原則ですが、自主的に納付した場合は5%まで軽減され、1カ月以内の遅延であれば裁量で免除されることもあります。

延滞税は、2か月以内の部分の2.6%、2か月以上の部分の8.9%とされています。

その他の税金、社会保険料なども、延滞税が日割りで加算されますが、源泉所得税等ほど厳しくはありません。

ただし、納付期限を過ぎて、税務署や年金機構などの当局から督促状が来ても支払わないと、口座を差し押さえられることもあります。

督促状が来ても支払うことができない場合は、当局に連絡して納付方法の相談をすべきといえます。

まとめ

以上、預り金の仕訳や性質と、源泉所得税等の預り金についてのトラブルの対処法がおわかりいただけたかと思います。

特に、従業員から預かる源泉所得税等や社会保険料などの預り金は、事業所が一時的に預かったものであり、それを国等の当局に支払うのは法的な義務です。

正しい処理を心がけ、納付忘れなどがないようにしたいといえます。