この記事は約 3 分で読めます。

事業税の仕訳は2種類ありますが、法人では一般的に決算時に処理をします。

- 決算時に処理する(一般的)

- 支払い時に処理する(処理が簡単)

決算時に処理する方法では、事業税をいったん「未払法人税等」に計上しておき、実際に支払った時に未払法人税等を取り崩す、という処理をします。

筆者は上場企業で税金担当をしていた経験のあるスペシャリストです。この記事では、事業税の具体的な仕訳の方法を丁寧に解説。事業税の基本についてわかりやすく説明するので、参考にしてくださいね。

事業税の仕訳のやり方は2種類

事業税の仕訳の仕方は2種類あります。

- 決算時に処理する(一般的)

- 支払い時に処理する(処理が簡単)

仕訳はそれぞれ以下の通りです。

1. 決算時に処理する方法の仕訳

【決算時の仕訳】

事業税の所得割

| 法人税、住民税および事業税 | XXX | 未払法人税等 | XXX |

事業税の付加価値割・資本割

| 租税公課 | XXX | 未払法人税等 | XXX |

【事業税を支払った時の仕訳】

| 未払法人税等 | XXX | 現金 | XXX |

事業税の所得割・付加価値割・資本割については後述します。

つづいて、処理が簡単な支払いの時だけ仕分けをする方法の場合。

2. 支払い時に処理する方法の仕訳

| 租税公課 | XXX | 現金 | XXX |

一般的な仕訳は1. の「決算時に処理する方法」です。

それぞれ詳しく見ていきます。

事業税の仕訳の方法1. 決算時に処理

決算処理をして所得がわかり、事業税の金額がわかったらその事業年度中の税金として処理するのが「1. 決算時に処理する方法」になります。

企業会計の重要な考え方「発生主義」に基づいています。

例えば、2020年度分の事業税を実際に支払うのは2021年ですが、2020年度に発生したとしてみなす、ということです。

それでは、仕訳の意味について見ていきます。

【決算時の仕訳】

事業税の所得割

| 法人税、住民税および事業税 | XXX | 未払法人税等 | XXX |

事業税の付加価値割・資本割

| 租税公課 | XXX | 未払法人税等 | XXX |

決算の時には実際には税金を支払っていないので「未払法人税等」という勘定科目を使用して仕訳をします。(※使用する勘定科目名は会社によって異なることがあります)

事業税の中身と、損益計算書(P/L)への影響、損金算入の考え方については次の章で解説していますので、ここでは仕訳のみ見ていきましょう。

実際に事業税を支払った時の仕訳は以下の通りです。

【事業税を支払った時の仕訳】

| 未払法人税等 | XXX | 現金 | XXX |

この仕訳では、計上しておいた未払法人税等を取り崩して、支払った分の現金が減少する、ということを表しています。

事業税を支払うのは次年度なので、この仕訳処理は【決算時の仕訳】をした次年度に行うことになります。

事業税の仕訳の方法2. 支払った時に処理

実際に事業税を支払った時にだけ仕訳をするのでシンプルでわかりやすいです。

| 租税公課 | XXX | 現金 | XXX |

ただし、この方法で仕訳をすると会計年度と事業税を計上する時期がずれてしまうという大きなデメリットがあります。

小規模な事業者であれば問題ありませんが、銀行や株主などに決算の説明をする事業者はこの仕訳方法は望ましくありません。

税理士が税務処理にあたる会社であれば、この仕訳はNGとされることも多いでしょう。

また、本来「法人税、住民税および事業税」の勘定科目で処理すべき事業税の所得割部分もすべて「租税公課」の勘定科目で処理されてしまう点も会計上正しくはありません。

「2. 事業税を支払った時に処理」の方法は、一般的ではないことを押さえておきましょう。

そもそも事業税とは

事業税の仕訳について説明してきました。

ここからは、事業税の考え方について説明していきます。

先ほど登場した事業税の「所得割」「付加価値割」「資本割」についても解説します。

事業税は地方税

事業税は都道府県が法人や個人事業主に課す税金で、それぞれ、法人事業税・個人事業税と呼ばれます。

法人や個人事業主が事業を行うにあたって、道路や港など公共機関や公共サービスを利用しているので、相応の費用を負担すべき、という考え方で課税されています。

事業税は所得割・付加価値割・資本割の合計

事業税を分解すると3つにに分けられます。

- 所得割

- 付加価値割

- 資本割

付加価値割・資本割は資本金1億円を超える法人に対して、法人の規模に応じて課税されます。

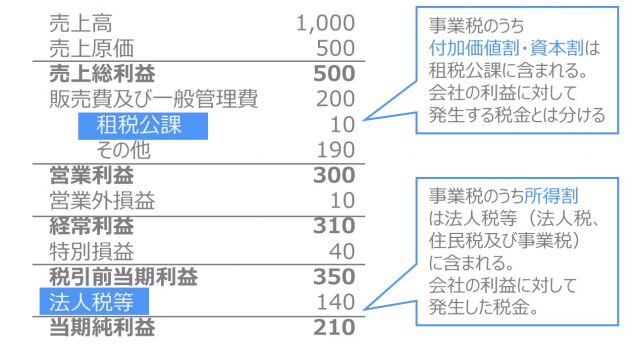

所得に応じた税金ではないので「租税公課」に計上して、損益計算書では「販売費および一般管理費」で処理しましょう、ということになっています。

事業税の所得割は、法人税や法人住民税と同じく会社の儲け(所得)に応じた金額が課税されるので、「法人税、住民税および事業税」として処理します。

事業税の所得割・付加価値割・資本割それぞれについて、計算方法と損益計算書での見ていきましょう。

『租税公課』について詳しく知りたい方はこちらをご覧ください。

事業税の計算方法

事業税の所得割の計算方法は以下の通りです。

所得×法人事業税率=法人事業税の額

法人事業税率は各都道府県や事業の内容、所得額によって異なります。

例えば、東京都の場合、資本金1億円以下の法人に課される事業税率は以下の通りです。

- 年400万円以下の所得:3.5%

- 年400万~800万円以下の所得:5.3%

- 年800万円~:7%

東京都主税局「法人事業税・法人都民税」

さらに、資本金1億円以上の法人は付加価値割・資本割が課されます。

このように、所得額以外を基準にした課税を「外形標準課税」と言います。

外形標準課税の計算方法は非常に複雑なのでこの記事で深堀りはしませんが、付加価値割・資本割は先ほど述べた通り「販売費および一般管理費」で処理することは押さえておいてください。

一方、所得割は税引前当期純利益と当期純利益の間の「法人税、住民税および事業税」に含まれます。

以下の図を見るとイメージしやすいはずです。

所得割・付加価値割は、法人税などの税金と異なり、法人の儲け以外に対して課税されていることがイメージできると思います。

事業税は損金算入が可能

事業税は法人税・法人住民税と異なり損金算入が可能です。

- 法人税:損金算入不可。国に納税

- 法人住民税:損金算入不可。都道府県および市区町村に納税

- 法人事業税:損金算入可。都道府県に納税

上記3つの税金は「法人3税」とも呼ばれますが、事業税だけが損金算入が可能です。

法人事業税は税金ではあるものの、事業を行うにあたって公共サービス等を利用するための課税されているという性格上、所得ではなく事業そのものに対しての課税であるという考えからです。

事業税の仕訳|まとめ

事業税の仕訳は一般的には以下の通りです。

【決算時の仕訳】

事業税の所得割

| 法人税、住民税および事業税 | XXX | 未払法人税等 | XXX |

事業税の付加価値割・資本割

| 租税公課 | XXX | 未払法人税等 | XXX |

【事業税を支払った時の仕訳】

| 未払法人税等 | XXX | 現金 | XXX |

実際に事業税を払った時にのみ仕分けをすることもできますが、事業年度に対応した税金が損益計算書に反映されないので一般的ではありません。

上記のように決算の際に事業税の金額が決まって、未払法人税等に計上するのが本来あるべき仕訳です。