この記事は約 6 分で読めます。

源泉所得税の仕訳は、複雑でわかりにくい部分が多く、イレギュラーな出来事があると、たちまちどのようにすれば良いのかわからなくなることがあります。

特に、給与支払いにかかる源泉所得税の仕訳は、給与計算に紐づいているため、万一ミスがあった場合、従業員との間で思わぬトラブルになることもあります。

この記事では、筆者の会計事務所での勤務経験を踏まえて、源泉所得税の仕訳について、給与支払いにかかるものと、個人事業主の売上にかかるもの、の両方を徹底解説します。

給与支払いにかかる源泉所得税の仕訳方法は?シーン別に徹底解説

会社や個人企業などで経理、労務をやっていると、毎月給与支払い時に源泉所得税の仕訳をする必要があります。

毎月の支払いは定型業務なので、なんとなく同じようにやることができていても、ちょっとイレギュラーなことがあるとわからなくなってしまうことがあるのではないでしょうか。

ここでは、経理、労務担当者がかならず毎年接することになる、給与支払いの源泉所得税に関するシーンごとに、その仕訳方法を解説します。

まず、源泉所得税に関する手続きの流れを確認しておきましょう。

会社や個人企業が、従業員に給与を支払うときに、その給与について源泉所得税を徴収します。この源泉所得税の徴収は、国に納めるために徴収しているのですが、徴収後すぐに納めるわけではありません。

源泉所得税は、給与を支払った月の翌月10日が納付期限となっています。給与支払日が25日であれば、支払いまで半月程度源泉所得税は、会社などにプールされることになります。

納期の特例という制度もあり、一定条件を満たせば、源泉所得税の納付は半年に1回でいいことになっています。

源泉所得税についての経理、労務担当者の業務は、もう一つ、毎年末に年末調整というものがあります。

年末調整は、給与所得のある従業員に代わって、毎月あるいは半年ごとに先払いしていた源泉所得税を精算し、正確な所得税の計算と納付を確定させる行為です。

精算した結果、不足があれば追加徴収し、多すぎたようであれば還付することが必要になります。

毎月の給与支払い時と翌月の納付時の仕訳

まず、毎月の給与支払い時と、翌月あるいは半年に1回の源泉所得税の納付時の仕訳を確認します。

なお、設例では、わかりやすくするために金額を簡略化しています。

実際には、源泉所得税は、財務省告示の「給与所得の源泉徴収税額表」(月額表)を用いて、その月の社会保険料等控除後の給与等の金額と、扶養親族等の数、によって決定します。

源泉所得税等には、復興所得税を含んでいます。

賞与支払い時の場合の源泉所得税は、別途、「賞与に対する源泉徴収税額の算出率の表」を用いて計算します。

給与支払い時の仕訳

給料:50万円、社会保険料:6万円、源泉所得税等:2万円、の給与を支払ったときの仕訳です。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給料手当 | 50万円 | 普通預金 | 42万円 | 〇月分給料 |

| 預り金 | 6万円 | 社会保険料 | ||

| 預り金 | 2万円 | 源泉所得税等 | ||

仕訳は1パターンではありませんが、社会保険料、源泉所得税等は、「預り金」という勘定科目で処理するのが最も一般的です。

なお、預り金の中でも、社会保険料と源泉所得税等を別々に集計できるようにするため、それぞれ、補助科目や枝番をつけると便利です。

なお、個人事業主に支払う外注費なども、原則は同様の仕訳になります。

翌月あるいは半年に1回の納付時の仕訳

翌月あるいは半年に1回、源泉所得税等を国に納めたときの仕訳です。

下記の例では、納付金額は、上述の1月分の源泉所得税等に合わせてあります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 預り金 | 2万円 | 現金 | 2万円 | 源泉所得税等 |

給与支払い時に「預り金」として徴収した源泉所得税等を取り崩し、そのまま支払うのが基本です。

「預り金」が預かった時と反対側の借方にきて、貸方は支払った形態により、現金や普通預金と仕訳します。

納期の特例の適用を受けていて、半年に1回源泉所得税等を納める場合は、半年分の源泉所得税等の「預り金」の金額を合計して納めることになります。

納期の特例が選択できる条件は、次のようになっています。

・給与の支給人員が常時10人未満であること

・所轄税務署に「源泉所得税の納期の特例の承認に関する申請書」を提出していること

納期の特例では、源泉所得税等の納期限は、次のようになります。

・その年の1月から6月までの源泉徴収分:7月10日まで

・7月から12月までの源泉徴収分:翌年1月20日まで

なお、個人事業主に支払う外注費なども、原則は同様の仕訳になりますが、個人事業主に支払う支出についての源泉所得税には、納付の特例はありません。

年末調整時の仕訳

年末調整時は、生命保険料控除や住宅ローン控除や、扶養の変更などを考慮して、従業員ごとに1年間の源泉所得税等の額を精算します。

この、精算を実際に従業員との間で行った場合に、仕訳で調整が必要になります。

年末調整の計算をおこなって、精算の必要が判明した段階では特に仕訳をする必要はありません。

年末調整で過大徴収分を返金した場合の仕訳

年末調整で、3万円の過大徴収が判明し、12月の給与の支払い時に返金したとします。

この時の仕訳を確認します。なお、給与の内容は、給料:50万円、社会保険料:6万円、源泉所得税等:2万円、です。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給料手当 | 50万円 | 普通預金 | 45万円 | 〇月分給料 |

| 預り金 | 6万円 | 社会保険料 | ||

| 預り金 | 2万円 | 源泉所得税等 | ||

| 預り金 | 3万円 | 年末調整還付金 | ||

今まで従業員から預かっていた源泉所得税等の「預り金」を返金するという仕訳になります。

預り金に補助科目や枝番をつけて管理している場合は、源泉所得税等の預り金を取り崩すように注意してください。

なお、年末調整をしたことによって、貸方の預り金<借方の預り金となってしまう場合があります。この場合、預り金残高がマイナスになり、どうすれば良いのか迷うかもしれませんが、そのまま翌月以降に繰り越していけば良いだけです。

預り金の残高がマイナスの時に源泉所得税等の納期限がある場合は、国に納付する納付額は0になります。

何も書類を出さないと、納付を怠っていると間違われる可能性もあるので、納付書に0と記載して、税務署に送付しましょう。

年末調整で徴収不足分を徴収した場合の仕訳

今度は、逆に年末調整で、3万円の徴収不足が判明し、12月の給与支払い時に徴収するとします。給与の内容は、前記と同様、給料:50万円、社会保険料:6万円、源泉所得税等:2万円、です。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給料手当 | 50万円 | 普通預金 | 39万円 | 〇月分給料 |

| 預り金 | 6万円 | 社会保険料 | ||

| 預り金 | 2万円 | 源泉所得税等 | ||

| 預り金 | 3万円 | 年末調整不足額 | ||

過大徴収分を返金するときと反対の仕訳をするだけです。

個人事業主の売上にかかる源泉所得税の仕訳は?源泉徴収の流れも解説

個人事業主の売上について、請求先に源泉所得税を徴収してもらうことがあります。

源泉所得税は、所得税の前払いなので、きちんと源泉所得税の計算をして仕訳をおこない、確定申告につなげたいものです。

もし、確定申告の際、払いすぎた分があれば、徴収された源泉所得税の還付を受けることができます。

ここでは、個人事業主の売上にかかる源泉所得税について、計算方法と仕訳の方法を解説します。

そもそも源泉所得税の対象となる報酬とは?

個人事業主の売上が源泉徴収の対象となるかどうかは、その売上が国税庁が源泉徴収を必要と規定している報酬に該当するかどうか、によって決まります。

それは、下記の報酬になります。

- 原稿の報酬

- 挿絵、写真、作曲、吹込み、デザインの報酬

- 放送謝金

- 著作権、工業所有権等の使用料

- 講演の報酬

- 教授、指導料

- 脚本、脚色の報酬

- 翻訳、通訳の報酬

- 校正、書籍の装丁、速記、版下の報酬

- 投資助言業務の報酬

- 弁護士、公認会計士、税理士、社会保険労務士、弁理士業務の報酬

- 企業診断員業務の報酬

- 司法書士業務の報酬

- 土地家屋調査士業務の報酬

- 測量士業務の報酬

- 建築士業務の報酬

- 不動産鑑定士業務の報酬

- 技術士業務の報酬

- 火災損害鑑定人、自動車等損害鑑定人業務の報酬

- 診療報酬

- 野球選手業務、拳闘家業務、プロサッカー業務、プロテニス選手業務、プロレスラー業務、プロゴルファー業務、プロボウラー業務、自動車レーサー業務、競馬騎手業務、自転車競技選手・自動車競走選手・モーターボート選手業務、モデル業務、外交員・集金人・検針人業務の報酬

- 芸能またはラジオやテレビ放送の出演や演出または企画報酬

- 芸能人の役務提供に関する報酬

- ホステス、コンパニオン等の業務報酬

- 広告宣伝のための賞金

- 馬主に支払われる競馬の賞金

源泉所得税の徴収と申告の流れ

源泉徴収されるべき報酬を事業として行っている個人事業主は、どのように源泉所得税を徴収され、最終的に所得税を計算、納付するのでしょうか。

流れは、次のようになります。

- 個人事業主が取引先に売上を請求するときに、「源泉徴収税額を差し引いた請求書」を発行して請求する

- 取引先は、報酬から「源泉所得税額」を差し引いて個人事業主に支払う

- 取引先が国にその源泉所得税額を納付する

- 個人事業主は、確定申告の際、取引先が先払いした源泉所得税額を精算する

このように、個人事業主が取引先に源泉所得税を徴収して先払いしてもらい、確定申告で精算する流れは、基本的には給与所得者と同様です。

異なるのは、取引先に請求するときに源泉所得税額を自分で計算することと、確定申告のときにも源泉所得税額の総額を自分で計算すること、です。

給与所得者の場合は、勤務先が年末調整後に源泉徴収票を発行してくれて1年間の所得税額を計算してくれます。

しかし、個人事業主は、自分で確定申告をして所得税を納付するのが原則です。

源泉徴収されるべき税額の計算もすべて自分で行うことになります。

源泉所得税の計算方法は

源泉所得税を徴収しなければならないとされる報酬について、原則として、10.21%を源泉所得税等として報酬を支払う者が控除し、国に納めなければなりません。

ただし、同一人に対して1回に支払われる金額が100万を超える部分については、20.42%とされており、報酬の種類によっては一定額の控除も認められています。

個人事業主が自分で取引先に請求する金額を計算する場合、手取り額から源泉所得税や消費税を逆算して計算しなければならないということがよくあります。

たとえば、手取りをきっかり10万円にしたいという場合、源泉所得税額や消費税額はどのように計算すれば良いのでしょうか?

次のように、方程式を解いて手取りから逆算し、商品やサービスの価格Aを求めることになります。

この場合は、Aが100,210円、源泉所得税額が10,231円となります。

A×1.1-A×0.1021=10万円 ∴A=100,210円 A×0.1021=10,231円

売上請求時、入金時、精算時の仕訳は

個人事業主が売上を請求し、請求した売上が入金され、売上にかかる源泉所得税を精算する、というシーンごとに、源泉所得税の仕訳を確認していきます。

売上を請求するときの仕訳

例として、原稿料:100,000円、消費税:10,000円、源泉徴収税額:10,210円、請求額:99,790円のケースで、取引先に請求するときに仕訳は次のようになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 売掛金 | 110,000 | 売上高 | 110,000 | 原稿料 |

請求時に売掛金として計上する額は、入金額ではなく、総額とします。税込み経理を前提としています。

売上が入金されたときの仕訳

さきほど請求した売上が入金され、99,790円が手元に入ったときの仕訳は次のようになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 普通預金 | 99,790 | 売掛金 | 110,000 | 原稿料 |

| 仮払金(預け金) | 10,210 | 源泉所得税等 | ||

請求時に計上した売掛金を取り崩し、入金額との差額の源泉徴収税額分は、仮払金や預け金、立替金という勘定科目で仕訳するのが一般的です。

このほか、源泉所得税は基本的には事業主の個人的な支出であることから、事業主貸を用いる場合もありますが、決算、確定申告時に集計する作業があるため、ここでは、勘定科目を使って集計しやすくしておく方が良いといえます。

精算するときの仕訳

決算時、確定申告において精算するときの仕訳は次のようになります。

源泉所得税は、取引先が先払いをしているので、決算をして確定申告をするときに、最終的に確定した所得税額と精算することになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 事業主貸 | 99,790 | 仮払金(預け金) | 110,000 | 源泉所得税等 |

決算では、源泉所得税は、事業主の個人的な支出であることから、必要経費にはなりません。

したがって、結局、事業主貸に振り替えることになります。

勘定科目の仕訳ミスを減らすには?

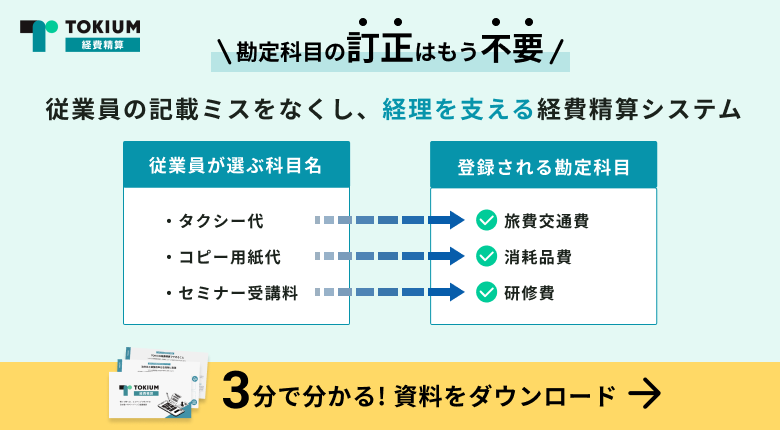

ここまでで、源泉所得税の勘定科目や仕訳について解説してきました。この源泉所得税に関わらず、お金の動きがある際には必ず正しく勘定科目を選択する必要があります。しかし、たとえ経理が勘定科目についてを理解していても、もしも経費精算をする際に「従業員は勘定科目を把握しておらず、申請された経費は毎回修正が必要...」なんてことがあれば、非常に手間が発生します。

近年多くの企業では、経費精算システムを使って勘定科目の設定が簡略化されています。申請から承認までをスマートフォンで完結できる「TOKIUM経費精算」では、勘定科目を従業員が理解しやすい言葉に置き換えて設定できます。

従業員はわかりやすくなった科目名を選んで申請できるため、経理担当者の確認時において勘定科目の訂正が不要になります。また、会計システムにデータを連携する際には、正規の勘定科目名やコード情報を出力できるので、データの加工や修正に手間がかからない点も安心です。

TOKIUM経費精算の月額費用は、基本利用料(1万円〜)+領収書の件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名であっても追加料金なしで利用可能です。そのため企業規模に関わらず、最小限のコストで経費精算を効率化できます。

「機能や料金を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 勘定科目の手直しが不要になる経費精算システム【TOKIUM経費精算の資料をダウンロード】

まとめ

源泉所得税を、給与支払いにかかるものと、個人事業主の売上請求にかかるもの、というように分けて、シーン別の仕訳を解説しましたが、おわかりいただけましたでしょうか。

これは、源泉所得税を預かった側と、源泉所得税を預けた側、と捉えることができます。

預かった側では、先に国に納付しますが、年末調整で精算したら、本人との間で調整しなければなりません。

逆に、預けた側では、年末調整の精算で完結すれば特にすることはありませんが、個人事業主の場合は、確定申告をして預けて国に先払いしてもらった所得税を精算する必要があります。

それぞれのシーンの意味とセットで仕訳を考えることで、源泉所得税の仕訳が理解できると思います。

また、記事内で紹介した「TOKIUM経費精算」で「勘定科目の選択ミスを防ぎたい」「経費精算を効率化したい」という方は、下記のリンクからサービス資料をご覧ください。