この記事は約 4 分で読めます。

交際費の上限額とは、税務上で損金算入できる金額のことで、会計上は上限はありません。

交際費には税務上は「会議費」「その他交際費」「社外飲食接待費」の3種類に分けられ、税務上の上限額があるのは「社外飲食接待費」だけです。(※勘定科目名は会社によって異なる場合があります)

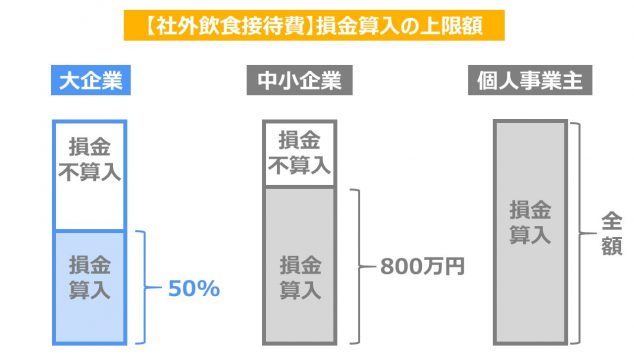

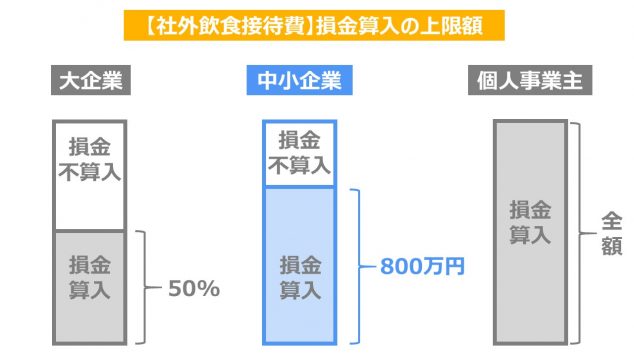

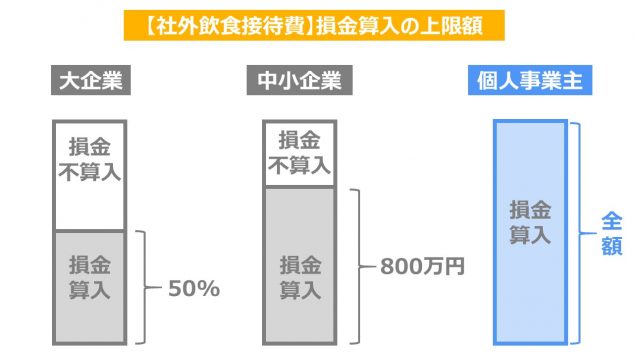

社外飲食接待費の税務上の上限額は会社の規模ごとに以下の通りです。

【社外飲食接待費の上限額】

- 資本金1億円以上の大企業:社外飲食接待費の50%

- 資本金1億円未満の中小企業:社外飲食接待費の上限800万円

- 個人事業主:上限なし

この記事では実務で交際費を処理していた経験のある筆者が、交際費の上限額について税務上の考え方の基礎から解説します。税務上、正しく有利な処理ができるように参考にしてください。

交際費について詳しく知りたい方はこちらをご覧ください。

交際費の上限額とは

交際費の上限額とは、交際費のうち「社外飲食接待費」にのみ適用される考え方です。

交際費の種類として、社外飲食接待費以外に会議費やその他交際費などが挙げられます。

まずは、会社規模ごとに社外飲食接待費の上限額を見ていきましょう。

【社外飲食接待費の上限額】

- 資本金1億円以上の大企業:社外飲食接待費の50%

- 資本金1億円未満の中小企業:社外飲食接待費の上限800万円

- 個人事業主:上限なし

一つずつ見ていきます。

交際費の上限額|大企業の場合

大企業の社外飲食接待費の上限額は、上の図のように50%となっています。

ここでの大企業は出資金が1億円を超え100億円未満の企業が該当します。出資金が100億円を超える巨大企業は飲食接待費を経費に算入できません。

平成25年までは全額損金算入が不可でしたが、平成26年度以降の税制改正によって社内飲食費の半額が損金算入可能となりました。

交際費の一部を損金として認めたのは景気刺激策の一環であり、今後も税制改正によって制度が変わる可能性があります。

交際費の上限額|中小企業の場合

出資金が一億円以下の中小企業の場合、実質の社外飲食接待費の上限額は800万円です。

800万円までであれば全額が損金算入可能です。

もっと詳しく言えば、損金算入できる金額を「社外飲食接待費のうち50%」と「社外飲食接待費800万円まで全額」のどちらかを選択可能です。

しかし、資本金1億円に満たない会社が社外飲食接待費を1600万円も使うことは考えにくいため、大抵の会社が「800万円」を上限にすることを選びます。

実務上は中小企業の社外飲食接待費の上限は800万円と考えて良いでしょう。

交際費の上限額|個人事業主の場合

個人事業主は社外飲食接待費の損金算入に上限はありません。

つまり、社外飲食接待費の全額を損金算入することが可能です。

中小企業では社外飲食接待費800万円の全額を損金算入することができることから、個人事業主で800万円もの社外飲食接待費を使用するとは考えにくいので、全額を損金算入することを認めていると考えられます。

ただし、私用の飲み会を社外飲食接待費として経費処理することは当然ながら認められないので、税務調査が入った場合厳しくチェックされる事項となります。

交際費に上限額があるのは「社外飲食接待費」だけ

交際費の上限額について解説してきました。「交際費の上限額」という考え方があるのは、交際費のうち「社外飲食接待費」だけです。

ここからは「交際費」の種類について焦点を当てて解説します。

交際費は税務上3種類

交際費とは、国税庁には下記の通り定義されています。

交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為(以下「接待等」といいます。)のために支出する費用をいいます。

国税庁「No.5265 交際費等の範囲と損金不算入額の計算」

平たく言えば、交際費とは「仕事の関係者へのおもてなし」のためにかかった費用です。

この交際費ですが、税務上の処理では3種類に分けることができます。

【交際費の種類】

- 会議費:全額を損金処理できる

- 社外飲食接待費:50%までなど損金算入に上限あり

- その他交際費:損金算入できない

会議費とは、1人当り5,000円以下の飲食や会議目的のお菓子などが該当します。

令和6年度の税制改正大綱においては、会議費の上限引き上げ案が発表されているのであわせてご覧ください。

【令和6年度の税制改正大綱を確認する】

TOKIUM、令和6年度税制改正大綱が経理業務に与える影響について解説したホワイトペーパーを公開

1人当りの金額が問題なので、「自社の参加者はお酒を3杯注文したが、取引先は1杯しか注文しなかった」という場合でも単純に人数で割って一人当たりの金額を算出します。

会議費であれば、社外飲食接待費と異なり、上限額を気にせずに全額を損金算入することができます。

交際費の上限額について気を付けるポイント

交際費を計上する場合、以下の点に注意しましょう。

できるだけ交際費で処理しない

大企業は節税のために、できるだけ会議費や福利厚生費など他の勘定科目を使用して、全額を損金算入するように気を付けていることが多いです。

一方、社外飲食接待費について中小企業は800万円まで、個人事業主は全額が損金算入できるので、意識せずに「交際費」にしてしまう傾向があります。

しかし、できるだけ交際費の勘定科目を使わない方が良いと言われています。理由は2つです。

- いつ税制改正が行われるかわからないから

- 税務調査で指摘事項になることが多いから

平成26年度に大きな税制改正があったように、交際費の税務上の扱いは今後も変わっていくことが予想されます。

意識せずに経費の多くを「交際費」で処理してしまうと、税制改正の時に苦労することになります。

また、交際費は税務調査の指摘事項になりやすい勘定科目です。

交際費ではなく「会議費」「福利厚生費」など、できるだけ他の勘定科目にできないかを考えることが、追徴課税を防ぐことにつながります。

交際費が経費として認められるには領収書やレシートだけでは不十分

社外飲食接待費を経費にするには、領収書やレシートの保存だけでは不十分です。

領収書とともに、以下の情報が必要です。

- 飲食等の年月日

- 参加した取引先の人の名前とその関係

- 参加した人数

- 金額と飲食店等の名称・所在地

実務上は、領収書に書き込みをするか、台紙に貼り付けて余白に書き入れる、伝票処理をする際に備考に書く、などの方法が考えられます。

上記の情報がなければ、「社外飲食接待費」として認められず損金算入ができません。

参加した本人しかわからない情報なので、社内で記載事項の決まりを作成して周知しましょう。

また、「会議費」にする際にも「1人当りの金額が5,000円以内」であることがわかるように人数を記載することが実務上は必要です。

本記事では、インボイス制度における諸経費の取り扱いを解説したPDF資料を無料配布しております。交際費や会議費など諸経費のインボイス制度下での取り扱いを万全にしたい方は、下記よりご覧ください。

【関連する無料ガイドブック】

▶ 交際費/旅費交通費/会議費…インボイス制度で取り扱いはどう変わる?

※すぐにPDF資料をお受け取りいただけます

社内飲み会などには交際費は計上できない

一方で、損金算入ができない「その他交際費」には以下の例があります。

【損金算入できない交際費の例】

- 従業員の一部のみを対象にした飲み会

- 取引先の人とのゴルフでの飲食代

- 接待時のお車代(タクシー代)

従業員の一部のみを対象にした飲み会は、取引先への接待ではありませんので損金算入が不可です。

また、ゴルフに伴う飲食は飲食を目的としていないので「社外飲食接待費」に含められません。

接待時のタクシー代も「飲食代」ではないので損金算入ができません。

交際費の見分け方については以下の記事で判定フローを掲載しているので合わせてご覧ください。

【交際費の損金算入に関するお役立ち記事】

交際費は損金算入ができる?判定基準のフローと実務を徹底解説

交際費の上限額|まとめ

交際費の上限額とは、税務上で損金算入できる上限額を指しており、交際費のうち「社外飲食接待費」にだけ適用される考え方です。

社外飲食接待費の上限額は会社規模ごとに異なります。

【社外飲食接待費の上限額】

- 資本金1億円以上の大企業:社外飲食接待費の50%

- 資本金1億円未満の中小企業:社外飲食接待費の上限800万円

- 個人事業主:上限なし

交際費を正しく処理することで、節税効果があります。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます