この記事は約 6 分で読めます。

「経営力向上計画を申請すると良いという話を聞いたけどどういうものなの?」このように考えている方も多いでしょう。新型コロナウイルス感染症で頻繁に取りあげられるのは雇用調整助成金の特例措置や持続化給付金の話ばかりです。

しかし、経営力向上計画の認定を受ければ経営に関する大きな支援を得られることはあまり知られていません。

さらに、計画書に関しては「A4用紙2枚程度の事業計画書」と付随する申請書をオンラインで作成するだけなのです。

そこで本記事では、大手税理士事務所でスタートアップ・中小企業の経営者などに向けて、利用したい制度など多数執筆してきた筆者が、できるかぎりわかりやすく経営力向上計画についてポイントを解説していきます。

この記事で分かること

- 経営力向上計画とは

- 経営力向上計画の認定を受けることによるメリット

- 認定を受けるまでの流れや方法・申請手続き

ぜひ今後の事業経営をうまく進めるための参考としてください。

経営力向上計画について

それでは経営力向上計画とはどのようなものなのかについて、以下のポイントから解説していきます。

- 経営力向上計画とは

- 経営力向上計画の認定を申請できる事業者

- 経営力向上計画の認定状況

経営力向上計画とは

経営力向上計画とは人材育成や生産性向上など、特定の書式に基づいて策定された事業計画のことです。

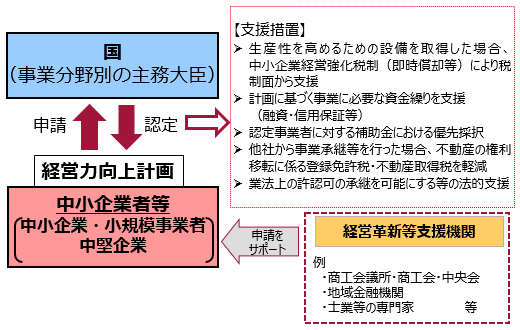

この経営力向上計画を所管の省庁へ申請し認定を受けることで、税制の優遇や金融支援、法的支援などを活用できるようになります。

大まかな関係概念については上の画像で確認ください。2020年3月31日時点で、103,306件の経営力向上計画申請を認定しているとのことです。

参考:中小企業等経営強化法に基づく「経営力向上計画」の認定状況について

経営力向上計画の認定を申請できる事業者

出典:経営力向上計画

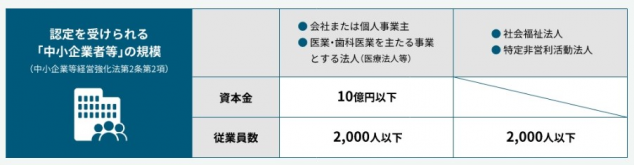

経営力向上計画の認定を申請できる事業者は上の画像のとおりで、個人事業主や社会福祉法人も含みます。しかし、資本金10億円以下、常時使用する従業員数が2,000人以下という規模の条件が定められています。

加えて、個人事業主は開業届を、法人は設立登記を行っていなければなりません。ここでおさえておきたいポイントは、あくまでも認定を受けられる条件であり、実際に優遇措置などの支援を受けられる条件は別途設定されているという点です。

支援を受けられる条件については細かく定められていますので、詳しくは中小企業庁が取りまとめている以下2つの手引き資料をご確認ください。

- 経営力向上計画策定の手引き(1,249KB)

- 税制措置・金融支援活用の手引き(945KB)

なお、上のリンク先のPDFファイルはそれぞれ2020年5月1日、5月22日に更新されたものです。最新情報については以下の参考リンクから参照ください。

経営力向上計画の認定状況

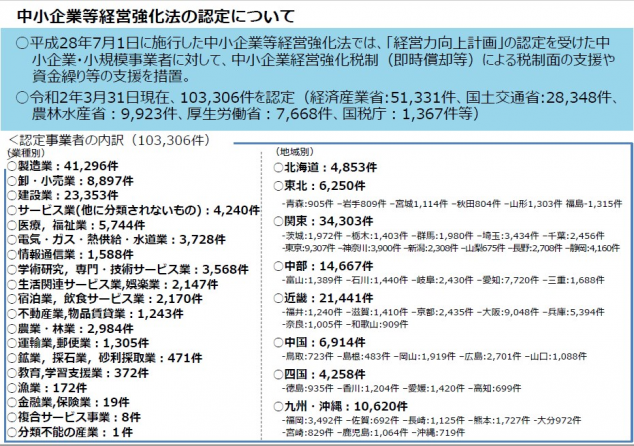

個人事業主・中小企業者にそれほど広く認知されていないためか、メリットの多い経営力向上計画でも全体で見るとわずかな認定件数しかありません。

2020年3月31日に更新された情報によると、認定件数は全体で103,306件。そのうち製造業が41,296件、建設業が23,353件で、製造業と建設業で多数を占めています。情報通信業においては1,588件と、認定件数における割合は約1.5%です。

参考までに、中小企業庁が取りまとめたデータにでは、中小企業・小規模事業者の数は2016年6月時点で357.8万とのことでした。

出典:中小企業・小規模事業者の数(2016年6月時点)の集計結果を公表します

集計年数は異なりますが、おおまかに全体における経営力向上計画の認定件数を算出すると約2.9%となり、低い割合にとどまっています。

後述しますが2020年4月13日からオンラインで作成・申請が可能になったため、以前よりも認定申請の敷居は低くなっていると考えます。

ぜひこの機会に本制度の活用を検討してみてはいかがでしょうか。

経営力向上計画のメリット・支援措置

以降では、経営力向上計画の認定によるメリット・支援措置について具体的に解説していきます。経営力向上計画の認定によるメリット・支援措置は多種多様です。すべてここで説明することは難しいため、ぜひご自身の目で手引きなどをご覧になってください。

目玉となるメリット・支援措置を数点とりあげて解説します。

税制措置

最も目玉となる支援措置は、この税制措置です。税制措置について解説します。

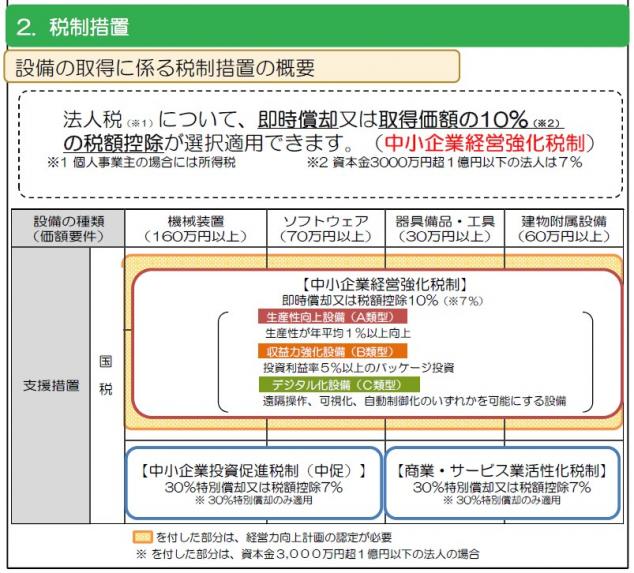

中小企業経営強化税制

中小企業経営強化税制は、法人税や所得税において、取得設備を全額「税額控除」できたり、10%もしくは7%を控除できたりします。

これにより、法人税・所得税の納付額を抑えられることが見込めます。

この取得設備による法人税、所得税の税額控除の条件は以下のとおりです。

- 前提として青色申告書を提出していること

- 資本金又は出資金の額が1億円以下の法人

- 資本金又は出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

- 常時使用する従業員数が1,000人以下の個人

さらに、取得する設備にも次のような種類と条件があります。

【A類型(生産性工場設備)】

生産性が年平均1%以上向上

【B類型(収益力強化設備)】

投資利益率5%以上のパッケージ投資

【C類型(デジタル化設備)】

遠隔操作、可視化、自動制御化いずれかを可能にする設備

それぞれの設備についてもう少し細かく条件があり手続きが異なります。その他詳細については手引きで確認してください。

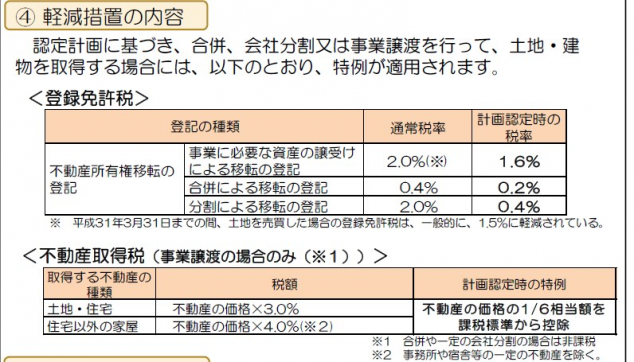

事業承継等に係る登録免許税・不動産取得税の特例

中小企業経営者の高齢化、事業承継の準備が進んでいない現状などを踏まえ、M&Aを通じた事業承継などについても支援措置が入る、税率の低減幅が大きくなる、事業承継の対象範囲を広めるなど、制度が拡充されています。

具体的には、事業承継のための土地や建物について、登録免許税・不動産取得税の軽減措置を利用できます。

税率の低減については上の画像のとおりで、通常税率よりも優遇されます。この特例に関しても資本金、従業員数など規模による条件は同じです。

この特例の適用を受けるためには、事前に計画を策定し認定を受けることが必要です。詳しくは手引きを参照してください。

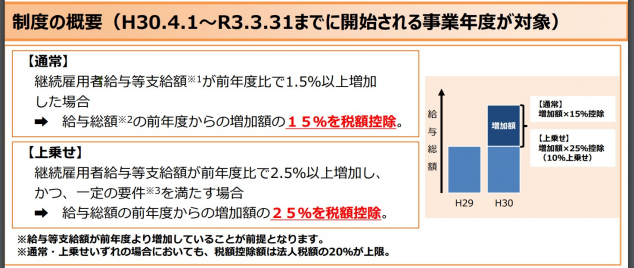

所得拡大促進税制の上乗せ

手引きには載っていませんが、経営力向上計画の認定を受け、労働生産性などの指標を満足していると、さらに所得拡大促進税制の上乗せ措置を利用できます。

そもそも所得拡大促進税制とは何かについては、上の画像のとおりです。経済産業省のガイドブックより引用します。

所得拡大促進税制は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

継続雇用者とは、年間を通じた雇用保険の一般被保険者であるため、アルバイトなどは含みません。税額控除の計算と、支給の条件の対象者が異なるため注意してください。

さらに、この制度における給与の計算には、「所得の金額の計算上損金の額に導入される」もので、税額控除は調整前の法人税(所得税)額の20%までと限定される点は注意してください。

25%税額控除となる上乗せ条件は以下のとおりです。

- 継続雇用者給与等支給額が前年比2.5%以上増加

- 教育訓練費が前年比10%以上増加or経営力向上計画の認定を受け実行していること

所得拡大促進税制の上乗せについては以下の参考リンクから詳細を確認ください。

金融支援

経営力向上計画の認定を受けることで、法人税、所得税などの税制優遇措置を受けられますが、さらに金融支援も受けられます。

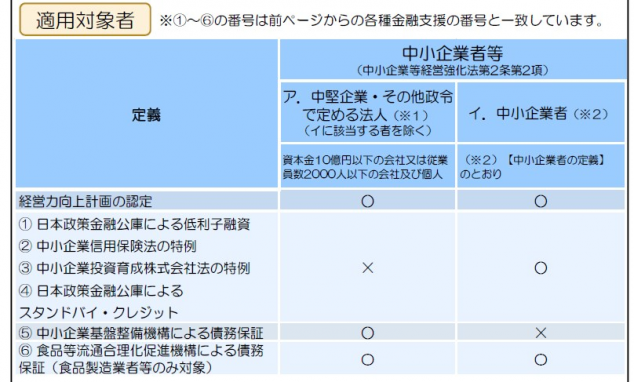

これは中小企業者等にとって、納付税額を抑えることに加え、事業を拡大する際に有効です。金融支援については以下のように多岐にわたりますが、ここでは以下太字の2点について解説しますので、詳細は手引きや申請先の窓口・機関で確認してください。

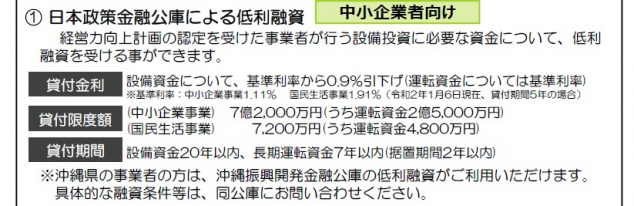

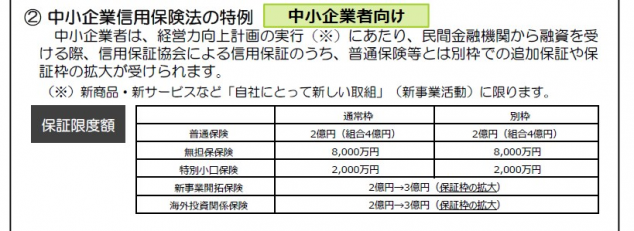

- 日本政策金融公庫による低利融資

- 中小企業信用保険法の特例

- 中小企業投資育成株式会社法の特例

- 日本政策金融公庫によるスタンドバイ・クレジット

- 中小企業基盤整備機構による債務保証

- 食品等流通合理化促進機構による債務保証

適用対象者については以下の画像を確認ください。

出典:税制措置・金融支援活用の手引き

中小企業者の定義は、以下を確認ください。

出典:税制措置・金融支援活用の手引き

また、これらの融資や保証の審査は別途金融機関や信用保証協会で行われるため、経営力向上計画の認定を受けたからといって必ず受けられるものではない点に注意してください。

日本政策金融公庫による低利融資

経営力向上計画の認定を受けることで、日本政策金融公庫の融資を0.9%引き下げられた低利で受けられます。(審査あり)

なお、執筆している2020年5月末現在では令和2年度第二次補正予算の内容に「特別利子補給制度」が盛り込まれています。成立すれば、一定の条件を満たしたうえで融資の一部が3年間実質無利子となります。

この制度も、現時点の設計では利子を支払わなければ良いものではなく、後から補給する制度である点、また全額全期間無利子融資ではない点に注意が必要です。

出典:税制措置・金融支援活用の手引き

中小企業信用保険法の特例

中小企業信用保険法の特例として、民間金融機関から融資を受ける際の信用保証を別枠で得られる、もしくは保証枠を拡大できます。

ただし、新商品・新サービスなど新しい事業活動におけるものに限る点、保険料を支払うものである点に注意が必要です。

出典:税制措置・金融支援活用の手引き

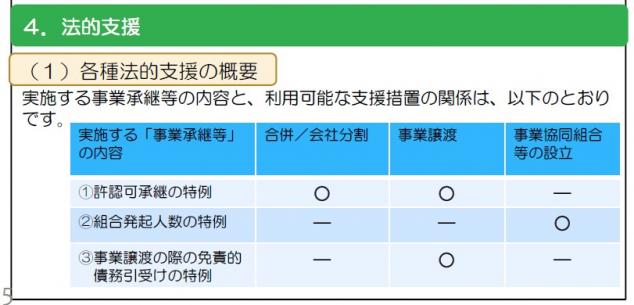

法的支援

事業承継等に関する法的な特例措置を受けられます。

業法上の許認可の承継の特例、組合の発起人数に関する特例、事業譲渡の際の免責的債務引受に関する特例措置を受けることができます。

補助金などが優先されることもあるそうです。

経営力向上計画の認定を受けるまでの流れや方法・申請手続き

ここからは、さまざまな優遇措置を受けるために、経営力向上計画の認定までの流れや方法・申請手続きについて解説します。

なお、ここで解説するのは経営力向上計画の認定手続きに限ります。実際に各種優遇措置を受けるにあたっては、手続きや申請書類の追加があるため注意してください。

経営力向上計画の認定を受けるまでの流れ

認定を受けるまでの流れは次のとおりです。順に解説します。

- 日本標準産業分類で該当事業分野を確認

- 事業分野別指針を確認

- 指針と基本方針を踏まえて計画を策定

- 分野に応じた大臣へ提出

- 認定審査

- 認定書の郵送もしくはダウンロード

1.日本標準産業分類で該当事業分野を確認

まずは、認定を受ける事業が日本標準産業分類においてどれに該当するのかを確認します。

これは申請書に記入する必要があります。以下のサイトで確認すると良いでしょう。

参考:日本標準産業分類(平成25年[2013年]10月改定) | 統計分類・用語の検索 | 政府統計の総合窓口

2.事業分野別指針を確認

その後、確認した該当事業分野別の指針を確認します。この指針に基づいて計画を策定することがポイントです。指針は以下のページにまとめられています。

3.指針と基本方針を踏まえて計画を策定(経営力向上計画プラットフォームで作成)

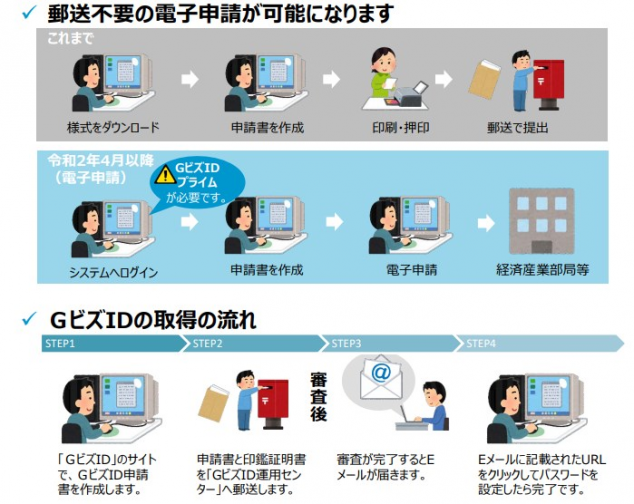

実際に計画を策定します。このステップでは、経営力向上計画プラットフォームで作成することを推奨します。

その理由は以下のとおりです。

- エラーチェック機能がある

- 指標の自動計算機能がある

- 処理機関が通常30日のところを21日に短縮できる(目安)

- 認定書を郵送ではなくダウンロードで受け取れる

実際の計画書の策定にあたっては以下の資料を参考にしてください。

4.分野に応じた大臣へ提出

経営力向上計画は、事業分野に応じた大臣からの認定を受けます。

そのため、後述する申請書類を添えて、分野に応じた大臣に提出します。

参考:事業分野と提出先

5.認定審査

申請内容に基づき審査が行われます。

6.認定書の郵送もしくはダウンロード

認定された場合は、認定計画書と計画申請書の写しが交付されます。

経営力向上計画プラットフォームで申請した場合はダウンロードできますので、ぜひ活用ください。

経営力向上計画の認定申請の期限

計画認定に期限はありませんが、設備を取得する場合は原則として「設備の取得前」に計画の認定を受けます。

その他、優遇措置を受けたい場合は事前に認定を受けて実行しなければならない前提が多いため注意してください。

なお、認知にかかる時間は「1ヶ月以内」を目途としているようです。

余裕を持って申請を行いましょう。

申請に必要な書類

- 経営力向上計画認定申請書

- 経営力向上計画チェックシート

- 返信用封筒(A4以上)

- その他、優遇措置を受けるために別途

申請方法

出典:経営力向上計画申請プラットフォームで 電子申請が可能になります!!

申請方法は郵送と電子申請の2通りがありますが、おすすめは電子申請です。しかし、政府が発行する「GビズID」を事前に取得しなければなりません。

経営力向上計画申請プラットフォームから作成・申請を行います。ただし、国交省、農水省、環境省、文科省宛てのものに限り、アカウント作成のためには印鑑証明書などが必要になります。

経営力向上計画のまとめ

あまり認知されていない経営力向上計画について解説してきました。要点をまとめます。

- 経営力向上計画とは人材育成や生産性向上など、特定の書式に基づいて策定された事業計画のこと

- 認定を受けることで、税制の優遇や金融支援、法的支援などを活用できるようになる

- 経営力向上のための設備の取得や従業員の給与向上で法人税、所得税の税額控除が得られる

- 手続きはGビズIDを取得後、経営力向上計画プラットフォームで作成・申請がおすすめ

ぜひこの機会に経営力向上計画の認定を受け、各種税制の優遇措置や資金繰り支援などを活用してみてはいかがでしょうか。