この記事は約 4 分で読めます。

損金不算入とは、会計上は費用で処理できても税金の計算上は費用として認められないものを指しています。

支払う税金の金額の計算式は以下の通り。

支払う税金=(益金-損金)×税率

損金が多ければ多いほど、会社は支払う税金が少なくて済みます。公平な課税を行うために、損金には入らない「損金不算入」となる項目を設けています。

例えば、交際費や役員報酬などです。

この記事では損金不算入の考え方の基礎から、代表的な損金不算入項目6つを解説します。筆者は上場企業の経理社員として子会社の税務担当を経験があります。損金不算入について基本から学びたい方はぜひ、この記事を参考にしてみてください。

損金不算入とは?

損金不算入とは、会計上は費用でも、税金の計算上は費用として計算できないものを指します。

この章では、「損金不算入」の考え方の基本について図と具体例を用いて解説します。

損金不算入とは法人税上の考え方

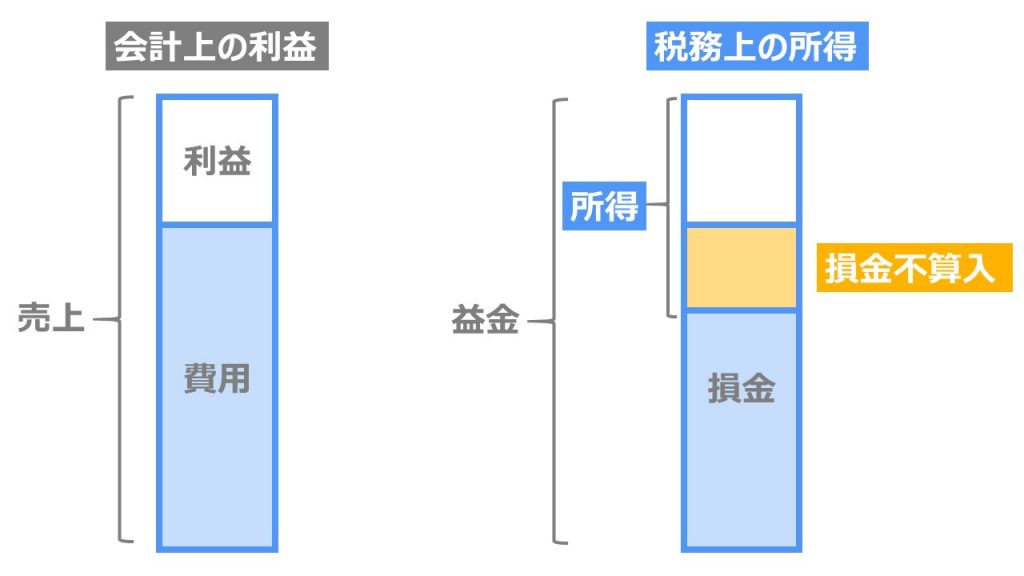

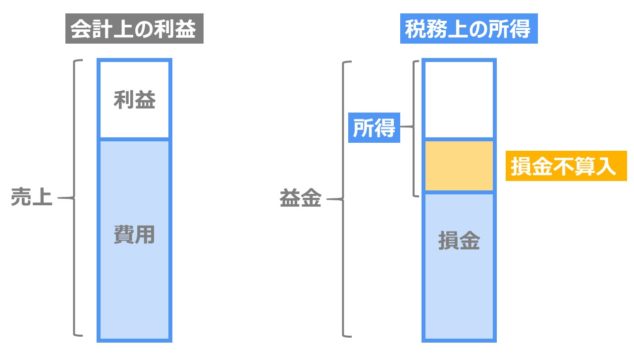

損金不算入のイメージ

損金不算入のイメージを単純な図にすると上の図のようになります。

損金不算入を単純な数式で表すと以下の通りです。

税務上の所得=会計上の利益+損金不算入

※厳密には益金参入・不算入などもあるので、あくまでも単純化した場合です。

会計上の「利益」と税務上の「所得」は異なります。

税金は以下のように、「益金-損金」で計算された「所得」に税率をかけて計算します。

支払う税金=(益金-損金)×税率

会社にとって、支払う税金は少なければ少ないほど嬉しいはず。

ということは、「会社の費用として「損金」をたくさん計上すれば払う税金が少なくてすむ」ということに。

「損金不算入は」会社が不当に費用を多く見せて払う税金を少なくしないようにするための制度なのです。

例えば、代表的な損金不算入科目に「交際費」があります。

会社でたくさん接待費を使うほど払う税金が減るのは、公平性に欠けると言うのは理解しやすいですね。

損金と費用の違いの具体例

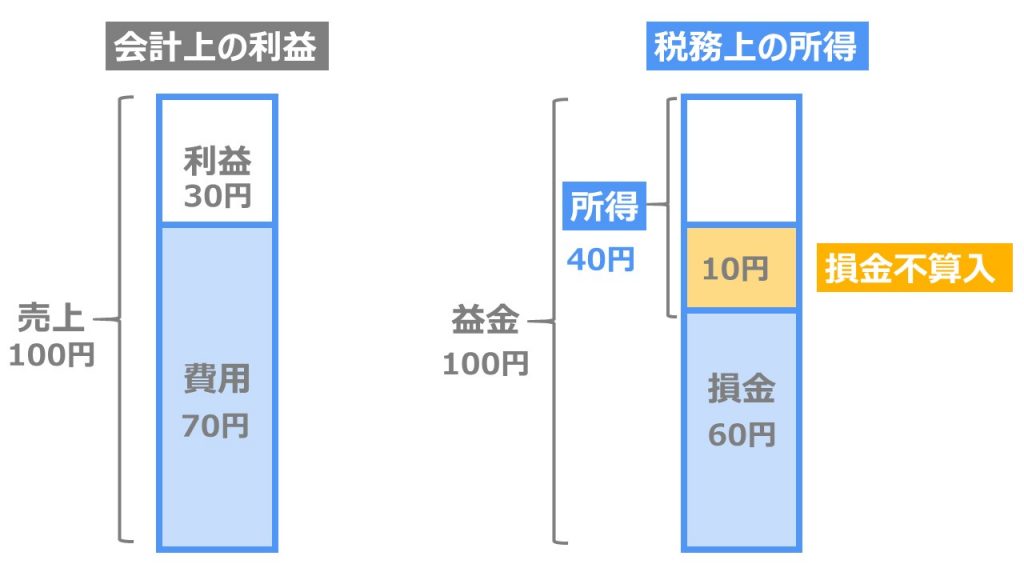

税務上の損金と会計上の費用の違いの具体例を見てみましょう。

会社の決算が以下のような場合。

- 売上:100円

- 費用:70円

- 費用のうち10円は社内の交際費

この場合、会計上の利益と税務上の所得は以下の図のようになります。

損金不算入とは上記の例における交際費を指します。

社内の交際費は損金にならないので、税務上の所得は会計上の利益よりも10円増えていて、支払う税金もその分増えます。

税率が30%だったとき、仮に利益と所得それぞれに税率をかけて算出した税金額は次のようになります。

- 利益30円×税率30%=支払う税金9円

- 所得40円×税率30%=支払う税金12円

説明上、とても簡単な例としましたが損金不算入のイメージをつかめたと思います。

損金不算入になる項目は複数あるので、以下で詳しく解説していきます。

損金不算入になる項目

損金不算入になる項目は、上記の交際費の他にも代表的なものが5つ、合計6つあります。

- 役員報酬

- 交際費

- 寄付金

- 同族会社と経営者の取引

- 減価償却超過額

- 税金

交際費については条件を満たすと一部損金算入が可能です。

この章では、損金不算入科目について詳しく見ていきます。

損金不算入になる項目1.役員報酬

取締役以上の役員の報酬は基本的に損金不算入。

理由は、「たくさん利益が出たら自分の給料を増やして払う税金を減らそう」と考える経営者が出てくることを防ぐため。

ただし、以下の場合については役員報酬を損金算入しても良いことになっています。

損金算入が可能な役員報酬

定期同額給与

いわゆる月給。事業年度内に1か月内に定期的に同額が支払われるもの

事前確定届出給与

ボーナス等。事前に税務署に「支給金額」「支給時期」などを届け出

業績連動給与

利益や株価など客観的な指標に連動して支給される報酬

詳しくは国税庁「No.5211 役員に対する給与(平成29年4月1日以後支給決議分)」に掲載されています。

「利益が多かったから費用を増やそう」と恣意的に操作できないようになっています。

事前確定届出給与については、会計年度の4か月目までに税務署に届け出た金額と1円でも異なると損金算入は不可です。

なお、上記の3つに当てはまる役員報酬であったとしても、社会通念上から見て高すぎる場合には損金不算入が認められません。

損金不算入になる項目2.交際費

交際費の損金算入・不算入は税務調査でも指摘事項として多い勘定科目になります。

より詳しい解説は以下の記事に書いているので、ここではざっくりと解説します。

交際費は原則として金不算入です。

しかし、条件を満たせば損金に算入が可能。

そもそも交際費は税務上3つに分けられます。

交際費を税務上3つに分けた場合

- 社外飲食接待費:800万円まで全額or50%損金算入可能

- その他交際費:損金算入不可(社内飲食費など)

- 会議費:全額損金算入

※勘定科目名は会社によって異なります。

会議に使用する茶菓子や1人当り5,000円以内であれば、「会議費」として全額損金算入が認められています。

一方、社内の一部の人が飲み会などに使った交際費は「その他交際費」として全額損金算入が不可です。

そして、紛らわしいのは「社外飲食接待費」、すなわち取引先の接待のために使った飲食費です。

社外飲食接待費は、会社の規模によって損金算入の方法が異なります。

- 資本金1億円以下の中小企業・自営業:800万円まで損金算入可能

- 資本金1億円超の大企業:交際費のうち、社外接待飲食費の半額が損金算入可能

厳密に言えば、中小企業・自営業も、大企業と同じく社外飲食接待費のうち50%を損金算入する処理を選ぶことができます。

しかし、資本金1億円以下の企業において交際費を1,600万円以上使うことは考えにくいので、実務上は多くの場合、800万円を全額損金算入しています。

一方で大企業の社外飲食接待費の損金算入は総額の50%です。

交際費の損金算入・不算入は税務調査の時の指摘事項になりやすいので、福利厚生費や旅費交通費など他の勘定科目で処理できないか、という目線で考えることが必要です。

損金不算入になる項目3.寄付金

寄付金も利益操作によって支払う税金が減らせる可能性があるので、損金算入ができる額に上限が決められています。

寄付金の損金算入上限額は以下の計算式で求めます。

寄付金の損金算入可能な上限額=資本金の額×1/400 + 所得の金額×1/40

ただし、国・地方公共団体への寄付金は全額損金算入が可能です。

詳しくは、国税庁「寄附金を支出したとき寄附金を支出したとき」に記載されています。

また、交際費と寄付金との違いにも注意しましょう。

交際費は取引先、寄付金は学校や神社など取引とは直接関係のないところ、というのが原則です。

損金不算入になる項目4.同族会社と経営者の取引

社長の親族が経営している会社への支払いを大きく見せて損金の額を多くすることを防ぐため、同族会社と経営者の取引は損金不算入となっています。

例えば、社長の土地を会社が相場よりも不当に高い値段で借りて、「賃借料」として損金処理をしようとすることを防ぎます。

「同族会社の行為計算否認」と呼ばれます。

損金不算入になる項目5.減価償却超過額

減価償却費は償却限度額を超えると損金不算入になります。

例えば、機械を1000万円で購入し、会計上5年で定額償却したとすると、年間200万円が費用になります。

しかし、税務上の耐用年数は10年の機械だったので、1年間に償却できる上限額は100万円。

したがって、100万円は損金不算入になります。

資産の耐用年数は国税庁の「耐用年数表」から調べましょう。

『減価償却の耐用年数』について詳しく知りたい方はこちらをご覧ください。

損金不算入になる項目6.税金

以下のような税金は損金不算入になります。

損金不算入の税金

- 法人税

- 地方法人税

- 延滞税

- 罰金等

- 所得税・復興特別所得税

法人税や地方法人税などは、益金から損金を控除した「所得」に税率をかけて算出されるので、損金に入れません。

一方、以下のような租税公課は損金算入します。

損金算入できる税金の例

- 酒税

- 事業税

- 事業所税

- 不動産取得税

- 固定資産税

- ゴルフ場利用税 他

税金の損金算入・不算入について詳細は国税庁「No.5300 損金の額に算入される租税公課等の範囲と損金算入」を確認しましょう。

損金不算入まとめ

損金不算入とは、会計上は費用でも、税金の計算上は費用として計算できないもの。

損金不算入になる代表的な項目は以下の6つです。

- 役員報酬

- 交際費

- 寄付金

- 同族会社と経営者の取引

- 減価償却超過額

- 税金

損金不算入の項目を誤って税務申告をしてしまうと追徴課税などのペナルティの対象になります。

しっかり理解しておきましょう。