この記事は約 3 分で読めます。

交通費の上限は会社それぞれが自由に規程を定めることができます。

交通費の支給は法律上の義務ではないので、福利厚生の一つです。

しかし、交通費支給が月15万円(公共交通機関の場合)を超えると従業員の所得税等の対象になってしまい、従業員にとってもデメリットに。

この記事では、上場企業で交通費処理を実際に行ってきた経理担当者である筆者が、交通費の上限について税金や保険料等の面も詳しく解説します。

なお、交通費精算のやり方については、以下の記事も参考にしてください。

交通費の上限は?法律上は?交通費の上限は、法律によって決められてはいません。

ただし、非課税の金額を超えると、所得税・復興特別所得税の対象となってしまいます。

この章では、交通費の上限について法律と税金の面から解説します。

交通費の上限は企業が決めて良い

企業が交通費を支給するか否かは任意です。

法律上の義務ではありません。

したがって、交通費の上限は企業が決めて良いことになります。

就業規則や雇用契約書などの交通費規程に従って、従業員に交通費を支給します。

ただし、以下に述べる通り交通費を払いすぎると所得税等の対象になってしまい、従業員にとってもデメリットが生じます。

交通費は非課税の上限額がある

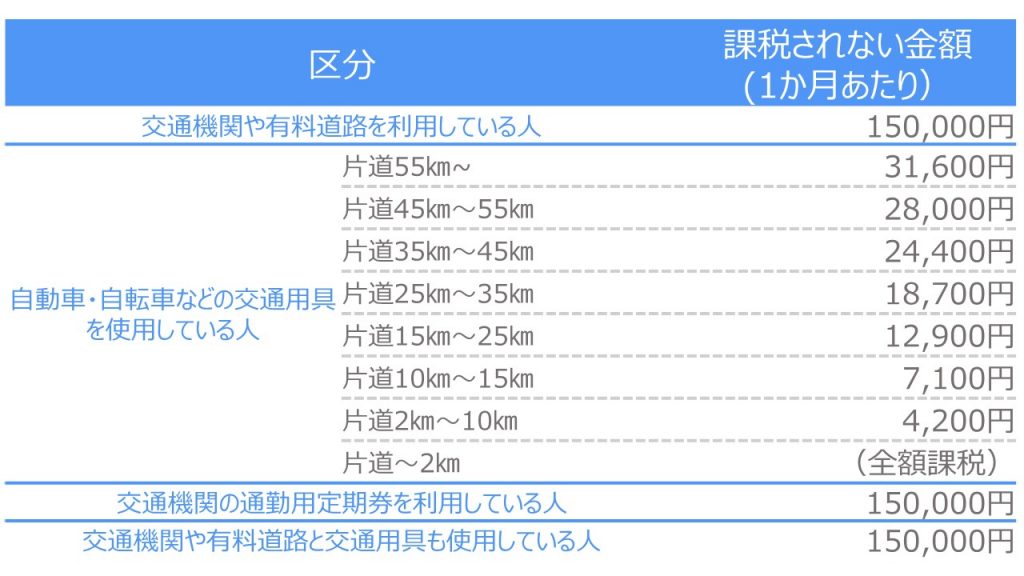

交通費の非課税上限額

国税庁「通勤手当の非課税限度額の引上げについて通勤手当の非課税限度額の引上げについて」より作成

交通費の支給で所得税・復興特別所得税が非課税になる上限額は上の表の通りです。

平成28年度の税制改正で非課税の上限額が引き上げられています。

注意すべき点は「1か月当たりの合理的な運賃等の額」となっていること。

したがって、以下のような交通費の申請は非課税対象として認められないことになります。

- 電車の経路を遠回りして交通費の額を大きく見せる

- グリーン車の利用

例えば、新幹線通勤の場合は特急料金は非課税対象として含まれますが、グリーン車代は含まれません。

虚偽の申請によって交通費を多く受け取る場合、不正受給・横領にあたります。

なお、以下の社会保険料等の徴収額の計算には交通費も含んだ金額で計算されます。

交通費を含んだ金額で計算・徴収されるもの

- 健康保険料

- 厚生年金保険料

- 介護保険料

- 雇用保険料

- 労災保険(会社負担)

健康保険料・厚生年金保険料・介護保険料の徴収額は、4月~6月に支払われた報酬の平均額で計算される「標準報酬月額」で決まります。

標準報酬月額に、交通費(通勤手当)も含まれるので、交通費が高額になると徴収される社会保険料も上がります。

また、雇用保険・労災保険を併せて労働保険と言いますが、この労働保険の計算にも交通費は含まれます。

つまり、交通費は上限額までなら所得税等の非課税対象になりますが、社会保険料等の計算からは控除されません。

社会保険料や雇用保険料の半額、労災保険は全額が会社負担となるので、支給する交通費が増えると従業員だけでなく会社の金額負担も大きくなります。

交通費の非課税の上限を超えるとどうなる?

交通費の非課税の上限を超えた金額を支給すると、課税対象になります。

例えば、会社まで2km以内に住んでいて、月額2,000円の徒歩通勤手当を受け取っていれば、全額課税対象です。

また、会社まで5kmの場所に住んでいる人が自転車通勤で月額10,000円の通勤手当を受け取った場合には、上限額4,200円の差額5,800円は課税対象になります。

交通費の上限についての現状

交通費の上限について税金の面から見てきました。

ここからは、日本国内の会社が交通費支給の上限をどの程度で設定しているのかを統計から紹介します。

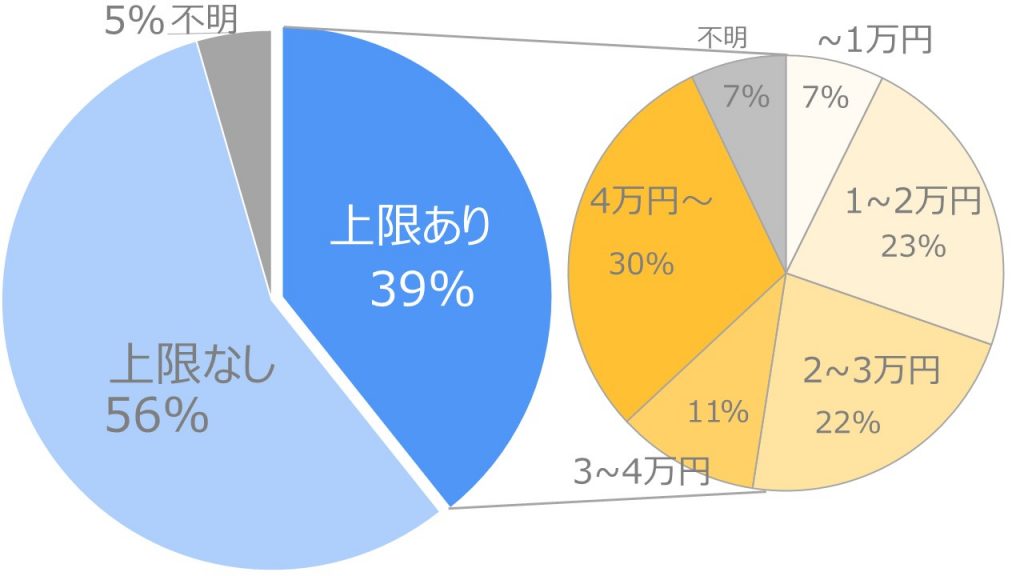

交通費の上限がない会社は56%

支給する交通費の上限のある会社割合と1か月あたりの上限額

独立行政法人労働政策研究・研修機構「企業の諸手当等の人事処遇制度に関する調査企業の諸手当等の人事処遇制度に関する調査」より作成

交通費の上限を設けている会社は39%、上限なしとしている会社は56%でした。

交通費の上限を設けている会社のうち、1か月あたりの上限額として最も多かったのは4万円以上が30%、継いで1~2万円が23%、2~3万円が22%となっています、

交通費支給の上限を設けている会社の1か月あたりの上限額の平均は34,260円でした。

また、実際に支給している交通費の金額の平均値は12,447円。

公共交通機関の交通費の非課税上限は1ヶ月150,000円ですが、実際に支給されている交通費は上限よりもかなり低い金額でおさまっていることになります。

国家公務員の交通費上限は5.5万円

国家公務員の交通費上限は1か月あたり55,000円と人事院規則で定められています。

国家公務員の手当は人事院「国家公務員の諸手当の概要国家公務員の諸手当の概要」に詳しく載っています。

なお、地方公務員の交通費上限は各自治体によって定められています。

交通費の上限に関する社内規程作成での注意点

この章では交通費に関する社内規程を作成する際の注意事項を解説します。

「交通費支給と言われたのにもらえなかった」など困っている方も、この章を参考に経費担当や人事担当に相談してみてください。

交通費の上限について社内規程で定める

交通費規程について以下のような曖昧な規程の場合、マイカー通勤の人はガソリン代が支給されるのか、上限がないのかなどが分かりません。

第〇条 通勤手当の実費を全額支給する。

就業規則に書かれていることに従うのは従業員だけでなく会社側にも義務となり、従わない場合は雇用契約違反となります。

したがって、上記のような就業規則の場合には遠方からの通勤者にも上限なく交通費を支給することになります。

交通費支給の規則を曖昧にすると、不公平感が生まれてトラブルの原因にもなります。

交通費の上限を定めた以下のような規程が望ましいと言えます。

第〇条 通勤手当は、公共交通機関を利用する者に対して、最も経済的且つ合理的な方法により通勤した場合にかかる実費について、月額30,000円を限度として支給する。実費の支給は、最も簡便な公共交通機関を使用するものと会社が認めた場合について行う。

なお、パートやアルバイト、契約社員など非正規社員に交通費を支給するかどうかは会社によります。

非正規社員については交通費を支給しないとしている会社も多く見られます。

しかし、2020年4月に厚生労働省が発布している「同一労働同一賃金ガイドライン同一労働同一賃金ガイドライン」において、同じ労働条件の場合に正社員か否かで待遇に差をつけてはならないとしています。

今後、パートタイマーなどにも交通費を正社員と同等程度支給する会社が増えていくと考えられます。

交通費全額支給と書いて支給しないと虚偽の求人広告等の刑罰に

求人広告を出す際に、「交通費全額支給」と書いたのに実際には上限があった場合には虚偽の求人広告となります。

厚生労働省が定める「職業安定法職業安定法」において虚偽の求人広告は違法とされています。

たとえ、新幹線通勤などの高額な通勤代がかかる場合でも支給対象となります。

交通費について求人広告に記載するのであれば「交通費支給(当社規程による)」などの書き方が望ましいでしょう。

■ 関連記事

交通費の上限|まとめ

交通費の上限は法律上は決まっていませんが、所得税等が非課税になる上限額があります。

社会保険料等の報酬の計算には交通費が含まれるので注意が必要です。

交通費の上限は会社の就業規則や雇用契約書に記載された通りになります。

上限を設けていない会社もあるようですが、税金や社会保険料の計算に交通費の支給額が影響することは知っておきましょう。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます