この記事は約 4 分で読めます。

特別損失とは損益計算書に表示されている特別損益の損失のことです。具体的に、どのようなものが該当するのでしょうか。営業外費用とはどのようにちがうのでしょう。

特別損失は突発的に本来の事業活動以外で発生した損失です。当期限りのもので継続的に発生する損失は対象としません。地震や大雨などの自然災害だと考えるとイメージしやすいでしょう。他にも、資産の売却や除却、盗難被害や前期の損益修正なども該当します。

この記事では長年経理を担当している筆者が、特別損失の勘定科目や仕訳の基本から災害損失欠損金の還付まで詳しく解説します。

特別損失とは

特別損失とは通常発生しない、予測が難しい一過性の損失のことで、「特損」とよぶこともあります。特別損失の金額基準や必須条件はありませんが、次のような点がポイントとなります。

- 継続的な損失ではなく臨時のもの

- 事業活動から発生したものでないこと

- 営業外損失で処理することが不適当であると判断するような多額のもの

損失の性質を判断して雑損失として処理する場合もありますが、会社の基準や監査法人・税理士などとの相談によることもあります。特に多額の基準は企業規模によりますので、いちがいにいえません。

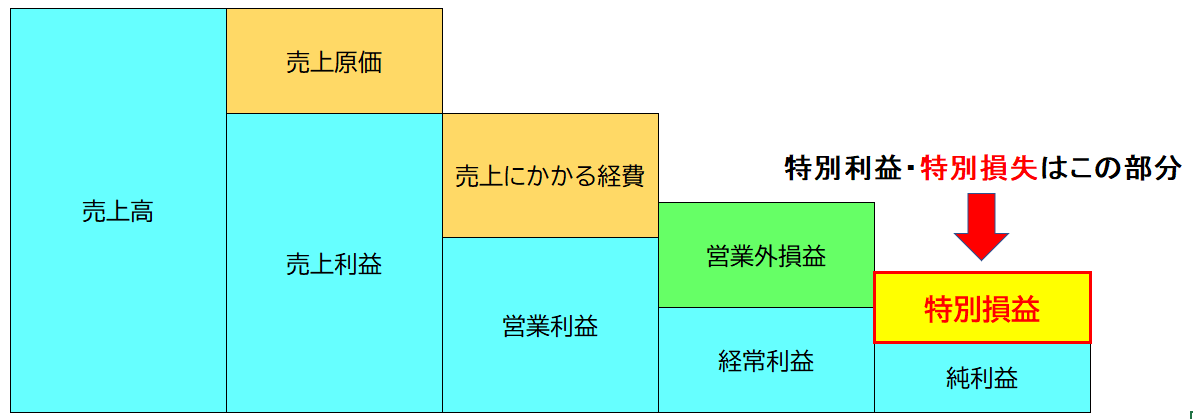

特別損失は損益計算書の特別損益の欄に表示します。特別損益は特別損失と特別利益の差額のことです。

特別損失を計上するには、事実を証明するための証拠が必要です。国税や税務調査が入った場合には証拠がないと特別損失と認められない可能性もありますので、関係書類は必ず保管しましょう。

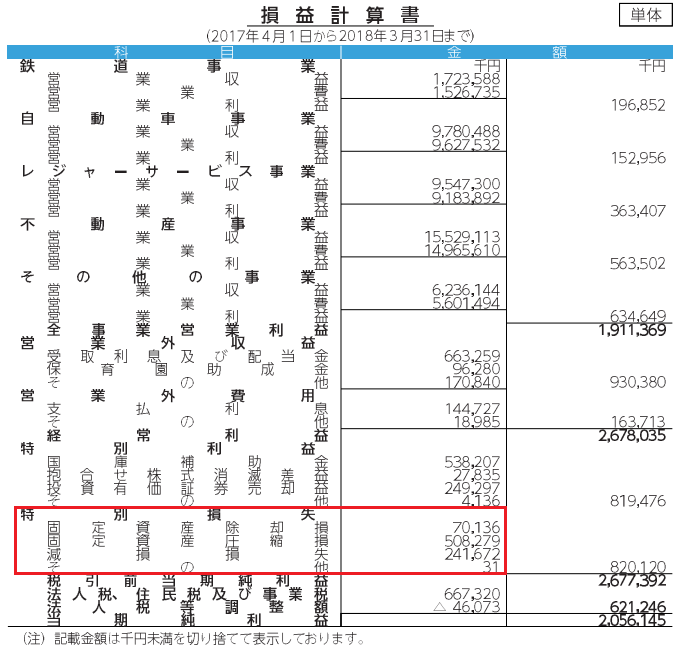

実際の損益計算書では特別損失は損失内容を開示することになっています。特別利益も同様です。下は実際の表示例です。特別損益の内容が細かく表示されています。

出典:遠州鉄道株式会社|第106期(2018年3月期) 損益計算書

また、特別損益は当期限りのものですので、管理会計で利益の進捗や前年比などのデータを分析するときは除いて考えましょう。

特別損失を計上するメリット

特別損失は本来の事業活動以外による損失が要件です。そのため、特別損失が原因の赤字であれば、金融機関の借入れの際も、業績が悪化しているとは判断されません。単年度の突発的な事象で、本来の事業活動の状況が悪化しているわけではないからです。ここに特別損失を計上するメリットがあります。

営業外費用に計上してしまうと経常利益に損失額が反映されてしまい、借入審査などに影響することがあります。

また、固定資産を有姿除却する場合も、除却損を特別損失に計上するため節税効果があります。有姿除却は廃棄処分していなくとも、処分見込額を差し引いた額を固定資産除却損として計上するものです。帳簿価格が大きい製造ラインなどの有姿除却ではメリットがあるでしょう。

特別損失に該当するもの

特別損失に該当するかどうかは杓子定規に判断することはできませんが、特別損失で処理するものの例と仕訳をいくつかご紹介しましょう。

(1) 固定資産売却損

固定資産を売却した場合に発生した損失です。固定資産の帳簿価格と売却額の差額が損失となります。売却時期や相手先、売却額など一連の取引がわかる資料をそろえておきましょう。

【土地を売り固定資産売却損が発生した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預金 | 9,000,000 | 土地 | 10,000,000 |

| 固定資産売却損 | 1,000,000 |

(2) 固定資産除却損

固定資産を除却した場合に発生する損失です。除却時点の帳簿価格が損失となります。除却時期などが明記された除却稟議、スクラップの引取証明など一連の手続きがわかる資料をそろえておきましょう。

【廃番になった製品の製作専用の機械設備を除却する場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 固定資産除却損 | 10,000,000 | 機械設備 | 10,000,000 |

固定資産除却損についてはこちらの「固定資産は使わなくなったら除却処理!除却のポイントと仕訳を徹底解説!」で詳しく解説しています。

(3) 固定資産圧縮損

圧縮記帳した場合に発生する損失です。国庫補助金を受けて固定資産を取得したときに計上することができます。国庫補助金10,000,000円を圧縮記帳すると次のような仕訳になります。

【圧縮記帳した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 建物 | 20,000,000 | 預金 | 30,000,000 |

| 固定資産圧縮損 | 10,000,000 |

圧縮記帳についてはこちらの「圧縮記帳とは?適用要件は?圧縮記帳の方法と仕訳を詳しく解説!」で詳しく解説しています。

(4) 投資有価証券売却損

投資目的で所有していた有価証券を売却した場合に発生する損失です。市場性があり長期保有目的のものが対象となります。

【投資有価証券を売却して売却損を計上する場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預金 | 6,000,000 | 投資有価証券 | 10,000,000 |

| 投資有価証券売却損 | 4,000,000 |

(5) 減損損失

保有する遊休資産の帳簿価格が市場価格を上回っている場合に帳簿価格と市場価格の差額を減損損失として計上します。減損損失は損金算入できませんので、税申告の場合に法人税申告書別表4で加算して調整します。

【遊休資産の減損の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 減損損失 | 10,000,000 | 固定資産 | 10,000,000 |

減損についてはこちらの「減損処理(減損会計)とは?概念やメリット・デメリット、計算方法についても解説」で詳しく解説しています。

(6) 盗難損失

盗難事件などによって発生した損失です。盗難に対して保険金が支払われる場合は、損失と同じ会計年度に収益として計上します。差額が盗難損失になるわけではありませんので注意しましょう。

【社用車が盗難にあった場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 盗難損失 | 3,000,000 | 車両 | 3,000,000 |

【保険金が入金した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預金 | 3,000,000 | 保険収益 | 3,000,000 |

車両が盗難にあった場合は新車を購入することもあります。新車は新規に固定資産登録して減価償却しましょう。

(7) 災害損失

台風や地震などの自然災害による損失です。台風や地震により社屋が倒壊した場合などに計上します。

建物は減価償却していますので帳簿価格と同額の損失を計上します。保険で補償を受ける場合は、保険収益と災害損失は同じ会計期間で処理します。期末に保険金が回収できていない場合で、査定により金額が決まっていれば振込前であっても未収入金を計上して処理します。

【災害により社屋が倒壊した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 災害損失 | 10,000,000 | 建物 | 10,000,000 |

【保険金が期中に入金しなかった場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未収入金 | 7,000,000 | 保険収益 | 7,000,000 |

また、災害によって失われた資産だけでなく、撤去費用や事後処理に係る費用、修理費、災害から1年以内に実施する原状回復のための修繕費用なども災害損失ですので覚えておきましょう。

(8) 前期損益修正損

前期の損益の修正による損失が発生した場合に計上します。費用の計上モレが発覚して支払が発生するケースなどです。継続的なものでなく、多額であれば特別損失としてあつかいます。

【前期費用を支払った時の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 前期損益修正損 | 10,000,000 | 預金 | 10,000,000 |

特別損失の消費税は?

特別損失とひとくくりにしても、消費税のあつかいは勘定科目によりちがいます。課税・非課税・不課税とありますので確認しておきましょう。

- 固定資産売却損(土地) : 非課税

- 固定資産売却損(建物): 課税

- 固定資産売却損(車両): 課税

- 固定資産売却損(備品): 課税

- 投資有価証券売却損: 非課税

- 盗難損失: 不課税

- 災害損失: 不課税

ポイントは固定資産でも土地とそれ以外で課税区分がちがうことです。混同しないように注意しましょう。

欠損金の繰越と還付

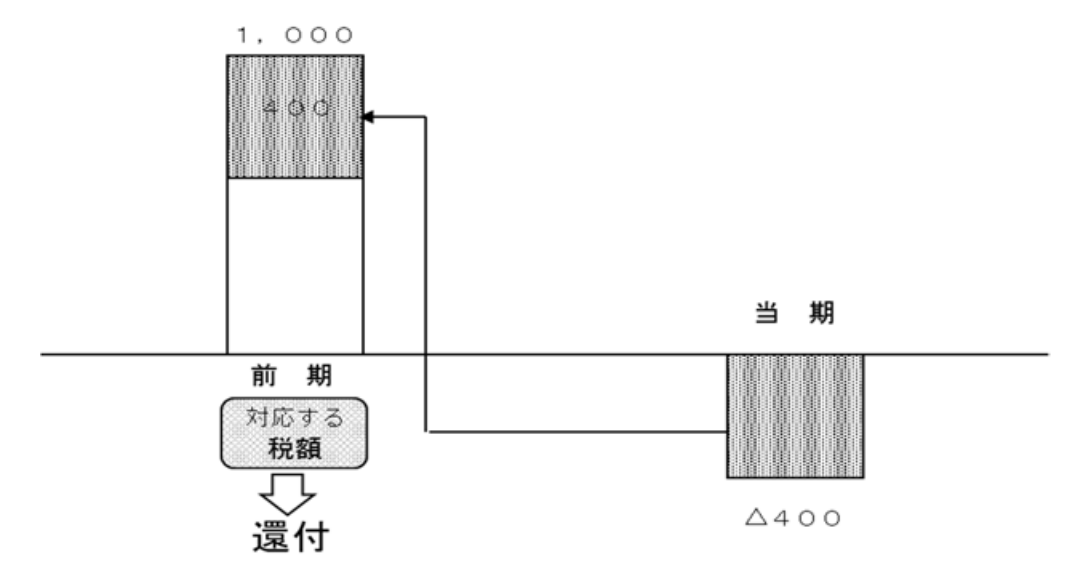

令和2年2月1日から令和4年1月31日までの事業年度に欠損金をだしてしまった場合は、次年度以降に10年間繰り越せるだけでなく、すでに申告納付が完了している前年度の法人税の還付を受けることができます。

前年度が黒字で、今年度は経営が厳しく赤字といった場合が該当し、資本金10億以下の法人が対象となります。

出典:財務省|欠損金の繰戻しによる還付の特例

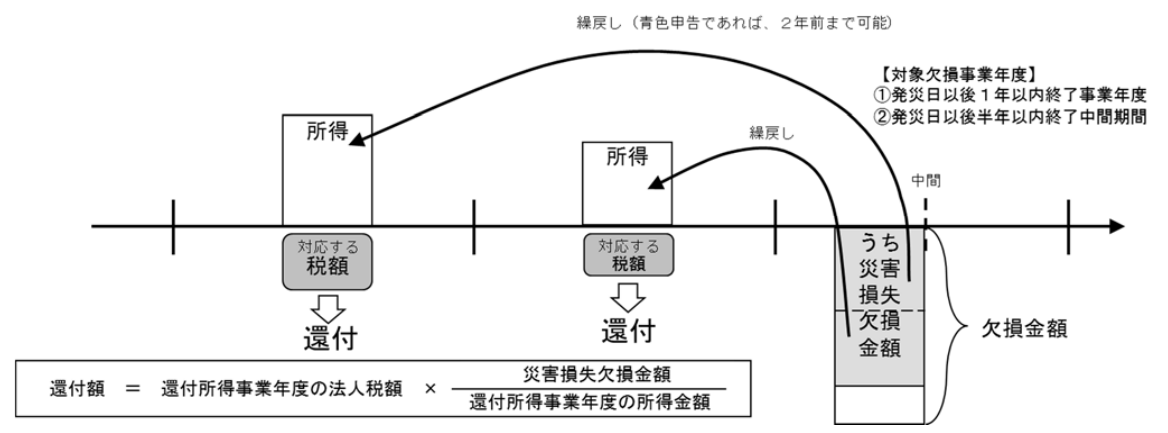

青色申告している法人で災害損失欠損金を計上していれば繰越控除できますし、2年前にさかのぼり法人税の還付を受けられる可能性もあります。災害損失欠損金とは災害損失から、保険金や損害賠償金で補填された額を差し引いた金額です。

出典:財務省|欠損金の繰戻しによる還付の特例

コロナ禍では損失として次のようなものも計上できますので参考にしてください。

・飲食業者などの食材の廃棄損

・店舗や備品などの消毒に要した費用

・感染防止のために配備するマスクや消毒液、空気清浄機などの購入費用

特別損失を計上したことにより欠損金が生じているのであれば、法人税の申告の際に税理士などに相談してみるとよいでしょう。

まとめ

自然災害や感染症により特別損失を計上する企業が増えています。災害以外にも特別損失に該当するものは多くありますので、要件と基本の勘定科目や仕訳を覚えておくとよいのではないでしょうか。

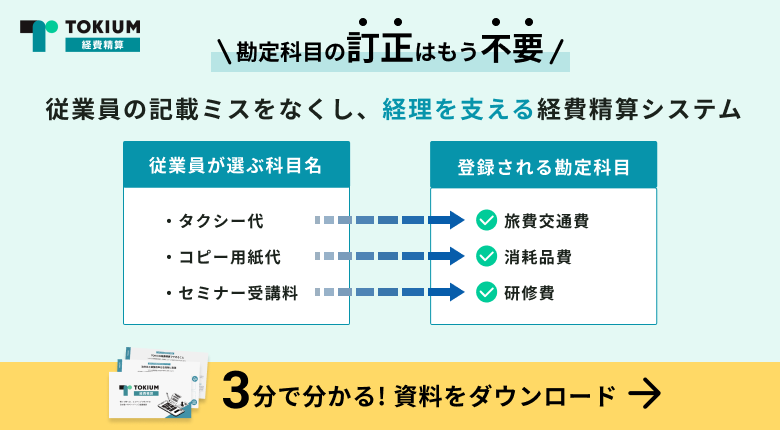

近年多くの企業では、経費精算システムを使って勘定科目の設定が簡略化されています。申請から承認までをスマートフォンで完結できる「TOKIUM経費精算」では、勘定科目を従業員が理解しやすい言葉に置き換えて設定できます。

従業員はわかりやすくなった科目名を選んで申請できるため、経理担当者の確認時において勘定科目の訂正が不要になります。また、会計システムにデータを連携する際には、正規の勘定科目名やコード情報を出力できるので、データの加工や修正に手間がかからない点も安心です。

TOKIUM経費精算の月額費用は、基本利用料(1万円〜)+領収書の件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名であっても追加料金なしで利用可能です。そのため企業規模に関わらず、最小限のコストで経費精算を効率化できます。

「機能や料金を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます